证券时报记者 谢忠翔

平安证券研报显示,2021年 一季度上市银行净利润同比增速从2020年年报的0.7%回升至4.6%。伴随上市银行一季度业绩普遍增长,多位明星基金经理加仓银行股,而部分“国家队”资金以及险资却在“卖卖卖”。

证券时报记者梳理发现,去年一度遭到公募“嫌弃”的银行股,如今重回基金资产配置的视野。数据显示,2021年一季度,主动基金的银行股持仓总市值大幅增加73.44%,持仓比例达5.68%,比去年末大幅提升2.35个百分点。此外,以陆股通为代表的境外资金亦有明显加仓。

与此形成鲜明对比的是,部分“国家队”资金和保险资金却有明显的减仓动作。以“国家队”成员之一的中国证券金融股份有限公司(下称“证金公司”)为例,一季度证金公司分别对12只银行股进行了减仓,其中中国银行被减持6.5亿股。险资方面,中国人寿旗下多只产品也对中国银行、邮储银行等部分银行股大量减持。

公募基金亮出“回马枪”

随着上市银行、公募基金年报及一季报披露完毕,银行股的机构调仓路线也浮出水面。一季度上市银行净利润增速普遍改善,银行股的表现也随之回暖。证券时报记者注意到,一季度末公募基金对银行业重仓持股的总市值相比去年末大幅提升,同时不少明星公募基金产品也对银行股进行加仓。

据中国银河证券研报统计数据,截至3月末,基金对银行业重仓持股的总市值为1233.88亿元,较2020年末增长73.44%,银行业的基金持仓市值位列各行业第五,仅次于食品饮料、医药、电子、电力设备与新能源。

一季度末公募基金前十大重仓股披露显示,主动基金对银行业持仓占比为5.68%,比去年末提升2.35个百分点,整体持仓比例已回升至疫情前水平,处于2011年以来的中等水平。

根据同花顺iFinD数据,截至今年一季度,共有近2000只基金重仓持有银行股,其中有超过900只主动型基金的前十大持股中有加仓银行股的动作,减仓银行股的主动型基金将近430只。总体上,主动型基金加仓规模大幅高于减仓规模。

数据显示,主动型基金持仓偏好估值偏低的国有大行以及差异化优势明显、盈利能力和资产质量较好的股份行和城商行。截至今年3月末,共有29只银行股被公募基金重仓,基金重仓数量排名前五的银行股分别为招商银行、兴业银行、平安银行、宁波银行和工商银行。

具体来看,被最多基金重仓以及持股市值最高的银行股为招商银行,基金数量为602只,基金持股市值高达364.85亿元。兴业银行、平安银行和宁波银行也是基金重仓的常客,三者分别被399只、300只和279只基金重仓。一季报显示,上述银行的净利润增速同比均超过10%,其中平安银行、宁波银行净利润同比增幅超18%。

明星基金经理“爱多几分”

值得一提的是,包括“公募一哥”张坤,以及朱少醒、谢治宇在内的多位明星基金经理一季度显著加仓银行股,其中盈利能力较强的股份行和城商行成为主要的资产配置对象。

具体来看,张坤管理的2只基金重仓银行股。其中,易方达蓝筹精选分别增持平安银行1.3亿股、招商银行1.13亿股,截至一季度末,相关个股的总市值已突破86亿元。同为易方达基金的冯波和萧楠则同时选择了宁波银行,持股市值均约6亿元。

兴全基金的谢治宇目前管理的3只产品——兴全合润、兴全合宜、兴全社会价值,一季度均新配置了兴业银行、平安银行。3只基金合计持有平安银行约1.26亿股,持有兴业银行1.14亿股。与谢治宇同为一家公司的基金经理乔迁,一季度也购入平安银行5900万股。

同时,广发基金孙迪、郑澄然共同管理的规模约250亿元的广发高端制造,也大幅加仓平安银行和兴业银行。截至一季度末,该基金合计持有这两股市值约30亿元。另外,汇添富基金劳杰男和胡昕炜等基金经理还对招商银行进一步增持。

中欧基金周应波管理的3只基金一季度合计新增持有邮储银行约2.6亿股,总市值达15.4亿元。同为中欧基金公司的周蔚文管理的2只基金大幅加仓宁波银行,合计持股市值已突破12亿元。富国基金朱少醒也将宁波银行作为加仓对象,一季度加仓550万股,合计持有市值约13亿元。

另一方面,部分基金则对国有大行有明显减仓动作,如邮储银行一季度分别遭易方达、南方基金、招商基金各自旗下的1只基金分别减持超过1亿股,合计减持数量约4.56亿股。同时,农业银行、建设银行、工商银行等个股也遭其他基金减仓。

外资“银行口味”仍未变

当公募基金加大银行股配置比例的同时,一季度从境外流入的资金也对银行股有明显的增配动作。

据Wind数据统计,作为外资流入内地的中间机构——香港中央结算有限公司(陆股通)目前处于多家上市银行的十大股东之列。截至一季度末,外资通过陆股通持有A股29只银行股,新进成为邮储银行、长沙银行、江阴银行等6家银行的股东,并对20只银行股进行了加仓,仅对北京银行和紫金银行进行少量减持。

具体来看,陆股通目前重仓市值前五的银行股分别是招商银行、平安银行、兴业银行、宁波银行以及工商银行,其中外资持有招商银行的期末参考市值已达651亿元,平安银行也达464亿元。截至一季度末,陆股通分别对这前五家银行增持2.02亿股、2.03亿股、0.53亿股、0.46亿股和0.43亿股。

国家队“转身”有利有节

与公募基金、外资形成鲜明对比的是,作为“国家队”成员之一的证金公司,一季度对目前持有的14只银行股中的一半展开了“清一色”的大幅度减持。

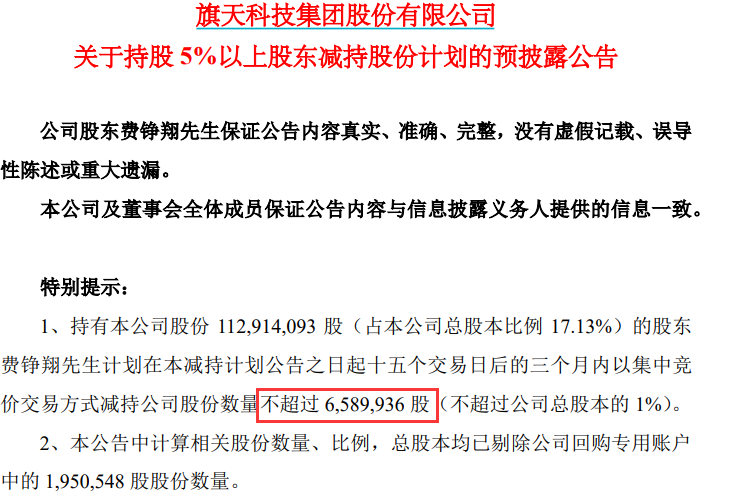

证券时报记者根据Wind数据统计后发现,一季度末证金公司共进入14只银行股的前十大流通股。今年一季度,证金公司分别对12家银行进行了减持操作。

从减持股本数量上排序,由多到少依次是中国银行6.55亿股,光大银行5.61亿股,交通银行3.31亿股,北京银行3.09亿股,华夏银行1.83亿股,浦发银行和中信银行分别为1.29亿股、0.95亿股。仓位减持幅度最大的分别是北京银行-48.8%、华夏银行-47.6%和光大银行-36.2%。

另外,证金公司还分别对建设银行、工商银行、农业银行、平安银行、兴业银行以及南京银行进行了“象征性减持”,虽有减仓动作,但实际仓位变化少于200股。

与证金公司减持类似,作为长期资金的保险资金也有明显的减仓动向,尤其是中国人寿旗下的资金已大幅减持银行股,且减持的对象主要为国有大行。

具体来看,中国人寿减持邮储银行约7.98亿股,减仓幅度达23.9%,但目前中国人寿保持邮储银行第三大股东地位不变。同时,中国人寿旗下的个人分红、普通险两款产品分别减持中国银行2.89亿股、1.72亿股,中国人寿分红产品还减持了农业银行1.64亿股。但在完成一系列减持后,中国人寿旗下的资金分别大幅加仓工商银行,合计约5亿股。

值得注意的是,继大家人寿去年12月减持招行股票后,原“安邦系”旗下的和谐健康也开始减持招商银行。记者注意到,今年一季度,和谐健康减持招商银行1.3亿股,持股数量降至11.3亿股,持股比例从4.99%降至4.48%。同时,大家人寿一季度进一步减持招行6000万股,持股比例进一步降至4.73%。

今年1~3月期间,银行股正好有过一轮上涨行情。中证银行指数显示,1~3月期间银行指数上涨幅度达10%,招商银行、平安银行及宁波银行等龙头股在一季度走出了新高。以和谐健康为例,根据招行A股区间价计算,一季度减持招行1.3亿股,和谐健康变现金额应该在53亿~74亿元之间。