A股“牛市旗手”集体暴动之后,又生变故?

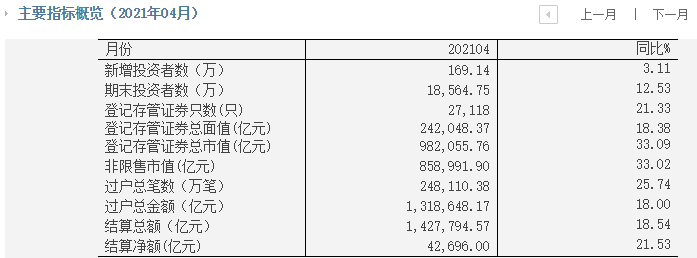

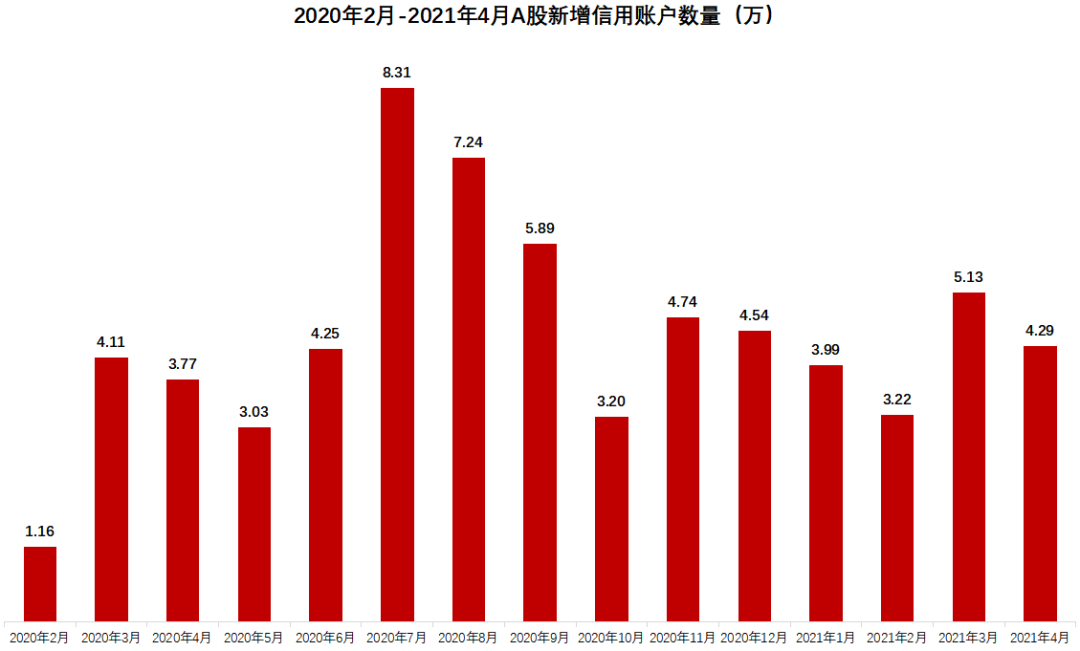

就在“牛市旗手”掀起涨停潮之后,中国结算披露了4月份A股新增投资者数据,当月新增169.14万,同比增长3.11%,创13个月新低,环比下降超31.7%,股民“跑步入场”的热度降温明显。

一向被看作是“A股温度计”的新增投资者数量,突然遭遇“滑铁卢”。一方面,新增投资者数量增速降低,意味着当前市场持续回调,令投资者情绪低迷,入市意愿较低;另一方面,物极必反,市场情绪低迷之际,是否也意味着市场调整已近尾声?

暴跌超31%!股民“跑步入场”中场休息?

5月14日晚间,中国结算披露的数据显示,4月A股新增投资者数169.14万,同比增长3.11%,创13个月新低,环比更是下降超31.7%,创出2018年4月以来的最大降幅。期末投资和数量达到1.86亿,同比增长12.53%。

新增投资者数量同比、环比双双下滑,引发了市场对于A股增量资金的担忧。

券商中国记者统计了2017年以来的数据发现,单月新增169.14万的体量并不算低,而环比降幅高达31.7%,主要是因为上个月投资者的入市热情过于高涨,单月新增高达247.74万,创下了2015年7月以来新高。

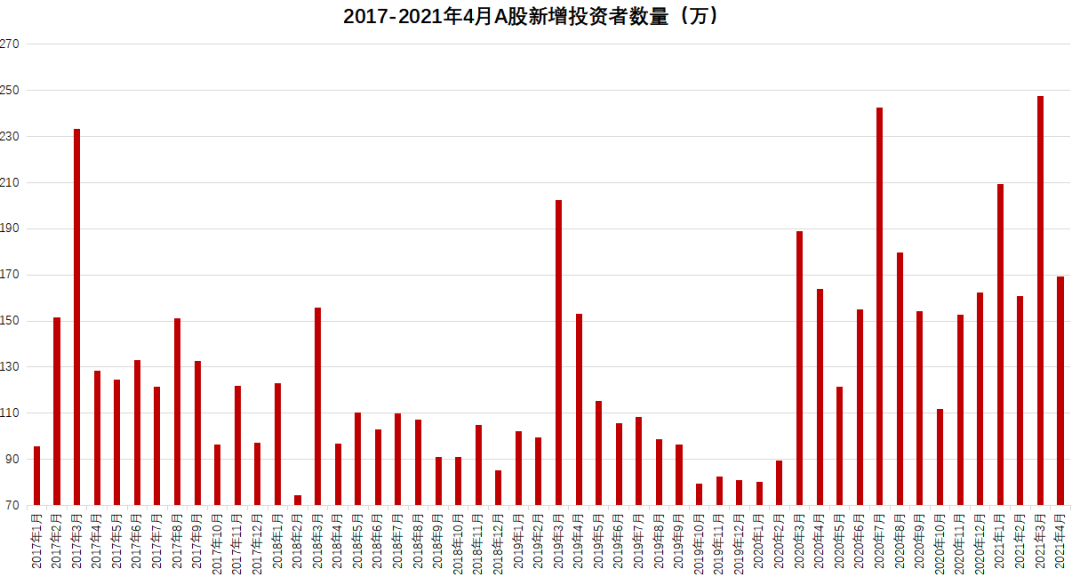

从上图表可以看出,自2020年4月以来,新增股民开始“跑步入场”,A股新增投资数量均保持了同比增长态势,13个月份中,7个月份的同比增速在50%以上,3个月份的新增投资者同比翻倍。

从上图表可以看出,自2020年4月以来,新增股民开始“跑步入场”,A股新增投资数量均保持了同比增长态势,13个月份中,7个月份的同比增速在50%以上,3个月份的新增投资者同比翻倍。

其中,2020年7月,新增投资者数量达242.63万,为近五年单月最高水平,接近2015年牛市高峰水平。2021年3月,A股新增投资者再度刷新纪录,达到247.74万,直接创下了2015年以来的最高峰。

但值得一提的是,最新披露的2021年4月数据,同比增速跌破一年前的水平,环比也更是明显大跌,创出近三年以来最大跌幅,新增股民“跑步入场”的热度大幅降温。

截至2021年4月,A股新增投资者数量达到1.856亿,A股投资者数量将在何时突破2亿大关,成为市场关注焦点。

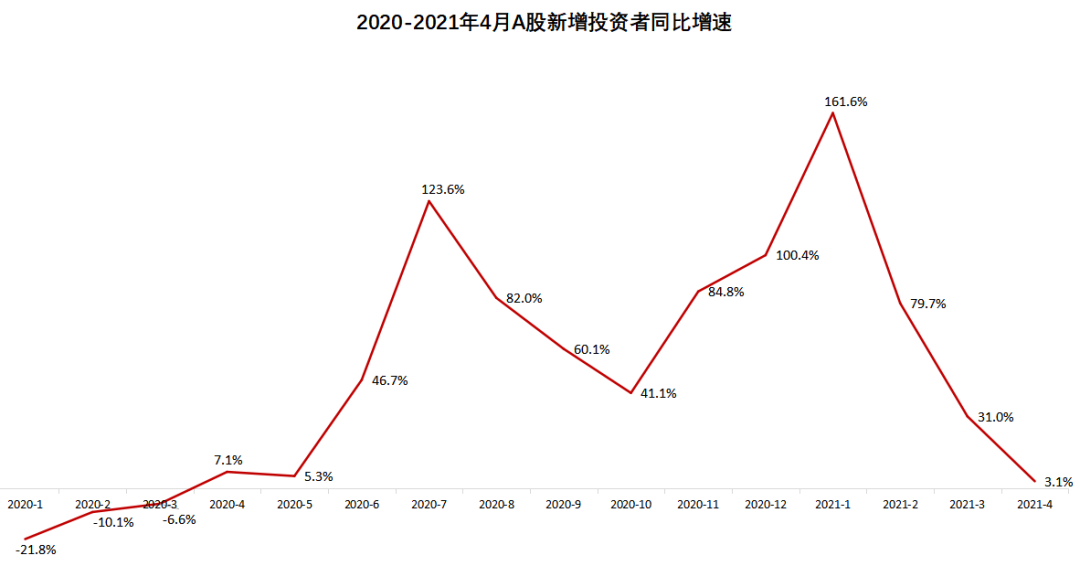

另外,中国结算数据显示,2021年4月,A股新开立信用证券账户数量为4.29万个,较上月减少了1.91万个,环比下降44.5%。截至2021年4末,A股共有573.25万个两融账户投资者,较年初增加了15.18万个。

有分析人士指出,A股的新增投资者数量与市场赚钱效应是密不可分的,2015年的那一波大牛市、2020年的白马股牛市都吸引了大量投资者入场,而2021年4月,A股持续震荡,赚钱效应锐减,尤其是白马股、公募基金遭遇下跌,导致场外资金入市情绪有所下降,新增投资者数量也受到了影响。

有分析人士指出,A股的新增投资者数量与市场赚钱效应是密不可分的,2015年的那一波大牛市、2020年的白马股牛市都吸引了大量投资者入场,而2021年4月,A股持续震荡,赚钱效应锐减,尤其是白马股、公募基金遭遇下跌,导致场外资金入市情绪有所下降,新增投资者数量也受到了影响。

“牛市旗手”狂掀涨停潮

就在A股4月新增投资者数量披露前夕,被称为“牛市旗手”的券商板块突然全线爆发,10只券商股掀起涨停潮,中信建投、中金公司、中泰证券等多只权重股涨停,互联网券商龙头东方财富更是暴涨12.79%,中信证券亦大涨近8%。

“牛市旗手”暴涨更是带动了保险、银行板块集体上攻,保险板块放量大涨,中国人寿一度逼近涨停,助力沪指大涨1.77%,报收3490的两个月高点位置,3500点近在咫尺。

资金方面,主力资金大手笔加仓券商。据Wind数据显示,5月14日,主力资金大量涌入金融板块,其中多元金融、保险Ⅱ分别获主力资金净流入112亿元、17亿元,东方财富与中信证券分别获净流入21.28亿元、16.47亿元。

当日收盘,更有投资者高呼,“嗅到了牛市到来的信号”。然而,当日晚间披露的A股新增投资者数量无疑泼了一盆冷水,因为券商行业收入与投资者数量呈一定的正相关。

但业内有声音认为,5月14日券商涨停潮更像是一场超跌反弹的戏码,持续性有待考验。有券商业内人士表示,券商股集体大涨,属于券商股持续半年回调、估值见底后的回归。另外,有研究员认为,虽然4月以来流动性有小幅边际宽松,但信用收紧仍然是大趋势,4月新增投资者数量也不及预期,短期来看,难有大笔资金集中进入A股市场,券商板块持续大涨的可能性较低。

另外,华安证券表示,4月份货币信用数据进一步提醒货币政策的中长期正常化回归大方向,市场风险偏好仍以平稳为主,金融股暴涨带来风险偏好提升的持续性有待进一步观察,市场缺乏趋势性上行或者下行的综合环境,仍将以震荡为主。

机构:调整已充分,延续牛市格局

“春江水暖鸭先知”,从A股历史来看,券商往往是行情见底或见顶时最活跃、最敏感的板块,5月14日券商股涨停潮是否是近期阴跌行情的见底信号呢?

中信证券认为,商品价格上涨趋缓,国内通胀预期阶段性回落,货币收紧预期缓解,增量资金逐步入场,存量资金调仓导致行情扩散,A股市场周期逻辑阶段性淡化,成长板块或将迎来一轮月度级别估值修复行情。

中泰证券首席经济学家李迅雷认为,大家都在担心美国货币政策收紧会“殃及池鱼”,这倒未必,因为中国股市与美股的关联度在明显下降,股市的均值回归现象倒是一直存在,只不过有时会早点或晚点。A股市场的金融板块权重巨大,如果真能起来,则对指数的拉动作用比较大。但即便如此,依然很难形成牛市氛围,板块此消彼长、风格不断切换是估计是今年A股的主要特征了。

海通证券指出,尽管2021年宏观流动性相比去年的宽松是略紧了,但整体流动性环境尚可,只是回到了2019年的水平。从估值看,目前沪深300的PE(TTM)为14.1倍,处于处2005年以来从低到高54%分位,PB(LF)为1.63倍,处于2005年以来从低到高40%分位,估值矛盾不算大。

展望未来,海通证券认为,A股估值中枢可能系统性上移,主要原因:

一是我国经济步入高质量发展阶段,产业升级有望推动A股ROE上行;

二是我国经济增速放缓,轻资产的第三产业占比提高,利率中枢正下行;

三是产业结构、人口结构演变推动我国居民资产配置转向权益。

海通证券进一步表示,借鉴过去牛市,每轮牛市有3-4次耗时1个月以上、跌幅15%的大调整。本轮调整从2月18日至今已历时56个交易日、最大跌幅17.7%,成交量萎缩至前期高点的57.8%,从时间和空间上看这次调整已经较为充分了。按照历史经验,A股盈利上行周期有望延续到2021年底或2022年初,以此推断今年指数大概率继续上涨,即延续2019年初开启的牛市格局。