退市风险悬顶,下属子公司失控,主业停滞的*ST毅达(600610)最新公布将着手重组,拟现金收购昔日新三板标的资产,转型精细化工行业,以改善资产质量和盈利能力。

10月20日晚间公告显示,*ST毅达拟支付现金购买江苏开磷瑞阳化工股份有限公司所持有的全资子公司赤峰瑞阳化工有限公司(下称“赤峰瑞阳”)100%的股权,交易价格为7.6亿元。目前赤峰瑞阳主营业务为精细化工产品的生产与销售,主要生产的产品为多元醇和食用酒精。

收购昔日新三板公司

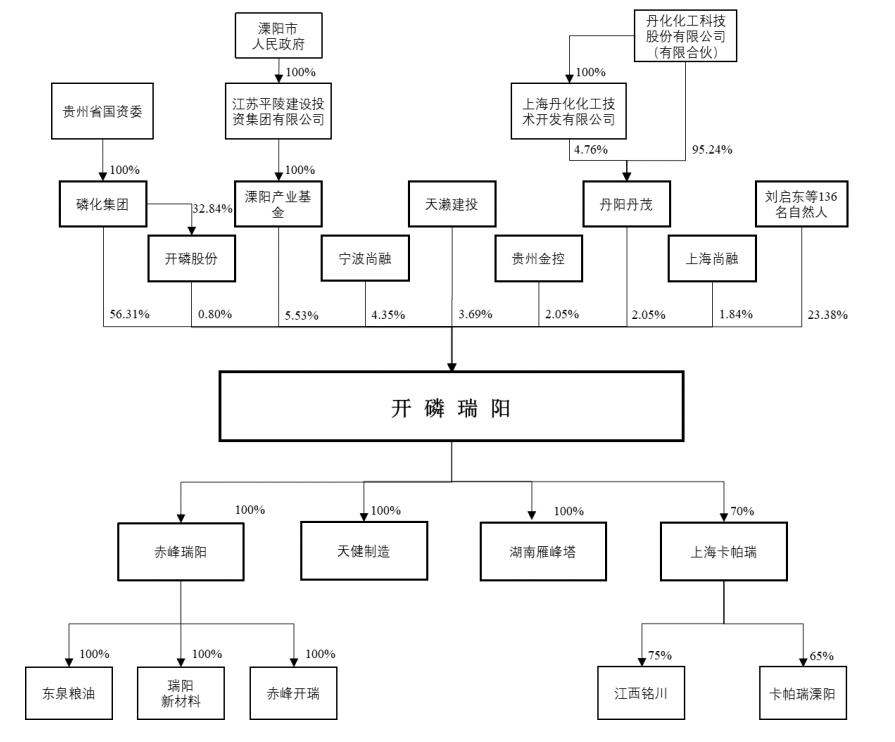

e公司记者注意到,开磷瑞阳曾于2017年2月挂牌新三板,但在2018年1月23日便摘牌;目前贵州国资旗下贵州磷化(集团)有限责任公司持股开磷瑞阳56.31%,位居第一大股东。

截至2018年底,开磷瑞阳总资产约15亿元,资产负债率53.34%,净利润7773.75万元,连续两年保持增长。

根据中天华出具的《资产评估报告》,按照标的公司评估基准日2019年6月30日账面净资产,以收益法评估价值增值率为56.26%。从标的公司截至2018年资产总额,营业收入以及交易价格等指标来看,均占上市公司最近一个会计年度合并报表净资产的比例亦超过50%,因此构成上市公司重大资产重组。

交易完成后,赤峰瑞阳成为上市公司全资子公司,纳入上市公司合并报表范围。

标的公司三年业绩承诺2.5亿元

对于本次收购,*ST毅达寄予厚望,表示重组前上市公司处于全部下属子公司失去控制、主营业务停滞的状态;本次拟购买的标的公司资产质量、盈利能力和发展前景良好,有利于公司改善财务状况、增强持续盈利能力,有利于公司突出主业、增强抗风险能力,有利于公司增强独立性、减少关联交易、避免同业竞争,交易完成后,上市公司主营业务将转变为精细化工产品的生产与销售。

根据《重大资产收购协议》,*ST毅达将采用分期支付现金的方式支付本次重大资产购买的交易对价,在股东大会审议通过本次重大资产重组相关议案之日起2个工作日内,向江苏开磷支付1000万元定金,之后将在赤峰瑞阳工商变更登记手续完成之日起5个工作日内,向江苏开磷支付首期转让款约6亿元(即股权转让款的80%);剩余20%的股权转让款支付安排将根据标的公司业绩表现进行支付。

不过,e公司记者注意到,*ST毅达并未明确披露收购现金来源,而上市公司截至2019年6月30日,资产负债率高达1873.73%。环比2018年底略降,今年上半年净利润亏损1845.94万元。

另外,截至2019年6月30日,赤峰瑞阳抵押或质押的资产账面价值3.92亿元。根据江苏开磷承诺,赤峰瑞阳税后净利润将在2019年、2020年和2021年分别达到8300万元、8800万元、7900万元,各利润承诺年度的承诺净利润之和为2.5亿元。

退市风险悬顶

目前,*ST毅达截至2019年6月30日,上市公司控股股东为“信达证券-兴业银行-信达兴融4号集合资产管理计划”,持股24.27%。资管计划承诺,自本次重组实施完成之日起36个月内,将不对外转让所持上市公司的股份。

资料显示,2015年4月,原大股东大申集团将持有的2.6亿股股票出质给信达证券并融入资金,因其多次违约,信达证券向司法机关要求强制执行;后经过强制司法划转后,信达证券所管理的资管理计划持股比例为24.27%,成为上市公司控股股东。

从履行程序进展来看,2019年10月14日,贵州省国资委完成对赤峰瑞阳100%股权价值评估报告的备案,并出具批复同意该项收购;随后也获开磷瑞阳股东大会通过,交易双方已经于10月17日签订附条件生效的《重大资产收购协议》,并于同日获上市公司董事会通过,后续尚待上海中毅达股东大会的批准和授权。

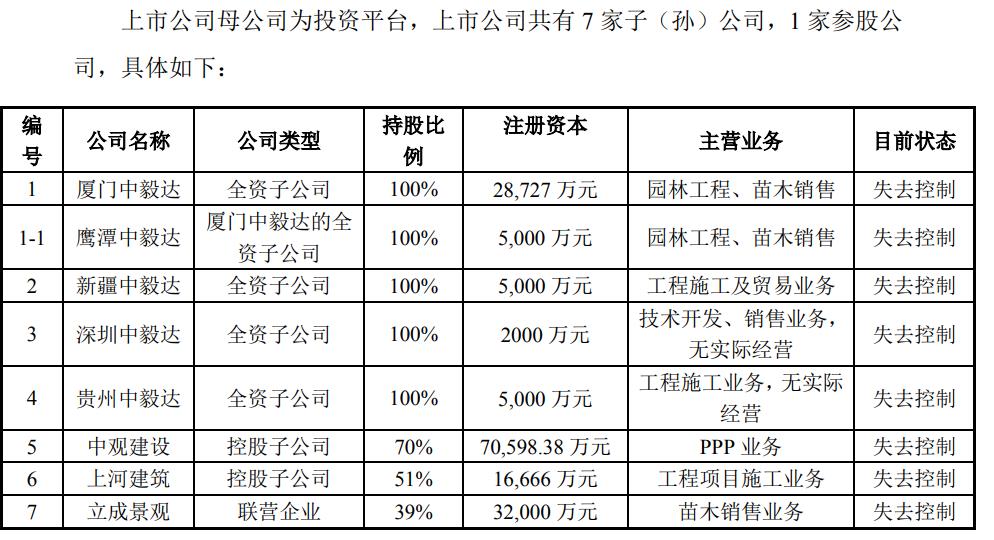

目前上市公司面临退市风险。由于2017年、2018年连续两年被会计师事务所出具了无法表示意见的审计报告,上交所已决定自2019年7月19日起暂停上市公司A股和B股股票上市,旗下子公司全部处于失控状态。另外,截至2019年6月30日,上市公司(母公司口径)未经审计的累计未弥补亏损近20亿元。预计本次交易完成后的一段时间内,上市公司仍将存在未弥补亏损。

上市公司提示,若本次重大资产重组不能顺利实施或实施完成后未能消除导致退市风险的因素,上市公司仍存在退市的风险。