市场对于政策利率再次“降息”的预期意外落空。

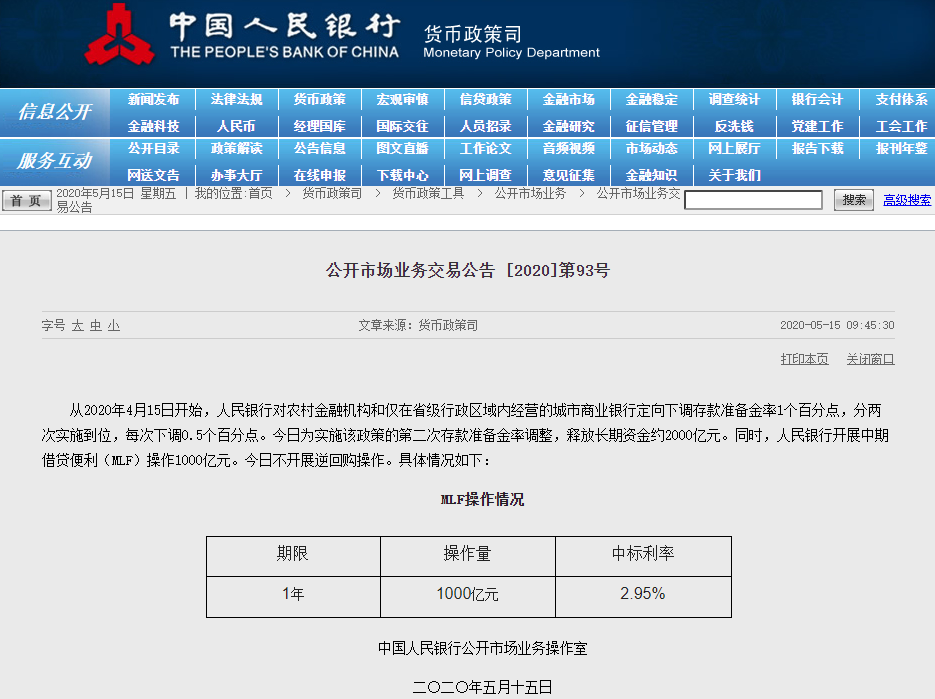

5月15日,央行按惯例开展每月新作的中期借贷便利(MLF),本次1年期MLF新作规模1000亿元,维持2.95%利率不变,当天无逆回购操作。与此同时,今日又有2000亿元定向降准资金落地,实现流动性净投放3000亿元。

就在昨天(5月14日),有2000亿元MLF到期,彼时央行并未续作。相较于到期规模,今日新作MLF规模缩量,加之未如市场预期那样降息,货币政策进一步放松预期落空,导致今日国债期货市场异动,开盘后短线跳水,随后又快速拉升。

不过,即便短期内货币政策操作稍显清淡,但这并不意味着宽松大环境的就此改变。

下个周将召开“两会”,宏观刺激政策如何助力经济复苏将是会上讨论以及市场关注的重中之重。不少分析人士认为,尽管当前疫情防控形势好转,经济活力逐步恢复,但海外疫情对中国出口需求的冲击将主要在二季度体现,二季度中国经济增长压力依然较大,进入秋冬季,疫情是否会有二轮冲击存在较大不确定性,当前宏观政策的主要目标是把支持实体经济恢复发展放到更加突出的位置,预计“两会”前后财政货币政策将进一步发力逆周期调控。

今天央行除了新作1000亿MLF外,也是最新一次降准第二批落地的日子。

从4月15日开始,央行对农村金融机构和仅在省级行政区域内经营的城市商业银行定向下调存款准备金率1个百分点,分两次实施到位(4月15日和5月15日),每次下调0.5个百分点。今日为实施该政策的第二次存款准备金率调整,释放长期资金约2000亿元。

近期货币政策处于静默期,5月14日有2000亿元MLF到期未续作时,有市场人士还担心这是否意味着货币政策的收紧。东方金诚首席宏观分析师王青认为,在国内宏观政策逆周期调节需求增大,全球货币政策急剧转向宽松的背景下,市场对5月MLF继续降息抱有较高期待。本月MLF利率保持不变,或主要有以下原因:

光大证券首席固定收益分析师张旭对记者表示,一般来说,MLF利率不会逐月连续下降,而是给予其一定的政策观察期,待政策效果充分传导后再进行下一次MLF降息。未来MLF利率仍有下降的空间,但降低的速度不宜过快。从某种意义上讲,MLF利率“不易逆转的快速降低”与“我国经济长期向好的趋势”并不非常匹配。此时可以更多运用一些“可逆的”政策手段。例如,可以多依靠数量型工具降低银行的资金成本、缓解银行在信贷投放过程中的流动性约束。数量型工具的“可逆性”较强,即使向银行体系供给的流动性过多,也可以通过未来MLF缩量续作等方式收回。

自4月底以来,货币政策进入静默期,鲜有宽松动作落地,加之经济恢复情况的转好,近期债市出现快速下跌,国债期货也连续数日大跌。

市场资金利率也边际上行。5月以来,地方债的加大发行对银行间流动性形成抽离,反映到利率上,DR001和DR007以及同业存单利率出现短期上行。

对于债市大跌反映出市场对货币政策预期有何种变化?粤开证券首席经济学家李奇霖表示,看到经济缓慢恢复,货币政策也进入到观察期了,反映在市场利率上,近期隔夜利率和利率互换在低位徘徊,下行减缓。从央行的角度,一方面需要观察经济恢复的程度,另一方面也得关注过于宽松的资金面或资金面宽松预期是否会导致机构过快加杠杆。从数据看,隔夜回购成交量3月和4月都不低。

“为了继续扩张信用、稳定经济和保就业,货币政策现在退出宽松不太可能,由于后面国债与地方债要继续加大发行规模,货币政策配合事大概率事件。”李奇霖说。

另有分析认为,近期货币政策进入静默观察期,也因受汇率制约。中信证券研究院副院长明明表示,当前疫情对于全球经济基本面的冲击开始显现,全球经济不确定性以及政治风险带动的避险情绪推动美元指数再度走强。目前美元指数重回100以上的高点,人民币汇率的贬值压力很大程度上来源于当前美元指数的强势表现。汇率约束制约了国内的货币政策空间,来自汇率的压力影响了当前货币政策的节奏,因此当前债市受到比较大的扰动。

不过,即便短期货币政策操作看起来较为平淡,但在实体经济恢复发展的目标下,宽松的货币政策方向并不会改变,后续降准降息依然有空间。

摩根大通中国首席经济学家朱海斌预计,货币政策方面,预计6月底之前还有一轮降息,逆回购、MLF、LPR,甚至存款基准利率都有望进一步下行;同时,六七月份有望还有一次降准。不过,此轮政策刺激的关键应在财政政策,因为财政政策受益范围更大,可以直接惠及中小微企业和家庭,针对性更强,货币政策更多起到补充、配合的作用。

瑞银亚洲经济研究主管、首席中国经济学家汪涛持相同观点。她认为,对二季度而言,全球经济衰退是国内经济反弹的最大制约,虽然当前中国整体经济持续回暖,但二季度仍有可能无法完全恢复。迄今为止的政策支持力度较为温和,未来有望进一步加码。

“相比金融危机时国内的政策宽松力度(规模达GDP的10%左右),以及美国和其他主要经济体本次疫情期间出台的政策支持规模,目前中国已宣布的政策支持力度较为温和。”汪涛称,政策支持有望进一步加码,预计央行会通过公开市场操作和进一步降准(预计规模相当于全面降准50个基点)进一步增加流动性投放、维持市场利率保持在2%或以下的较低水平、进一步下调MLF利率10-20个基点,这也将引导LPR利率下行。更重要的是,随着银行贷款走强、企业和政府债券发行大幅上升、影子信贷限制小幅放松,我们预计今年整体信贷增速有望反弹至12.5%或以上。