除了造车,近期恒大的物业拆分计划也开展得如火如荼。

7月31日才刚宣布分拆物业管理业务在港交所上市,仅仅半个月,恒大就为物管拉来了235亿港元战略投资。

而战投方更是明星云集,不仅包括中信、光大控股等大型央企,云峰基金、红杉资本等顶级投资基金,还有腾讯、周大福等大型企业。

受该消息影响,今日中国恒大(3333.HK)高开,盘中一度大涨7.67%,截至午间收盘,报收港22.75港元/股,最新总市值为2971亿港元。

恒大物业引235亿港元 豪华战投团明星云集

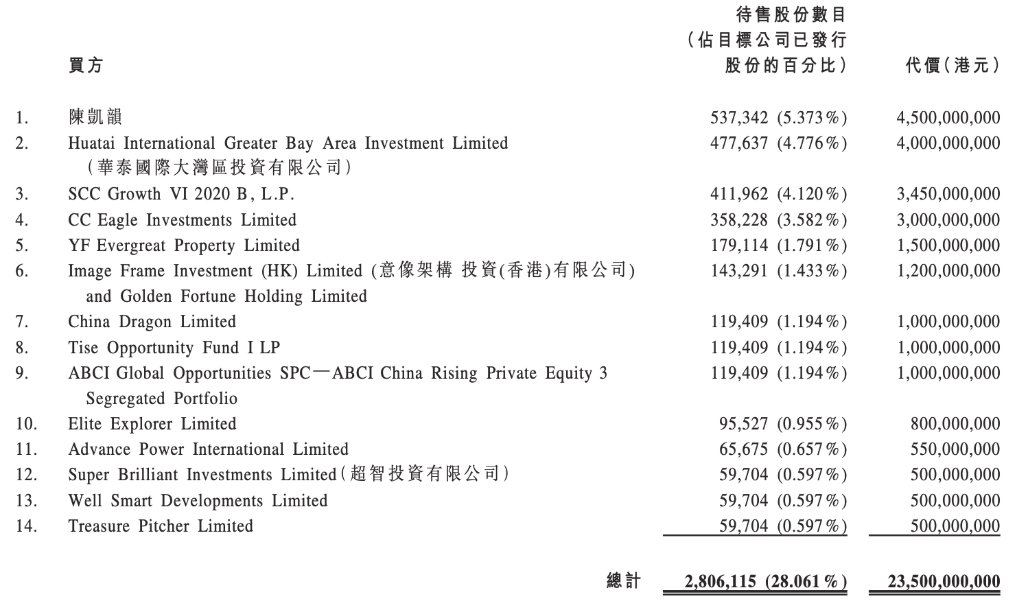

8月13日夜间,中国恒大发布公告称,旗下物业管理业务将合计引入235亿港元战略投资。

交易完成后,恒大物业将会由战略投资者持股28.061%,由恒大集团持股71.939%,仍为恒大集团间接非全资附属公司。按照235亿港元的总代价计算,恒大物业的总估值约为840亿元。

恒大方面表示,本轮融资为物业管理业务引进了一批卓有声誉的战略投资者,将会提升恒大物业管理业务的企业形象,专业水平以及支持其成长和发展。

而本轮融资的战投团也着实强大,可谓是巨头云集。

公告显示,14家战略投资者包括华人置业创始人刘銮雄之妻陈凯韵、恒大集团董事局总裁夏海钧、人和商业戴永革、中信资本、农银国际、光大控股、腾讯控股、周大福、阿里巴巴旗下的云峰基金、红杉资本等。

其中,许家印好友,华人置业创始人刘銮雄的妻子、华人置业执行董事陈凯韵是本次认购比例最高的投资者,也是唯一的个人投资者,认购5.373%股份,支付对价为45亿港元。实际上,刘銮雄家族此次大举认购恒大物业也是有迹可循,不仅持有中国恒大超过5%的股份,对恒大股票及债券更是积极投资,近年来获利颇丰。

其他机构投资者中,华泰国际大湾区投资有限公司出资40亿港元,红杉资本旗下SCC Growth VI 2020 B,L.P.出资34.5亿港元。阿里旗下的云峰基金认购15亿港元,持股比例1.791%;腾讯控股认购12亿港元,持股比例1.433%;夏海钧认购5.5亿港元,持股0.657%;周大福创始人郑家纯家族认购5亿港元,持股比例0.597%。

值得注意的是,在入股物管业务前,2014年,马云曾入股许家印名下广州恒大足球俱乐部,马化腾的腾讯也与恒大合作成立的恒腾网络,此次“双马”的加入,也让市场对恒大物业有了更多期待。

恒大欲拆分物管公司上市 物管业务利润可观

就在7月31日,中国恒大发布公告称,考虑分拆其物业管理服务及相关增值服务业务,在香港联合交易所独立上市。

据了解,目前恒大的物管业务主要由全资子公司金碧物业有限公司承担。

该公司成立于1997年9月10日,注册资本为1.776亿元,系国家一级资质物业管理企业。目前,金碧物业在管项目超1400个,遍布全国280多个城市,合约管理面积约5亿平方米,位居物企榜首。管理业态涵盖中高档住宅、甲级写字楼、旅游综合体、城市综合体、学校及会所运动中心等。

据克而瑞数据,截至2019年末,作为恒大物业管理业务的分支,金碧物业在管面积达3.52亿平方米,排名第四,仅次于万科物业、碧桂园服务和彩生活。

从恒大物业的财务数据来看,2017年至2019年,恒大物业管理收入增速较快,甚至超过地产开发业务。最近三年,恒大物业管理服务的营收增速分别为55%、34%和7.6 %。

恒大年报显示,2019年其物业管理业务收入43.75亿元人民币,同比上升7.6%。。据乐居财经统计,目前在H股、A股上市企业中,碧桂园服务2019年营业收入最高,为96.45亿元,其次是绿城服务、招商积余、保利物业、雅生活服务及中海物业。其中,金碧物业2019年营业收入仅次于中海物业,在行业中大约位于第7位。

从多家上市物企2019年成绩单来看,物业管理作为房地产开发后市场的存量管理业务,发展空间巨大。

地产四大天王“碧恒万融”中,2019年万科物业实现营业收入127.0 亿元,较2018年的98亿元同比增长 29.7%;融创中国物业管理板块实现收入70亿元,同比增长约35.5%;碧桂园服务实现收入96.45亿元,净利润17.18亿元,营收同比增速超过100%,净利润同比增速超过80%。

尽管较其他三巨头,恒大物管收入还未突破百亿大关,但若该板块能够成功分拆上市,将成为恒大旗下除中国恒大、恒大健康、恒腾网络、嘉凯城、ST恒宝之后的又一上市平台,前景可观。

“碧万融”巨头领衔 多家物企掀上市潮

近年来,物业股因轻资产结构、现金流充足等优势,备受资本市场的热捧。

2014年,花样年控股将旗下物业管理公司彩生活分拆上市,成为“内地物业管理公司分拆上市第一股”。2015年至2016年,中奥到家、中海物业和绿城服务控股陆续登陆港交所;自2018年开始,房地产行业掀起了新一轮物业分拆潮,碧桂园、雅居乐、新城控股、佳兆业、旭辉等房企先后将旗下物业管理业务分拆上市。

克而瑞物管数据显示,2014年至2018年的5年间,仅有12家物业公司成功上市。但2019年,物业企业上市迎来“井喷式”爆发,全年共有12家物业服务企业以IPO、重组或借壳等方式登陆资本市场,与过去五年主板物业股的总数相当,成为物企上市数量最多的一年。

尤其是今年以来,物管行业价值在疫情下被二次发现,随后带动上市物业公司的股价逆势走高,例如,涨幅最高的银城生活服务年内股价暴涨近5倍;而碧桂园服务的市值也堪比半个碧桂园,而24只香港物业股上半年平均涨幅为54.32%。

在当下火热的行情下,越来越多的房企欲拆分物业管理业务赴港上市,据不完全统计,仅2020年上半年,就有超20家房企分拆物业管理业务赴港递交招股书,大部分上市的物业管理企业都获得超百倍的超额认购。

除恒大外,8月6日,融创中国旗下的物业板块——融创服务向港交所递交了上市申请。而年以来,世茂集团、金科股份等知名房企纷纷宣布分拆旗下物业公司赴港IPO。

截至目前,前十大房企中只剩万科的物业板块没有明确对接资本市场的迹象,碧桂园、保利、中海和招商蛇口已完成物业分拆上市,绿地、龙湖分别入股了雅生活和绿城服务,恒大、融创和华润置地也有了明确的分拆计划。

然而值得注意的是,在这些纷纷涌入港交所要上市的物管公司中,也有折戟失败的公司。

1月17日,星河控股旗下的商业运营服务平台星河商管向港交所递交招股书,截至7月24日,其招股书正式失效。而招股书失效没过几天,星河商管即重新二度递表。无独有偶,同样在1月申请在港上市的宋都服务,其聆讯资料也在近期超过6个月的期限。