在银河证券喊出“不为创纪录的消费股再唱赞歌”的研报后,以海天味业为首的一批超级消费白马股出现短期崩盘式下跌。由此引发了市场的担忧:机构“抱团”个股是否会出现基金“互踩”现象,甚至触发市场变盘?

今年以来A股持续演绎结构性行情,消费、医药、科技三大板块成为机构“心头好”,市场赚钱效应显著。但自9月以来,部分高位抱团股筹码松动,市场波动明显加剧,由此引发投资者对后市变盘的担忧。

记者结合市场行情复盘了近十年机构抱团股的持仓偏好与动向,发现机构投资者的配置方向基本主导了大盘风格。

以最新报告期来看,公募基金和外资为A股机构投资者的主力。今年以来,新基金与外资仍在加速流入,其中,新基金发行规模于近期突破两万亿创历史纪录。对于市场未来趋势,东北证券研究所首席策略分析师邓利军表示,外资和公募基金所偏好的消费、科技仍是后期市场的主要风格。

“抱团”松动引发变盘担忧

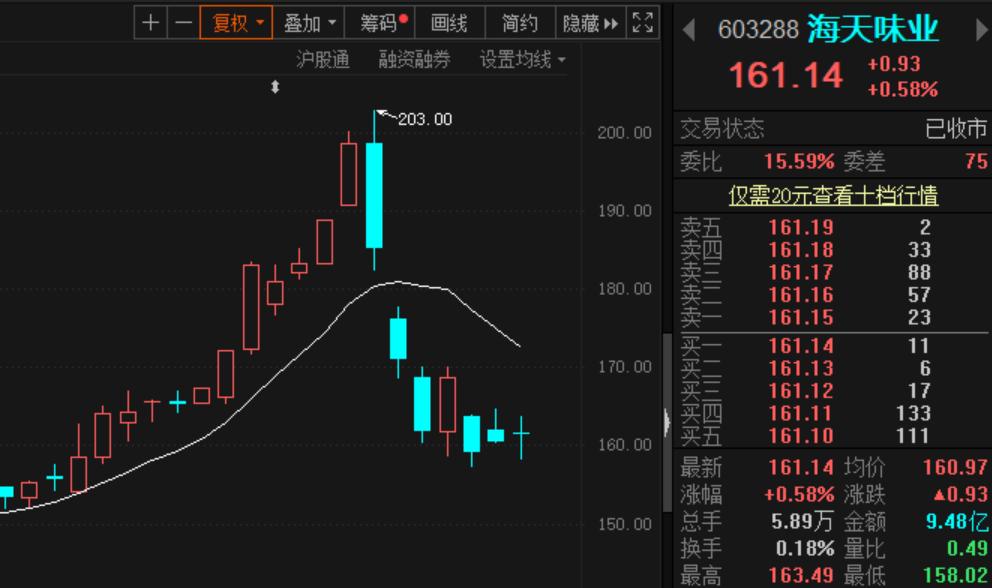

“不为创纪录的消费股再唱赞歌”,在银河证券发出 “唱空”研报后,千亿酱油龙头海天味业很快迎来疫情以来最大幅度调整。

海天味业9月3日盘中一度创出新高,但午后突然放量回调,当日大跌6.79 % ,至9月11日收盘,该股期间跌幅近20%,市值蒸发约770亿元。

同样,片仔癀9月3日创出新高后掉头向下,此后5个交易日跌幅接近17%。不过,9月10日、11日,片仔癀连续两日快速反弹15%以上。9月8日,泸州老窖在历史高位受到重挫,当日跌幅达6.82%,近两日该股重回走势平稳。

上述刚刚经历显著调整的消费龙头均受机构青睐。2020年上半年末,进驻海天味业机构家数超过百家,其中基金98家(合并同机构数量),并且10家以上基金公司有超过10只产品配置了海天味业。记者注意到,还有多位基金经理“一拖N”,旗下多只产品同时持有海天味业。片仔癀、泸州老窖亦是机构扎堆的品种,上半年末,两家公司持仓基金数量分别为96只、102只。

市场普遍认为,上述高位消费股的调整反映出,近期机构筹码松动,部分机构已经开始调仓。

龙虎榜数据显示,9月8日,3家机构席位合计卖出泸州老窖4.46亿元,其中“卖一”机构卖出达3.27亿元。片仔癀大跌当日(9月3日)龙虎榜也显示出卖出主力为沪股通及2家机构专用席位。

“一方面可能与基金抱团出货有关,另一方面与宏观经济复苏有关,顺周期的股票上涨比较明显,医药股等逆周期股票反而出现调整。”高禾投资管理人刘盛宇告诉证券时报e公司记者。

不过,在他看来,机构有着自身的业绩考核,短期调仓是一种正常行为,但长期来看它们以基本面投资、价值投资的逻辑不会变。半年报显示,公募基金在医药股配置比例超过20%,远远超过以往仓位配比。

“主要原因还是估值太高,但是也有区分。市场一直都认为海天味业的估值很高,其增速很难消化这么高的估值(静态PE近100倍),股价明显透支,片仔癀也类似。基金抱团现象在这类优质消费股中也很普遍。相比之下,龙头白酒的股价更合理一点。泸州老窖下调幅度并不算太大,其40倍的估值有点高,但也不算离谱。” 正奇香港资产管理有限公司投资副总裁张斐然向记者表示。

“这个时间点的大跌也可能跟特斯拉的崩塌有一定关系。特斯拉实际是这波美股大涨的重要引擎,但它的估值非常夸张,现在连续几个交易日回调了20%~30%。考虑到特斯拉在美股的地位和自身的股性,我觉得特斯拉的大跌对A股的这些估值有点夸张的大白马还是有一定共振作用的。”张斐然认为。

自前述龙头消费股大跌后,近期A股震荡走低,沪指失守3300点,近5个交易日下跌2.83%,创业板指近5个交易日跌幅超过7%。

这亦引发投资者担忧,若机构主力对后市陷入分歧, “抱团”个股是否会出现基金“互踩”现象,甚至由此触发市场变盘?

“从7月中旬以来,市场迟迟未能向上突破,创业板指数更是出现明显调整,由于今年A股机构重仓股收益显著,市场对流动性收紧异常敏感,随着机构重仓股进入调整,市场也再次陷入对牛市结束的担忧中。” 安信证券也在最新研报中指出。

不过,安信证券预计进一步调整空间有限,“当前的震荡调整期也是提供逢低布局的机遇期,建议先立足于中短期顺周期逻辑,再兼顾中长期大循环背景,在调整中布局估值合理,景气上行的方向,如白酒等可选消费、军工等内需科技、机械化工等行业中的周期成长等。”

机构主导大盘风格

机构“抱团”历史由来已久。2006年以后,A 股市场已历经多轮机构 “抱团”。2006年~2009年抱团金融地产;2010年~2012年“第一次消费抱团”形成,以白酒为代表的消费板块成为机构第一大重仓板块;2013年~2015年移动互联网兴起,抱团信息科技板块;2016至今,机构在以食品饮料、家电和医药为代表的大消费板块再度抱团。近十年,资金“抱团”经历了抱团“消费——成长——消费”的过程。持续时间较长的抱团基本只出现在消费和成长板块。

从历史经验看,每一阶段抱团瓦解均与行业景气度、业绩表现直接相关。当板块景气度下降、业绩增速的相对优势消失,或者出现业绩增速预期更高的板块,抱团资金才会出现瓦解。如2012年塑化剂事件爆发后,食品饮料板块业绩滑坡,机构抱团瓦解。在2016年一季度净利增速回归两位数后,该板块又重获机构青睐。

在每一轮抱团期间,机构抱团现象在短期获利后会有所松动,部分行业龙头出现回调。机构外溢资金则继续寻找板块内部行业景气度相对较高、估值水平相对较低的其他行业。

“从2017年开始的白马股行情就是机构主导起来的,这两年流行的赛道估值体系也是机构提倡的。特别是高瓴这种很看重赛道的机构通过定增等途径参与二级市场,并以赛道估值为名给很多热门行业的好公司很高的估值。赛道估值体系有自己的道理,但这种方法也容易透支股价,甚至滋生泡沫。所以说机构的这种配置方向造成市场表现的分化,特别是一些中小盘股、垃圾股这两年跌的厉害。中小盘股、垃圾股近半年涨得不错,其实一方面是游资和散户炒作,另一方面也是一些牛市后入场的机构不愿意抬轿子,就去炒其他没炒过的板块。总体来看,这几年的大盘风格确实是机构主导的。”张斐然向记者表示。

邓利军也认为,机构资金是后续市场资金演绎的核心。“机构资金占据主导,机构投资者的配置方向就是市场表现最强方向。2019年来,每一轮上行均是外资+公募+险资多轮驱动,均是“民变兵”(散户资金逐步转成机构资金)的结果。”

新基金跑步入场

作为机构资金的主力代表,公募基金持股规模不断壮大。据wind统计,以最新报告期持股情况来看,除一般法人外,公募基金持股市值达3.2万亿元,成为机构投资者的绝对主力。自2014年末至2020年二季度,公募基金持有A股流通市值占比从4.8%升至5.5%,已达2014年以来最高水平。

增量资金方面,以基金成立日为准,截至9月11日,今年共有1022只公募基金先后成立,累计发行规模高达2.13万亿元,超过2015年1.27万亿元、2019年1.42万亿元的年度发行规模,创出历史新高。此外,爆款基金频现,新成立的50亿元以上爆款基金数量超120只,发行总规模达1.13万亿元。其中,偏股类基金(含股票型和混合型)有68只,占比53%;发行总规模达到6562.36亿元,在爆款基金总规模中占比近六成。

“今年公募基金大发展与股市行情回暖、监管层的大力倡导有关。”高禾投资管理合伙人刘盛宇表示,近年来,官方明确提出支持发展直接融资。2020年年初,银保监会发出了征求意见稿,明确指出要鼓励银行、保险,引导居民财富进入到资本市场,进行长期投资和价值投资。未来居民储蓄中更多部分,会通过专业的机构投资者,以年金、职业年金、个人健康养老保险等丰富的方式进入直接融资市场。

公募基金赚钱效应显著。天相投顾数据显示,今年上半年公募基金合计利润7183.44亿元,较于去年同期增加624.05亿元,增幅为9.51%。其中,偏股基金利润占比超七成,成为上半年最赚钱的基金品种。

周茂华向记者表示,在资本市场改革红利下,公募基金的长期投资优势凸显,投资者对公募基金的认知和认可度都在提高,“炒股不如买基”的观念越来越深入人心。

中航证券认为,2016年以来个人投资者的收益显著差于公募基金,加速了个人投资者借助专业机构进行A股投资的进程,加速了去散户化的进程。公募基金和指数基金愈发受到市场重视,被动投资将降低市场波动。

配置方向来看,消费升级、科技创新等驱动下,公募基金对于消费、科技板块的配置明显加大。分行业来看,二季度公募基金增仓市值居前的板块有食品饮料、医药生物、电子、计算机等板块。值得一提的是,这几大板块均为今年的热门板块,年初至今累计涨幅均位居前列。

在新基金发行如火如荼的同时,产业资本减持热情大增。据wind统计显示,截至9月9日,产业资本净减持参考市值达4222亿元,已超2019年全年水平,减持规模再次刷新历史记录。

一边是产业资本疯狂减持,一边是新基金跑步入场。有市场人士解读称,“基民成功接过产业资本的筹码”。

对此观点,记者采访了多位业内人士均表示并不赞同。“产业资本对于股价有一定的心理价位,当股价上涨到一定价位,会有相应的减持需求,这是一种正常的市场行为。以史为鉴,市场底部附近产业资本则多表现为净增持。”刘盛宇告诉记者。

周茂华则表示,并不完全同意,年初以来基金火爆,但国内仍是以散户为主的投资者结构,产业资本减持的股份最终是基民与散户共同消化。

A股机构化加速

机构投资者往往以专业和理性著称,与散户相比,机构掌控的资金量巨大,可实现资产的有效配置,降低投资风险,获得长期稳定的投资收益。成熟市场多以机构投资、价值投资为主。

不止公募基金,近年来外资、社保基金、保险等各路资金积极入市。截至今年二季度末,境外机构和个人持有境内股票金额达2.46万亿元,较去年同期增长50%。2019年以来,以公募基金和外资为代表的机构投资者成为带动市场的主要增量资金。

“相较于发达市场,长期以来A股投资者结构中产业资本和个人投资者占比很大,证券投资基金等专业机构的持股市值占比偏低。近几年来这个现象正在逐步改善,以外资和证券投资基金为代表的机构投资者比例有所上升,而个人投资者的比例不断下行。” 邓利军表示。

根据上交所公布的各类投资者持有上交所股票市值占比来看,一般法人的持股占比从2008年起不断增加,近三年(2016年至2018年)一般法人持有的市值占比大体稳定在60%;自然人投资者自2015年的23.5%下滑到2018年的21.1%。同时,沪股通和专业机构持股比例增加,其中沪股通持股市值占比从2015年的0.4%增加到2018年的1.2%,而专业机构持股占比从2015年的14.7%增加到2018年的16.1%。

“散户资金逐步转成机构资金,A股已进入机构化时代。”邓利军表示,2015年以来散户的持仓占比和交易活跃度下降。散户持仓占总市值的比例从26%减少到19%;机构资金占自由流通市值的比例从22%增加到31%,机构资金内部,外资占比从3%迅猛增长到20%。公募成交占比维持在10%左右,而外资占比持续上升至10%左右,较为活跃。

对于国内投资者结构机构化,周茂华向记者表示,这将提升国内资本市场稳定性与可预期性,有助于提升资本市场服务实体经济能力,而且机构投资者决策更趋理性、更注重公司基本面,有助于提升资本市场资源配置效率等。

不过,与成熟资本市场相比,A股机构投资者占比仍有较大的提升空间。公开数据显示,美国、日本、英国、中国香港等市场个人投资者持股市值占比均低于10%,英国个人投资者占比不足3%。