三季度行情即将迎来收官,截至目前,上证指数季度涨幅11.42%,深成指涨10.34%,创业板指涨6.23%,创业板综指涨13.06%。随着上周五大金融爆发,市场对于四季度行情高度预期提升。国海证券最新报告认为,随着中国供给侧改革红利释放,指数有望加速上行,上证指数年内有望冲击4000点,而4000点可能只是中国资产全面重估的起点。

节后行情值得期待

数据显示,过去10年以来,国庆节前5个交易日,上证指数6次下跌,4次上涨。上涨的4个年份分别为2010年、2012年、2014年和2018年,节后5个交易日则为2次下跌,8次上涨,上涨概率高达80%。其中2010年和2015年涨幅分别达到8.43%和6.86%,节后赚钱效益凸显。

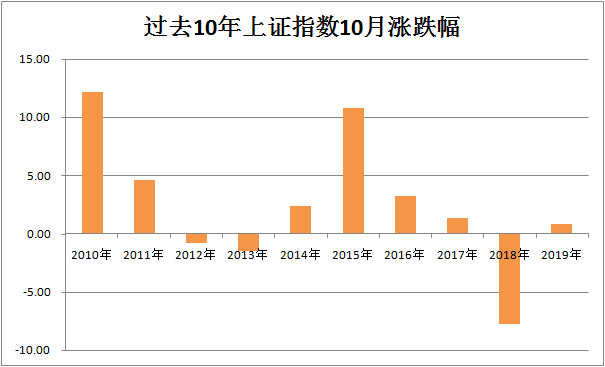

从过去10年整个10月的情况看,10月行情上涨概率为70%,平均月涨幅为2.52%。上证指数仅2012年、2013年和2018年下跌,2010年和2015年涨幅最大,分别达到12.16%和10.80%,2018年跌幅最大达到7.74%。

国庆前后有哪些值得关注的点

过去一周,北向资金呈现大幅净买入态势,累计净买入108.33亿元,单周净买入额同创7月10日以来新高,其中沪股通净买入33.93亿元,深股通净买入74.40亿元。尤其是上周五,北向资金午后进场扫货,全天净买入94.74亿元,创7月8日以来新高。不过北向资金单日大买是否与富时罗素纳A季度调整生效有关还有待进一步观察。

另一个因素则是人民币汇率,近期,人民币汇率持续走强。9月以来截至16日,更多反映国际投资者预期的离岸人民币兑美元汇率已连破多道关口。8月份,人民币汇率累计上涨1.84%。自5月低点以来,短短3个多月,人民币汇率已反弹超过3600个基点。客观而言,人民币汇率的坚挺有利于北向资金短期进一步流入。

除此以外,招商证券认为,今年国庆前后有以下一些值得重点关注的点:

1)风险方面,需关注长假期间美股下跌的风险在经济复苏+新冠疫苗稳步进展的背景下,美国进一步宽松流动性已无太大必要,美股科技龙头的估值可能会受到压制,在美联储利率决议后,美联储官员将密集发声,可能会成为决定未来一段时间美股走向的重要观察点;此外,海外疫情二次爆发风险,以及地缘政治风险也同样值得关注;

2)从机会来看,近期TikTok事件多赢方案出炉以及券商整合事件都可能带来市场情绪进一步回暖。

3)其他方面,由于当前正处于从流动性驱动到经济基本面驱动阶段,三季报业绩预告将对估值合理且业绩改善的领域形成重要催化,因此需关注节后三季报业绩预告的密集披露。

四季度行情展望

国金证券认为,10月份是较好的做多窗口。10月市场或迎来反弹,反弹的幅度取决于宏观流动性的边际变化。在美股和流动性与信用拐点预期的影响下,短期市场面临一定的调整压力,但美股系统性风险并不大,此外10月在政府债券发行压力和财政支出放缓的背景下,央行或持续呵护市场流动性。10月底召开的十九届五中全会将聚焦十四五规划,市场对于十四五规划的预期也将成为推动市场的重要因素;11月美国大选之下,如果拜登当选,美股或面临一定的调整压力,短期同样会对A股市场产生一定影响。拜登当选对市场影响在于市场对其税收政策和华尔街监管政策的预期。但总体来看,在疫情冲击仍未消除的情况下,拜登的政策短期或相对温和;12月市场或开始对明年定价,当前展望明年不确定因素仍相对较多,特别是经济复苏强度和货币政策走向。建议行业配置保持均衡:消费和基建等内需板块:聚焦消费和基建中供需两端受益的行业,比如消费中的商贸零售、休闲服务、食品饮料、家电等,基建中的建材、机械等;消费电子产业链:接下来苹果将发布5G新机,消费电子行业景气度持续上行;涨价主线:全球流动性持续宽松,美元或将进入新一轮贬值周期,以美元计价的大宗商品价格或迎来上行趋势,比如黄金等有色资源品。

山西证券认为,经济目前处于修复期,预计四季度延续扩张趋势。权益四季度延续震荡,再平衡仍是主线:从经济、货币、估值、资金和政策五个维度判断,维持8月份以来A股延续震荡的判断,宏观变量可能刺激A股形成结构性行情。短期市场的主要矛盾在于估值向均值回归与业绩上涨速度快慢之间的较量。震荡之中市场机会仍然存在,A股四季度的重头戏仍是再平衡,具体表现可能是估值再平衡、仓位再平衡、风格再平衡。从长期来看,A股相对全球其他权益类资产有较强的优势,四季度震荡市反而给投资者更好的长期布局机会。

浙商证券认为,结论上看,地产端和基建端在四季度放缓的信号初现,与此同时,结合海外疫情情况,外需在四季度超预期概率较低,而是明年重点关注项。整体而言,经济修复斜率四季度大概率放缓。四季度科技股或迎阶段性反弹,在四季度经济修复大概率放缓的宏观背景下,对A股影响的落脚点在于:一方面,对顺周期而言,其配置性机会将是季度级别,但这个过程不是一蹴而就,在风格切换的早期乃至中期,顺周期板块的上涨节奏或是个股性和波段性,具体到受益板块关注低估值的航空、机场、房地产、保险、汽车、工程机械、建材、化工等。另一方面,对科技股而言,四季度或迎来阶段性反弹机会,未来1-2个月可关注低吸机会,其一高景气方向关注光伏、电动车、军工等,其二超跌反弹方向关注半导体。

长城证券认为,四季度行业配置及主题投资建议:(1)从业绩确定性+高景气度的角度出发,建议继续关注食品饮料、医药生物、农林牧渔等优质赛道。(2)从经济复苏的角度出发,积极布局具有业绩+估值性价比的部分顺周期行业,包括化工、交运、有色金属、机械、建筑、建材等。(3)持续关注受益于流动性宽松+资本市场改革+市场活跃度提升的券商板块。(4)近期科技成长板块的风险偏好受到压制。不确定性因素正在逐渐被消化,景气度相对较高的消费电子、新能源、光伏、军工等细分行业有望重新出发。(5)主题投资方面建议关注十四五规划、国企改革、中日韩自贸区等。