美国总统选举季中素有“十月惊奇”一说,意为在临近投票日的10月往往会有出人意料的重大事件出现,让选情出现转折。

2020年的10月,同样不乏“十月惊奇”。

10月初,共和党总统候选人特朗普确诊感染新冠病毒,这可能是这个选举周期中最令人震惊的事件。

确诊一周后,特朗普匆匆出院,抓紧计划开展后续的竞选集会活动,要“让美国再次伟大”。

而彼时的民主党总统候选人拜登在葛底斯堡发表了一篇名为“为国家的灵魂而战”的演讲,被《华盛顿邮报》称为其职业生涯中最好的一次演讲。但他没有想到,几天后,《纽约邮报》曝光了他和儿子的丑闻,“邮件门”引起美国一片哗然。

从特朗普感染新冠,到拜登陷入“邮件门”,多事之秋的10月给选情平添更多问号。

美国正在经历大萧条以来最严重的经济衰退。四年一次的总统大选选情、候选人政策将对资本市场的走向起到指导作用。特朗普与拜登政策立场大相径庭,投资者应如何在影响全球金融市场的政治风险中进行交易?

在当地时间10月22日大选前最后一次辩论会上,特朗普揶揄拜登:“他们说,如果我当选股票市场就繁荣,如果他(拜登)当选,股票市场就崩盘。”

拜登则回应称,“股票市场繁荣的想法,只是他自己认为的。”

特朗普与拜登竞选纲领差异大

在美国,共和党属于保守党派,奉行经济古典自由主义,强调自由与效率、公平贸易、限制政府干预,支持减税、反对非法移民、减少社会保障水平、保留持枪权利等。而民主党支持新政自由主义理念,提倡缩小贫富差距、加大政府经济干预以及更多社会福利、宽待移民以及包容多元文化,认为减税会加重政府债务负担。

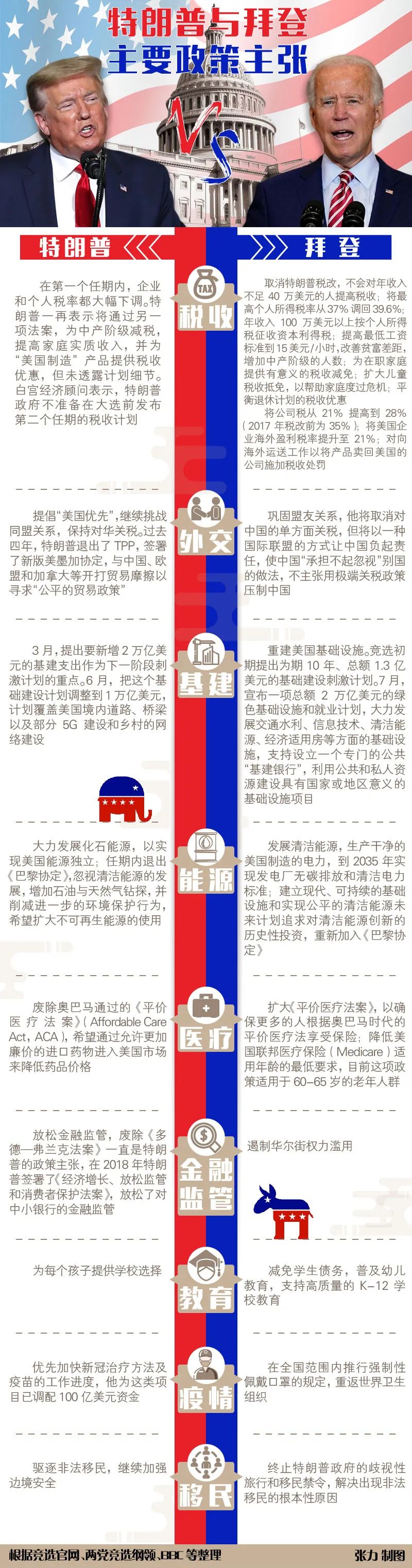

《国际金融报》记者根据两位候选人的竞选官网以及两党竞选纲领总结了各自的政策,两党在减税、外交、移民、医疗等方面的观点差异巨大。

景顺亚太区(日本除外)全球市场策略师赵耀庭在接受《国际金融报》记者采访时表示,若特朗普胜选预计会持续支持现行的政策,而拜登则属于民主党中间派,不会像桑德斯、沃伦那样采取跟现在政策大相径庭的政策走向,不太可能出现特别激进的政策。

荷宝全球基本面股票主管费德丽(FabianaFedeli)告诉《国际金融报》记者,预计拜登将把政策重点放在基础设施投资、医疗支出和环境友好型政策上。特朗普将把税收视为关键的经济支持工具,并对那些对环境有高度负面影响的行业更加友好。

美国奉行三权分立的制度,总统的行政权受到参、众两院的立法权和法院的司法权的限制,美国大选不光选总统,参、众两院都会进行选举。

FXTM富拓首席中文分析师杨傲正在接受《国际金融报》记者采访时表示,大选的最终结果可以分为以下四种情况:

A.共和党总统特朗普连任,国会由两党分别领导(现状)

B.民主党总统拜登胜出,国会由两党分别领导

C.共和党总统特朗普连任,共和党同时控制参众两院(2016年特朗普首度当选时的状态)

D.民主党总统拜登胜出,民主党同时控制参众两院(蓝色浪潮Blue Wave)

费德丽告诉《国际金融报》记者,任何行业政策方向的重大改变都需要白宫和国会两院属于同一党派,这样无论是共和党还是民主党的大获全胜都将对市场产生积极影响,因为这会让市场预期,任何对经济的支持政策都可以立刻决定并实施。而总统和分裂国会的组合将使美国总统在施政时面临国会掣肘。虽然总统可以在某种程度上通过行政命令进行干预,奥巴马和特朗普已经证明了这一点,但这仍然限制了他们产生强大影响力的能力。在国会分裂的情况下,一些板块会在选举结果公布后立即出现负面或正面的价格反应。

若不考虑总统和国会分裂的情况,多数接受《国际金融报》采访的专家认为,特朗普当选可利好能源、汽车、金融、国防等板块,拜登当选可利好医疗、基建、新能源等板块。

加税给美股带来负面影响

特朗普和拜登在税收政策上的态度大相径庭,而税收政策将成为影响美股的重要因素之一。

特朗普执政期间股市表现良好的一个重要因素就来源于企业所得税大幅降低。《华尔街日报》认为,如果民主党今年11月大获全胜,或将导致企业税率上调,这似乎会让美国大型科技公司的股票受到冲击,从而有可能削弱美国股市今年反弹走势的一大驱动力。

据美国银行全球研究部(BofA Global Research)估计,若拜登的税收方案叠加,将对标普500指数成份股公司的预期利润构成9.2%的拖累。而且,某些领域的公司会比其他领域的公司承受更大痛苦。

美国银行的分析显示,拜登的税收计划料将对信息技术、通信服务和非必需消费品行业的利润构成两位数百分比的拖累。这些是今年以来标普500指数的领涨板块。

加拿大皇家银行资本市场首席美国股票策略师洛莉·卡尔瓦西纳曾表示,提高公司税率可能会给11个板块中的9个板块带来负面影响。

高盛指出,如果拜登的税收法案生效,企业税上调将使标准普尔500指数成份股公司的每股收益减少约12%,这一前景可能对股市构成不利影响。

科技行业危机重重

《华尔街日报》指出,拜登关于提高海外收入税的主张预计将对科技股造成特别沉重的打击。据FactSet估计,科技行业仅有43.5%的营收来自美国。

除此之外,大型科技公司面临的另一个不确定因素是监管机构可能采取的整顿行动。虽然目前,特朗普和拜登对于科技巨头的侵犯隐私和垄断问题没有太多的政策主张,但本月初,美国众议院反垄断小组委员会发布了一份449页的报告,认为美国最大的科技公司们正利用其主导地位压制竞争、扼杀创新,国会应该考虑迫使科技巨头将它们占据主导地位的在线平台与其他业务部门分拆,并限制其收购。

费德丽表示,科技行业股将承压,因为许多市场参与者预计,民主党的胜利将对大型科技和社交媒体平台施加更大的监管压力。而事实上,无论未来是拜登还是特朗普政府,都会对科技公司实施进一步的监管。

赵耀庭也表示,高科技企业将受到政客们的持续苛责。“考虑到在美高科技企业具有重大的垄断权利,政客在这方面对他们多有批评,而且呼吁对科技巨头进行分拆,我想这个趋势有可能会延续下去。另外,现在愈演愈烈的科技脱钩问题,如果拜登能够当选,可以一定程度上缓解这方面的压力”。

能源、基建关注度高

有分析指出,受2020年美国大选结果影响最大的行业可能就是能源行业,因两党政策南辕北辙。

杨傲正告诉《国际金融报》记者,过去4年特朗普执政期间,美国已退出了巴黎气候协定,他也一直支持化石燃料企业,同时希望放松对能源公司的管制。此外,特朗普一直支持进一步减税,减公司税对能源板块最为有利,因为该板块的税率一向较高。而若拜登当选,除了重新加入巴黎气候协定外,还将大幅提高可再生能源生产能力,为相当一部分运输系统供电,并且研究包括从先进核设施到绿色氢、从电网级电池到碳捕获和储存的新技术,这将大幅利好新能源股。

费德丽也认为,若拜登胜选,意味着传统碳氢化合物行业将面临阻力,可再生能源将受益,因为对环境影响的监管可能会收紧。此外,油价可能也会因此受到负面影响,不仅因为环保问题,还由于人们可能会期待伊朗核协议的恢复。“但我们已经了解到OPEC+能够采取相对快速的措施来调整石油产量以提高价格,因此拜登即便获胜,对石油的影响也许是短暂的,这取决于OPEC+的下一步行动”。

除了能源行业,在基建方面,两党都雄心勃勃。特朗普在第一个任期内常常挂在嘴边的就是“基建”,尽管其一再承诺要出台一项强有力的基建支出法案,但到目前为止,并没有兑现任何承诺。拜登希望通过一项2万亿美元的基建支出方案,旨在四年的时间内促进碳中和和绿色能源解决方案的发展和投资。

DWS Group的美国业务首席投资官大卫·比扬卡认为,不管谁入主白宫,很多人认为基础设施将成为大选后的热点行业。而基础设施不仅仅是道路和桥梁,同时还包括新经济结构,如智能电网、5G通讯等。

制药行业被低估

费德丽认为,在医疗保健板块,根据选举结果,不同的子版块将有不同表现。“如果拜登获胜,他将希望在2021年推进平价医疗法案和众议院通过的HR3处方药降价改革。尽管如此,新冠肺炎给医疗体系带来的压力可能意味着,这些计划要么暂时被推迟,要么被稀释。因此,如果拜登获胜,医药行业可能会出现短期负面价格反应,这是由于对药品价格压力的担忧”。

“此外,如果政策的负面影响没有预期的那么严重,制药公司最终可能会扭转局面,特别是考虑到该集团是新冠肺炎疫情防控的先锋,而白宫很可能会考虑到这一点。重要的是,拜登要想实施任何有关药品定价的政策,就需要获得全面的胜利,任何对药品报销计划的重大改变可能需要总统、众议院和参议院的配合。”费德丽说。

费德丽还认为目前制药公司估值低,对标普500的估值折价是史上最大的。“这些公司的基本面健康,后期产品线强劲,也正在逐步加强前期和中期的产品线,制药公司可能是目前被低估得最严重的行业。此外,对于许多公司来说,我们认为他们在大流行病中研发的产品(疫苗/中和抗体)上升空间还没有被纳入未来预期。因此,我们认为制药是一个有吸引力的行业,如果拜登当选,会在短期内有更多上升空间。出于同样的原因,特朗普的胜选可能也会引发制药股的宽慰性反弹。

投资者还应注意什么

在金融监管方面,杨傲正认为,拜登及其副手哈里斯除了主张增加富人税外,也支持征收金融交易税,同时《多德-弗兰克法案》是奥巴马任期内的产物,用以对付2008年金融危机时债台高筑的企业,避免金融危机再次出现,拜登当前的政纲并未有提及重推此法案,但相信若拜登登台,金融监管环境不会如特朗普任期时那么宽松,因此利空金融股。

费德丽表示,民主党政府将加大对金融业的监管压力,而特朗普政府很可能会延续目前放松监管的态度。但是在经济刺激政策的推动下,如果金融监管加强,经济状况的改善实际上也可能会对银行产生积极的影响,所以对于银行股的影响最终可能还是取决于实际政策和经济势头。

除了候选人政策对于美股各板块的影响,杨傲正认为,投资者需要注意美国大选结果存在争议的可能性。“由于疫情的关系,这次美国大选有不少选民已开始用邮寄方式投票,特朗普不断质疑有可能出现选举舞弊,他甚至指出,如落选,未必会马上移交权力。11月3日投票日后长时间的政治不稳定性可能导致大类风险资产出现剧烈波动”。

资产管理公司Vontobel Quality Growth首席投资官马特·本肯多夫认为,选举影响通常都被过于夸大了。实际上,回顾历史,大选本身并不像人们所想的那样,会对市场带来如此大的影响。最终影响股价的依然是经济基本面的健康程度和经济增速,以及企业的利润增长状况。

赵耀庭认为,从历史来看,美国市场往往更多关注经济和货币政策。历届总统因为货币政策既有受益的,也有吃过亏的。比如里根和克林顿,受益于金融宽松、利率下行,而老布什和小布什则吃了联储政策从紧、收益倒挂、经济衰退的亏。所以在决定基准利率方面,美联储将发挥重要的作用,同时对于美国股市的走向影响也是极为重大的。

“宽松的货币政策加上大规模财政刺激应会导致美元持续走弱,这通常利好资产价格,意味着美国的风险资产应会继续表现良好。对于一直按兵不动、观望等待更好的时机以买入美国股票的长线投资者而言,可以在市场出现重大下跌时考虑建仓。”赵耀庭说。