中国基金报记者若晖

2020年是资本市场成立30周年,更是公募基金“乘风破浪”的第22个年头。

刚刚过去的金秋10月,公募基金总规模攀升至18.31万亿元,再创历史新高,这也是公募全行业规模今年年内第7次刷新记录高点。

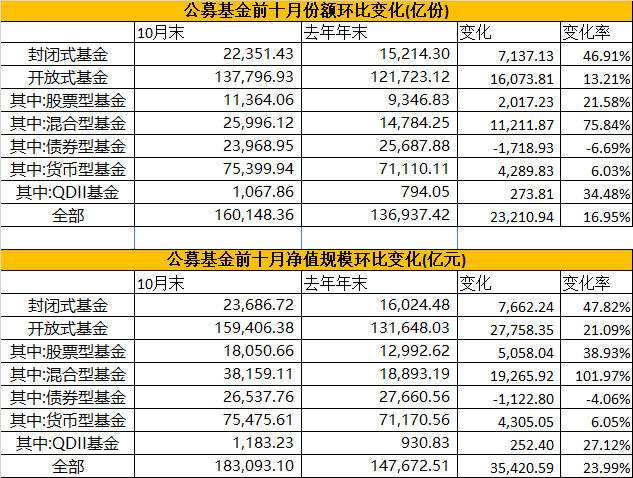

今年权益基金无疑是公募基金规模增长最重要的推动力,相比去年年末,混合型基金在10个月的时间内,整体规模增加了近两万亿元,股票型基金规模也实现了超5000亿元的增长,权益类基金合计增长达2.43万亿元。

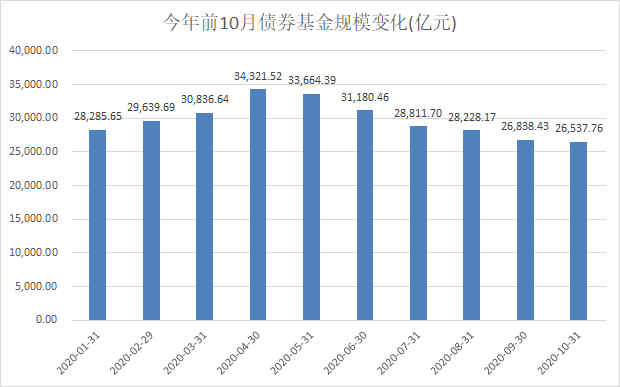

“股债跷跷板”效应在今年基金市场中上演,债券基金规模已经连续6个月“缩水”,年内规模减少超千亿元。

年内第7次创历史新高

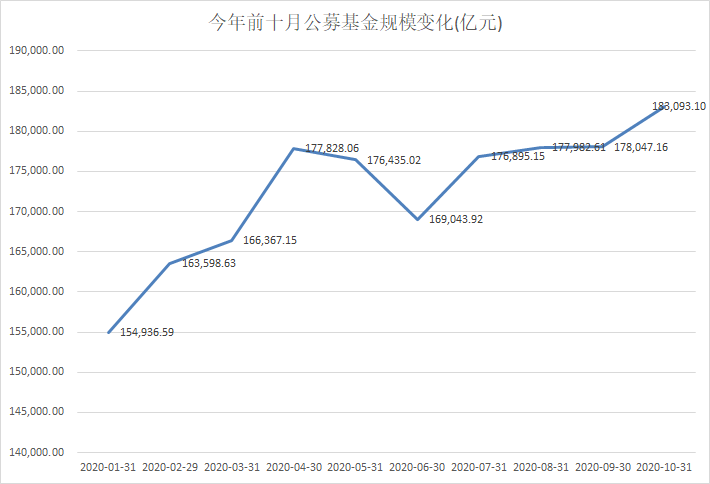

尽管7月以来,A股市场陷入震荡调整,但在基民的热情涌入之下,无论是权益还是固收+产品“爆款”频出,公募基金规模势如破竹,节节攀升,自今年8月以来,已经连续3个月创出历史新高。

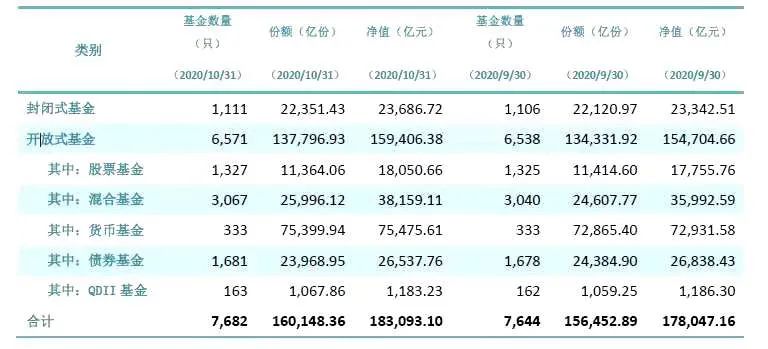

基金业协会11月27日公布了2020年10月公募基金市场数据。数据显示,截至2020年10月底,我国境内共有基金管理公司131家,其中,中外合资公司44家,内资公司87家;取得公募基金管理资格的证券公司或证券公司资产管理子公司共12家、保险资产管理公司2家。以上机构管理的公募基金资产净值合计18.31万亿元。

相比9月份,10月公募基金总规模增长5045.94亿元,份额从15.65万亿份增长至16.01万亿份,份额环比增长2.36%,规模环比增长2.83%。增长势头相比前两月有所放缓,今年9月及8月,公募基金规模环比增幅均不到1%。

今年10月已经是年内公募基金规模第7次创出历史新高,总规模也从去年年底的14.77万亿增长至18.31万亿,连续跨过15万亿、16万亿、17万亿、18万亿四个整数关,年内规模增长超过3.5万亿,规模增幅接近24%。

从历史数据上看,公募基金年度规模增长能够达到3万亿级的,此前只有在2015年大牛市时期,公募基金2015年全年规模大增3.86万亿,规模增幅高达85.15%。

权益类基金增长2.43万亿元

权益基金无疑是今年规模增长最强劲的细分基金类型。

数据显示,股票型基金今年前10月规模增加了5058.04 亿元,增幅38.93%,混合基金年内规模增长更是高达1.93万亿元,在7大类细分基金中,是今年唯一一类规模增长超过万亿的基金类型,相比去年年末规模实现成倍增长。

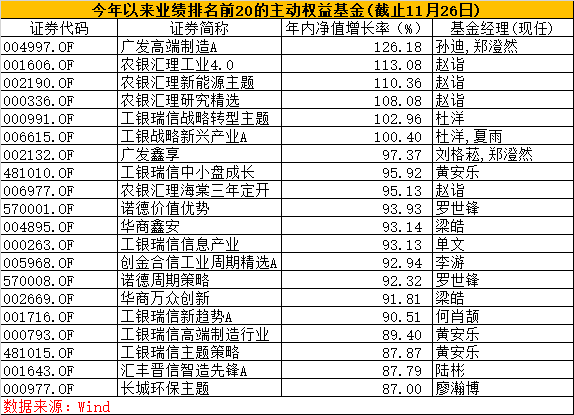

权益类基金“吸金”与今年这类基金展现出强大的赚钱效应不无关系,Wind数据显示,截至11月26日,今年主动型股票基金及主动型混合基金平均收益达28.65%,跑赢沪深300及上证50指数、中证500指数,不过落后创业板指数及创业板50指数。

在单只主动权益基金方面,截至11月26日,包括广发高端制造、农银汇理工业4.0、农银汇理新能源主题等6只基金年内收益“翻倍”,还有49只基金(A、C份额分开计算)年内净值涨幅超过80%,又是一个权益基金的赚钱大年。

新发基金继续爆款频出,今年以来成立规模超过百亿的38只基金中,有36只是权益基金(包括指数、主动股票及主动混合基金)。

市场资金也继续向头部基金经理集中,Wind数据显示,截止三季度末,主动权益基金管理规模超过300亿的共有32人,其中,刘格菘、张坤、茅炜三人管理规模超过700亿元。

债券基金规模连续6个月缩水

回顾10月债券市场走势,南京银行分析指出,10月国庆假期结束以来央行连续多日未进行公开市场净投放,跨节跨季后资金面由宽松不断趋紧。利率债发行供给压力冲击仍存,资金面维持紧平衡状态。

同时,股市的宽幅震荡行情联动债市情绪,股债跷跷板效应间歇性强势。市场利率来到政策利率左右后15日央行平价超额续作MLF并重启逆回购,16日资金利率受益下行。不过下半月并无放量净投放,叠加同业存单到期量大,资金面持续保持高价行情,短端有所上行。

整个十月份, 1年期国债收益率10月上行3BP,3年期下行4BP,5年期下行14BP,7年期下行2BP,10年期下行1BP。1年期国开债收益率10月下行2BP,3年期下行9BP,5年期下行10BP,7年期下行7BP,10年期下行10BP。

债券市场继续震荡盘整,债券基金也继续面临资金赎回的压力,数据显示,10月份,债券基金份额减少415.95亿份,规模下降300.67亿元,份额环比下降1.71%,规模下降1.12%。自5月以来,债券基金也已经连续6个月缩水,规模相比去年年末减少超千亿元,是7大类细分基金中,唯一一类年内规模“缩水”的基金。

业内人士分析,受11月多只信用债违约影响,债券基金规模缩水或将延续。

货币基金年底收益率缓慢回升,天弘余额宝基金7日年化收益率已经重回“2”时代,货币基金在10月份也扭转了此前两个月规模下降的趋势,10月份实现2544.03亿元资金净流入。

编辑:舰长