茅台再度登顶。

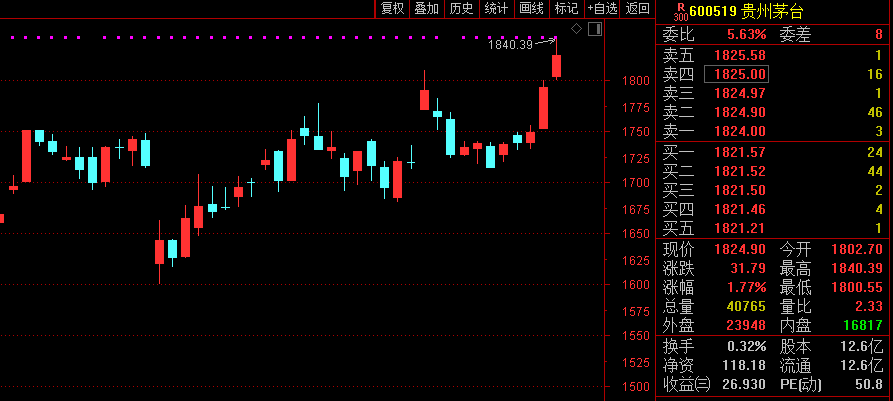

12月7日早盘,贵州茅台(600519)一度涨2.64%报1840.39元,再创历史新高,市值超2.31万亿元。

茅台带动下,A股白酒板块强势走高,申万食品饮料行业大涨3.05%,截止午间收盘,张裕A大涨7.8%,老白干酒、莫高股份涨超6%,金种子酒、迎驾贡酒等纷纷跟涨。

贵州茅台近日在2020年直销渠道商座谈会上提出,2020年四季度,茅台直销渠道计划销售4160吨飞天茅台酒。分析人士指出,短期来看,此次茅台直销放量不仅是为公司此前的收入指引保驾护航,增厚业绩,长期来看更是彰显公司渠道优化,管理精细化的决心,量价齐升的逻辑进一步强化。

今年涨幅达57%

12月7日早盘,贵州茅台(600519)一度涨2.64%报1840.39元,再创历史新高,市值超2.31万亿元。截至午间收盘,贵州茅台收报1824.9元,上涨1.77%,最新市值2.29万亿元。

今年以来,贵州茅台股价涨幅累计超过57%;市值增幅达8276亿元。

近期贵州茅台股价重拾升轨,主要是基于延续白酒行业的高景气,叠加近期飞天茅台酒价格再次上涨,进而带动板块的上扬。

今年12月,为满足更多消费者的购酒需求,多家渠道商密集宣布新一轮飞天茅台酒的销售计划。近两日,飞天茅台酒的市场价格不仅没有继续下滑,反而在短短两天之中反弹上涨近200元每瓶,市场价格再度突破3000元大关。

进入12月,为了满足更多消费者的购酒需求,多家渠道商密集宣布新一轮飞天茅台酒的销售计划。金鹰国际集团官方消息,12月1日起,金鹰供应100000瓶53度飞天茅台,均以1499元/瓶的市场价销售。继华润万家供应超14万瓶飞天茅台酒后,已有包括国美在内的多个渠道商发布售酒消息。

事实上在今年,贵州茅台计划向市场投放3.45万吨飞天茅台酒,其中,四季度直销渠道计划销售4160吨,旨在旺季来临前增加市场供给,以为偏紧的需求端降降温。

但就直销渠道4160吨的投放计划,11月23日,贵州茅台发布澄清公告,称“公司披露的定期报告中,销售渠道分为直销和分销。直销收入指通过自营渠道实现的收入,批发收入指通过社会经销商、商超、电商等渠道实现的收入。贵州茅台酒公司2020年第四季度直销收入占比和前三季度相比不会有显著变化。”

买茅台=买黄金

今年以来,白酒板块年内涨幅近乎翻倍。业内认为,2021年,白酒行业升级、集中、整合三大趋势仍将延续,且预计在疫情后将进一步强化。中长期来看,高端酒是最优赛道;次高端三至五年有望维持两位数增长,但行业格局变化大;大众酒升级和整合是确定性趋势。

中泰证券李迅雷在最新研报中指出,从资产配置的角度来看,买茅台=买黄金。黄金具有两大属性:一是稀缺性;二是活得久,能够长期储藏价值。在纸币不断超发的情况下,具备这两大属性的资产都是受益的。

例如,茅台酒也具有这样的属性:茅台酒每年供给的量是有限的,而且每年会“喝”掉一部分,剩下的存量很少,满足稀缺性;另一方面,白酒储藏起来,内在价值不仅不会损耗,还会提升,能够长期活下来。所以茅台股价和黄金价格走势具有一定相关性,其实背后就是货币超发导致的,茅台是股市中的“黄金”。

自2001年上市,近20年间,贵州茅台的市值增长了约266倍。上市以来,贵州茅台还累计现金分红达971亿元,分红率达39.99%。除首发募资22.44亿元以外,贵州茅台此后从未通过配股、定向增发、优先股、发债券融资等方式进行过募资。

稳定增长的业绩则是茅台股价飙升的基础。2001年,贵州茅台的营业收入为16.18亿元,实现净利润为3.28亿元。2019年,贵州茅台实现营业总收入888.54亿元,净利润为412.06亿元,分别是上市当年的55倍和126倍。

华泰证券指出,白酒是我们2021年相对最看好的子板块之一。业绩层面,看好未来三个季度业绩改善的前景,明年上半年业绩弹性较高;长期看好消费升级引领行业扩容,预计结构性景气将持续。估值层面,认为周期弱化和格局优化使得资本市场愿意给予优秀酒企更多的品牌和估值溢价,应淡化短期估值,把价值交给时间。建议优选具备定价权/竞争实力加强/内部机制改善的酒企。例如,对于具备定价权的高端白酒龙头,推荐五粮液/贵州茅台/泸州老窖;

中信证券指出,继续坚定推荐白酒行业,景气趋势明朗,催化渐行渐近。高端白酒行业量价齐升、龙头管理突破向上&充分受益行业扩容红利,茅五泸短期催化强烈&长期确定性增强,估值仍有空间;次高端白酒动销强劲复苏&内部准备充分,2021年低基数下预计兑现弹性,持续催化向上行情。不考虑疫情再次大面积爆发的情形,看好白酒板块2021年及长期投资机会。

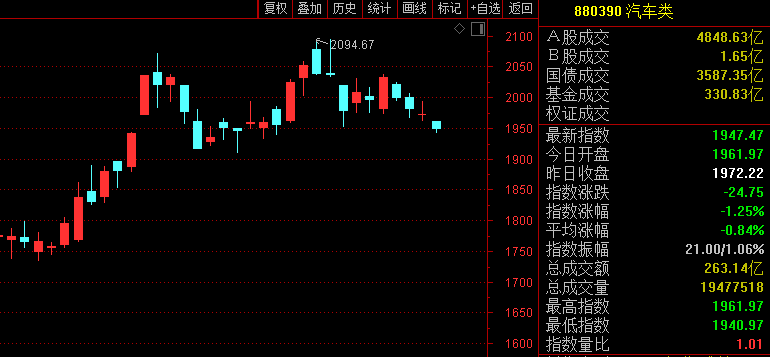

汽车板块大幅回调

受疫情影响,全球芯片供应迎来短缺潮。上周末,因芯片供给紧张致南北大众停产的消息迅速发酵,对超过20家国内汽车整车制造商和Tire1的调查结果显示,超半数以上的厂家称,芯片短缺对公司正常生产经营尚无影响。不过,也有约三分之一的厂家对此表示了担忧,认为一旦形势继续恶化,或将对公司生产带来不利影响。

另据央视消息,大众汽车集团(中国)公关部相关负责人徐颖称,新冠肺炎疫情带来的不确定性,影响到了一些特定汽车电子元件的芯片供应。中国市场的全面复苏也进一步推动了需求的增长,使得情况变得更加严峻,导致一些汽车生产面临中断的风险。大众中国回应称,虽然芯片供应受到影响,但情况并没有传闻中严重,目前正在寻求解决办法。

今日早盘,汽车板块大幅低开低走,截至午间收盘板块指数跌1.25%,朗博科技开盘跌停,这已是其连续第5个一字跌停,朗博科技主营汽车用橡胶零部件的研发和销售。另外,亚星客车、北汽蓝谷、长安汽车、蓝黛科技等均重挫超5%。

芯片供应短缺致使汽车板块大跌,但却令芯片板块逆市上扬。早盘,芯片板块指数大幅高开,截至午间收盘逆市上涨0.78%,斯达半导涨停,长川科技盘中一度冲击20%涨停,华微电子、宏达电子、左江科技等均逆市大幅拉升。

机构:A股短期将延续震荡

国泰君安认为,上证综指3100-3500点震荡格局将持续至2021年中,但短期内跨年叠加春季躁动存在突破3500的可能,市场对经济增长的预期上修是核心驱动。国内11月PMI数据超预期,海外耶伦上台推动全球经济预期加速上升,内外共振下市场对经济增长预期进一步上修。但上行过程中仍需防范风险偏好的短暂扰动,当前在流动性格局稳定、利率区间震荡下,中美关系恢复不及预期将替代流动性收紧预期成为压制风险偏好的重要力量。综合来看,市场对经济增长的预期上修、金融周期的绝对收益机会驱动指数冲击上沿,期间警惕中美关系修复不及预期压制风险偏好对行情带来扰动。

中金公司表示,A股市场存量博弈的格局未改,板块轮动加快使得赚钱效应有所减弱,若无明显超预期的催化剂推动更多增量资金入场,指数层面短期反弹的空间或受限。场内资金在不同板块和投资主线上仍存在分歧,意味着全市场个股短期出现普涨的概率并不高,因此,继续建议投资者关注上涨动能和成交分布情况,警惕价量出现背离后引起的日线级别调整风险。

兴业证券指出,国内继续强劲复苏,海外政策刺激预期提升,复苏行情是确定性较强的主线。国内经济持续强劲,上游价格指数持续上行,中游制造业主动补库存,下游复苏业加速复苏。海外美国受疫情影响,就业数据不及预期,提升市场对于财政、货币宽松重启预期。分子端基本面、分母端政策预期,双向叠加,推动复苏行情有望超预期。把握两条主线:1、复苏主线,上游价格涨,中游补库存,关注化工、工业金属、机械及器械、纺织链、家电、轻工等。2、下游服务业,2020年受损,2021年受益的服务业,金融、餐饮旅游、航空方向。

平安证券称,上周疫苗再迎积极进展继续提振全球风险偏好,同期A股也震荡上行,而年底存量资金博弈加快板块轮动节奏,前期经历调整的医药、传媒等新兴行业反弹带动创业板表现强于大盘,周期板块迎内部分化,机械、轻工等行业相对稳健但钢铁、地产相对弱势。考虑到年底资金相对紧张,日均成交额在8500亿左右显示市场成交热度仍不高,预计A股短期将延续震荡,整体偏好更加稳健。