已经从美国纳斯达克退市到粉单市场近5个月的瑞幸咖啡,再次成为舆论关注焦点。

当地时间12月16日,美国证券交易委员会(SEC)表示,针对造假指控,瑞幸咖啡同意支付1.8亿美元(约合11.75亿元人民币)达成和解。与此同时,瑞幸咖啡官方微博也发布声明称,公司与美国证券交易委员会(SEC)已就部分前员工涉嫌财务造假事件达成和解,目前公司和门店运营稳定、经营正常。

受此消息影响,瑞幸咖啡股价在美股粉单市场周四的交易中大幅上涨,最高涨幅超90%。那么,瑞幸咖啡为何能通过支付和解金的方式与SEC达成一致?瑞幸支付和解金后,是否意味着将公司安全落地?未来还将面临哪些风险?

对此,证券时报·e公司记者采访了多位法界、学界以及行业专家了解到,在美国司法框架下,信披诉讼案件当事人选择和解较为普遍,就瑞幸咖啡而言,虽然与(SEC)达成和解,但其还面临投资者在美国的集体诉讼以及司法调查的法律风险。

另一方面,今年以来,瑞幸咖啡经营实体已经连续受到有关主管部门的处罚。面对未来,瑞幸咖啡在融资扩张以及持续盈利等方面仍将面临很大挑战,不过,不排除其走上良性发展的可能。

1.8亿美金达成和解

当地时间12月16日,美国证券交易委员会(SEC)在纽约南区联邦地区法院提起诉讼,指控瑞幸违反了联邦证券法的反欺诈、上报、账簿和记录以及内部控制条款。在没有承认或否认这些指控的情况下,瑞幸同意达成和解,支付1.8亿美元罚金以解决这些指控,不过和解方案仍需法院批准才生效。

此前,SEC指控瑞幸咖啡通过严重虚报公司收入、支出和净经营亏损来虚假显示取得了快速增长和盈利增加并达到公司的盈利预期,以此来欺诈投资者。

据SEC公告,这项罚款可能将用于开曼群岛的临时清算程序中,瑞幸向证券持有人支付的某些款项。向证券持有人转移资金将需得到中国有关部门的批准。除民事罚款之外,和解条款还包括一项永久禁令,即永久禁止瑞幸及瑞幸相关人士违反诉讼中提及的联邦证券法,包括美国《1934年证券交易法》第10(b)条等。

随后,瑞幸咖啡在微博发布声明:瑞幸咖啡与美国证券交易委员会(SEC)已就部分前员工涉嫌财务造假事件达成和解。目前公司和门店运营稳定、经营正常。瑞幸咖啡将持续配合监管,将合规工作视为重中之重。同时,公司管理层和全体员工将继续保持公司稳定经营,持续为消费者提供高品质、高性价比、高便利性的产品和服务。

受此消息影响,瑞幸咖啡股价在美股粉单市场周四的交易中大幅上涨,最高涨幅超90%。

司法和解普遍

瑞幸咖啡为何能通过1.8亿美元罚款与SEC达成和解?中概股后续面临同样的问题时,能否也采取和解方式解决?

植德律师事务所合伙人周皓熟悉美国证券市场,他对e公司记者表示,在美国司法框架下,双方和解这种处理方式是比较常见的,此前也有许多公司与美国监管部门寻求和解的案例,对双方来说都可以节省诉讼成本。周皓分析称,和解条款中的永久禁令具有一定警示性作用,“下不为例”说明SEC认为瑞幸的行为性质比较严重,因此必须将永久禁令纳入和解条款中才足以保护投资者;罚金数额一般是由双方律师商议得出,“只要法院认为和解的条款是公平合理的,一般情况下法院最终都会批准和解,就瑞幸案件来说,1.8亿美元罚金数额并不算小了。”

实际上,在美国大多数信披诉讼案件,大部分都是以和解方式达成赔偿协议。中南财经政法大学数字经济研究院执行院长盘和林对e公司记者表示,“诉讼旷日持久最终也只是获得赔偿,不如达成和解,这是在美股非常常见的一种操作,和解本身没有任何意义。在美国,违规有时候也是一种模糊化处理,和解一旦达成,就指定财务报表期间的诉讼会停止,但如果有新的违规被发现,依然会被再次诉讼。”

美股维权律师、北京郝俊波律师事务所主任律师郝俊波曾代理过瑞幸咖啡的投资者集体诉讼。他也告诉e公司记者,在诉讼中达成和解,避免进入诉讼程序,在美国比较常见。“这样可以节约诉讼成本,而且这种行政诉讼作为监管机关,追求的目标也就是赔偿。既然对方已经主动通过和解形式愿意支付赔偿,相当于惩罚的目标已经实现。”

盘和林还表示,中概股遇到对应的问题,都可以采取和解方式。“但值得注意的是,和解是需要投资人同意的,而投资人一般是律所代理。律所会对赔偿金额形成一个预期,如果价格谈不拢,和解反而会让律所有可趁之机,所以,和解一般需要双方赔偿金额较为接近的时候才会有效。”

仍有多重风险

虽然与SEC达成和解,但并不意味着瑞幸咖啡财务造假案的结束,其仍将面临不少风险。首先,与SEC达成和解并不影响其他主体发起的诉讼。

周皓称,瑞幸目前面临的法律风险主要来自股东集体诉讼和美国司法部的诉讼,“SEC是证券领域的独立监管机构,美国司法部扮演的角色有点类似于公诉方,瑞幸不一定能逃脱这方面的追责。但是与SEC的和解将有助于在后续案件与其他各方达成和解。”

郝俊波也表示,尽管瑞幸咖啡与SEC取得和解,但是美国司法部针对瑞幸咖啡高管的调查,以及投资者集体诉讼仍在推进中。不过,与SEC和解,这为瑞幸咖啡在另外两个案件中争取到了缓冲、和解、调解的余地。

在此案中,瑞幸对SEC的指控并未表明态度。“它既不能承认,又不能否认,可能是考虑到后期仍将面临许多诉讼,现在的表态可能会对后面的诉讼造成影响。”周皓表示。

其次,业内认为国内监管机构对瑞幸咖啡的责任认定不会豁免。盘和林表示,国内方面,是以中国制度来审查瑞幸咖啡。“作为公众企业,由于财报虚假披露等问题,监管机构不会豁免瑞幸的相关责任,但处罚的力度应该不会太重,因为瑞幸虚假财报主要的受害人是美股的投资人,所以赔付相对人,诉讼官司主要还是在美国。”

就证券监管而言,郝俊波认为,瑞幸咖啡的经营实体在国内,受中国相关监管机关的管理,但上市公司主体为开曼群岛注册,且在美国上市。按法理而言,我国证监会的管辖权是对国内上市企业,如何行使对其他国家上市的国内经营实体的监管,在法律实操中还是空白,“据我所知,中国证监会此前受到美国证监会的委托,对瑞幸咖啡在国内的实体进行调查是有法可依的。”

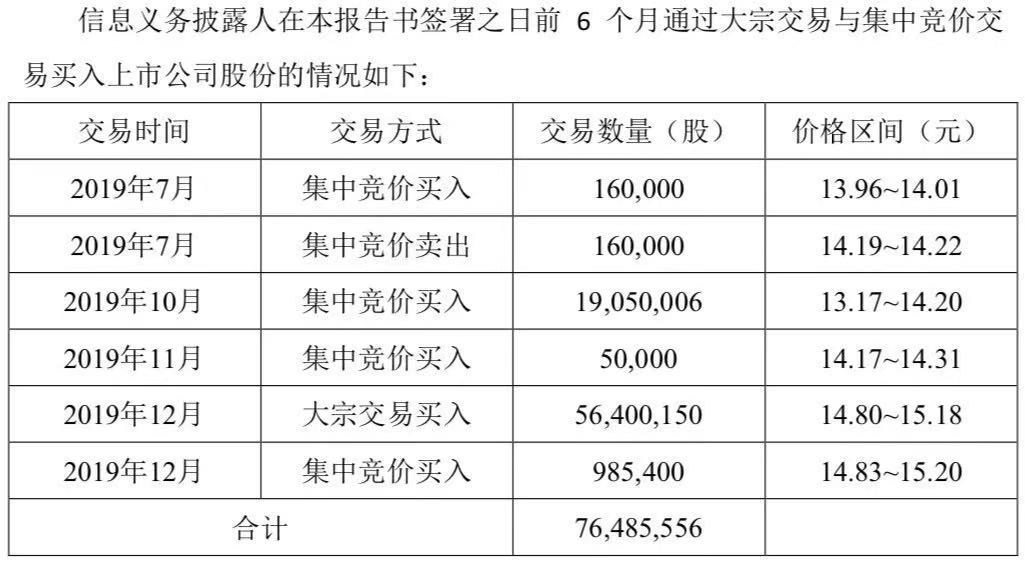

实际上,今年以来,瑞幸咖啡经营实体已经连续受到国内有关主管部门的处罚。7月,财政部公布瑞幸财务造假事件调查结果,认定自2019年4月起至2019年末,其通过虚构商品券业务增加交易额22.46亿元,虚增收入21.19亿元。

9月,市场监管总局及上海、北京市场监管部门,对包括瑞幸咖啡(中国)有限公司、瑞幸咖啡(北京)有限公司以及43家第三方公司在内,与瑞幸造假相关的45家公司,作出行政处罚决定,处罚金额共计6100万元。

10月12日,国家市场监管总局发布了对瑞幸咖啡(中国)有限公司、瑞幸咖啡(北京)有限公司、北京车行天下咨询服务有限公司等5家公司不正当竞争违法行为的行政处罚决定。决定书显示,5家公司均被顶格处罚200万元。

目前,财政部针对瑞幸咖啡的具体处罚措施尚未公布,这并不意味着其已经得到豁免。

未来面临不少挑战

“瑞幸咖啡支付和解金之后,最大的问题有二点,其一是融资,其二是盈利。”盘和林表示,其烧钱发展扩张模式是否可以持续并不确定。

“现阶段,瑞幸咖啡已经退市,那么后续维持运营的资金从哪里来,以前可以通过资本市场融资来维系全国门店运营,现在看很难。而盈利亦是个大问题,假账被查了,那么要真帐,而真帐必定有巨大的资金缺口。所以,流动性风险,债务融资风险等等可能会接踵而至。”盘和林说。在周皓看来,虽然现在看起来瑞幸的经营状况比较平稳,但该件事距离结束还很远,瑞幸的命运依然难测。“从以往安然公司等案例来看,能从财务造假中生存下来的公司不多,即使活下来,公司仍然可能需要相当长时间洗去信用污点。”

不过,也有业内人士看好瑞幸咖啡的未来。就实体经营层面而言,中国食品产业分析师朱丹蓬对e公司记者表示,虽然受资本端的影响,但瑞幸咖啡的商业模式仍有可取之处。“今年以来,在疫情的影响下,整个消费行业景气度下滑,而瑞幸咖啡开了400家门店,单店营收以及整体现金流相对不错,品牌效应叠加规模效应。此外,瑞幸咖啡在创造就业岗位方面也发挥了积极作用,未来其还是有可能会走向良性发展的道路。”

郝俊波表示,目前来看,瑞幸咖啡公司仍然在正常经营,如果未来能够产生持续盈利能力,依然不排除其可以重新上市。“瑞幸咖啡毕竟是法人实体,如果未来公司的责任高管全部换掉,而且公司能够产生持续的盈利增长,或者有新的满足上市的条件,不排除它重新上市。”

和解,是不是“瑞幸们”的最优选择?

瑞幸咖啡财务造假事件迎来了新进展。近日,瑞幸咖啡与美国证券交易委员会(SEC)就造假指控达成和解。在没有承认或否认这些指控的情况下,瑞幸咖啡同意达成和解,作为代价将支付1.8亿美元(约合11.75亿元人民币)罚金以解决这些指控。

实际上,瑞幸咖啡与SEC达成的和解,并不意味着其财务造假风波的彻底结束。美股维权律师,北京郝俊波律师事务所主任律师郝俊波曾告诉e公司记者,瑞幸咖啡在美国面临着三个层次的法律风险,分别是:对投资者的民事责任、承担美国证券交易委员会的行政诉讼责任以及对涉事事项的司法责任。

可以说,目前,瑞幸咖啡只是解决了与SEC诉讼问题,不过其在美国还将面临上述另外两大法律风险。据了解,根据美国法律,提供不实财务报告和故意进行证券欺诈的犯罪要判处10至25年的监禁,个人和公司的罚金最高达500万美元和2500万美元。同时瑞幸咖啡、公司相关责任人以及中介机构,还可能面临巨额的集体诉讼。

此外,国内相关主管部门对瑞幸咖啡的责任认定也并未豁免。不过,业内普遍认为,瑞幸咖啡本次与SEC的和解是其目前的“最优解”,这将会对其后续化解在美国的其他诉讼风险提供了缓和的机会。当然,这也有点“花钱免灾”的意思。

实际上,瑞幸风波又一次引发了中概股信任危机。早在2011年,中概股就因频频出现会计问题而被华尔街抛弃,导致赴美上市企业数量骤减或出现上市即破发的困局。

那么,对于质地存疑的“瑞幸们”来说,如果遇上了信披诉讼事项,是否可以“花钱免灾”了结影响呢?从效果上看,寻求和解也并非真正的“花钱消灾”,因为和解条款本身附带了SEC传达的监管和警示信号,如更高额的罚没款、更苛刻的资格处罚等。此外,SEC也会对案件是否能够和解进行充分考量。

若从源头上说,和解并不是“瑞幸们”的最优解——优化公司治理体系建设,强化相关责任人的法制思维,确保财务信息的真实可靠以及充分履行信披义务,才能避免触犯相关的法律法规,也是中概股公司化解信任危机的有效途径。与其在暴露问题后寻求和解,不如在问题发生前独善其身。

首先,无论上市地在哪里,作为公众公司必须要确保财务信息的真实可靠,并且定期公开财务状况,以便让投资者做出理性选择。其次,要建设完善的上市公司治理结构体系。公司治理结构本质上是一种现代企业组织管理制度,规范的治理结构是上市公司经济效益和股东权益的最优目标,董事会、经营层面以及股东层面也有着相对独立的权利与职责。

再次,上市公司要及时、准确、全面、完整地履行信息披露义务,充分保护广大投资者的知情权,真实地呈现公司价值。最后,上市公司的大股东、高管层等要坚决恪守相关法律及行政法规,以及公司章程的规定,共同营造证券市场良好的法治环境。