A股喜迎开门红,上证指数放量上涨0.86%,站上3500点,创业板指涨3.77%,两市成交金额超1.1万亿元。

市场标杆贵州茅台微跌收盘,但是早盘一度触及2000元关口,盘中最高触及2004.99元。虽然股价已经高居云端,但是券商分析师仍然极度看好。随着茅台突破2000元关口,中金公司1月4日也发布研报,上调贵州茅台目标价至2739元人民币,2021年增长有望提速,看好公司长期成长潜力及业绩确定性。同日,国泰君安也发布研报,给予贵州茅台2021年52倍PE估值,上调目标价至2317元,前值2139元。

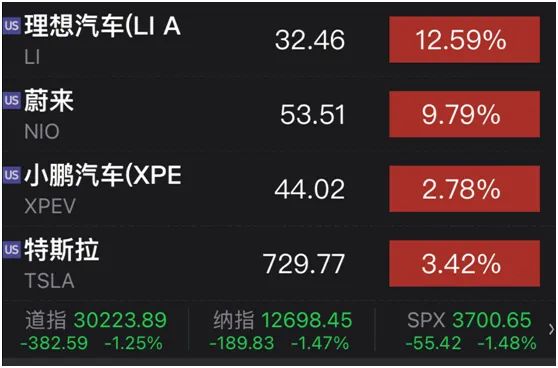

值得注意的是,去年12月30日,中金公司曾发布研报上调宁德时代的目标价至450元。当日,宁德时代大涨超10%,随后的12月31日,宁德时代再度涨逾3%,1月4日,宁德时代单日大涨15.09%至404.10元每股,总市值接近9500亿。即在中金发布研报后的3个交易日中,宁德时代市值飙涨超2200亿元。

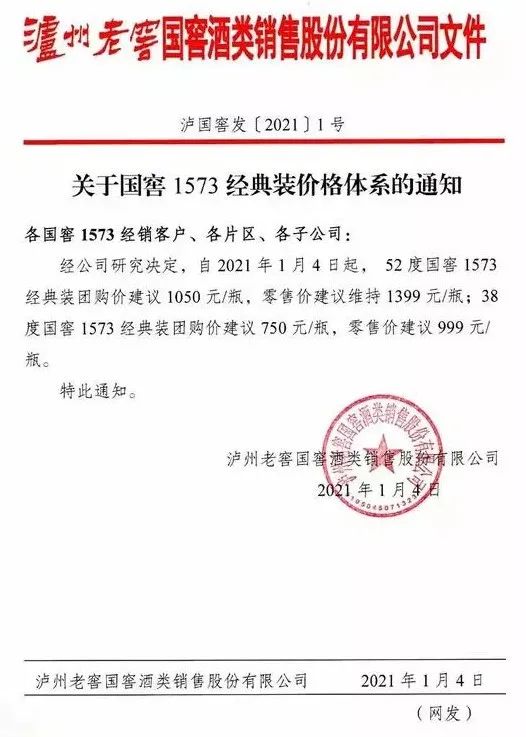

此外,白酒提价大战再度开启,1月4日,泸州老窖发布关于国窖1573经典装价格体系的通知。其中,52度国窖1573经典装团购价建议为1050元/瓶。目前,北京市场该产品的团购价在990元/瓶附近。泸州老窖的通知显示,自2021年1月4日起,52度国窖1573经典装团购价建议1050元/瓶,零售价建议维持1399元/瓶,38度国窖1573经典装团购价建议750元/瓶,零售价建议999元/瓶。

茅台股价盘中突破2000元

1月4日,A股迎来开门红,新能源、白酒等板块持续大涨。贵州茅台更是首次突破2000元的关口,盘中最高触及2004.99元,成为历史上继飞乐股份之后唯一一只2000元股,考虑到飞乐股份股价飙升是A股“莽荒时代”炒作的结果,贵州茅台的2000元难能可贵。

1月3日晚间,茅台公布了2020年的全年业绩预告。经贵州茅台酒股份有限公司初步核算,2020年度,公司生产茅台酒基酒5万吨,系列酒基酒2.5万吨;预计实现营业总收入977亿元左右,同比增长10%左右,其中公司全资子公司贵州茅台酱香酒营销有限公司预计实现营业总收入94亿元左右(含税销售额106亿元左右);预计实现归属于上市公司股东的净利润 455亿元左右,同比增长10%左右。

与往年业绩相比,茅台业绩增速下滑明显,2017年、2018年和2019年,贵州茅台归母净利润同比增速分别为61.97%、30.42%和16.23%。

10%的增长速度能否撑起2.5万亿市值,成为市场最为关心的话题。但是分析师对贵州茅台仍然非常看好。

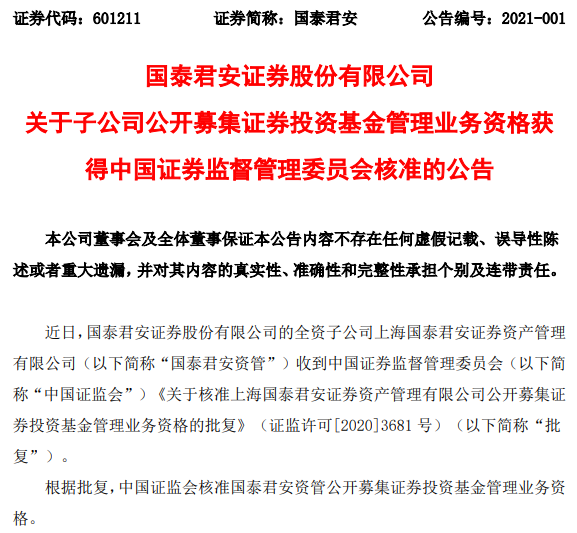

1月4日,国泰君安发布研报称,贵州茅台业绩符合预期。

该研报表示,贵州茅台十四五稳中有进,结构深化延续高质量增长。近日茅台集团明确十四五以“三翻番”、“双巩固”、“双打造”为发展目标,十四五期间预计股份公司收入复合增速有望保持在12-15%左右,同时在社会渠道与直销渠道协同发展的新营销体系下,未来预计将继续以结构升级、渠道优化释放发展动能,预计吨价有望保持良性增长趋势,利润增速将高于收入增长,增长确定性与稳定性持续凸显。

该研报给予贵州茅台2021年52倍PE估值,上调目标价至2317元,前值2139元。

同样提高茅台股价预期的还有“投行贵族”中金公司。中金公司分析师余驰团队在1月4日的一份最新的研究报告中,上调贵州茅台目标价至2739元人民币,与当前股价相比仍然有超过30%的上涨空间。

“作为高端龙头,公司拥有行业强定价权,未来有望继续分享中国高端消费扩容。预计在显著的渠道价差下,公司隐含的长期提价期权仍然确定。”余驰团队在研报中指出,2020年是公司调整年,且受到年初疫情影响,但公司仍保持了10%左右的增速,增长扎实、健康;去年三季度后,公司直销逐步放量,旺季坚定控价,且2020年报表留有余力。

A股当下以大为美的趋势益发明显,不同行业之间个股估值极度分化,新能源、消费等估值高企,金融、地产则跌入尘埃。分歧之下,是“茅台们”继续乘风起舞,还是均值回归弥补裂痕?

市场争议龙头价值

去年12月30日,中金公司曾发布研报上调宁德时代的目标价至450元。1月4日,宁德时代单日大涨15.09%至404.10元每股,总市值接近9500亿元。

中金公司在股价预测方面是否真有“金手指”暂且不论,但无论宁德时代还是贵州茅台都在告诉市场,当下的投资者正在用真金白银塑造A股历史上罕见的估值高峰。

“现在A股太贵,买不下去手。”沪上一位私募基金经理对券商中国记者感慨。

有分析以抱团来解释新能源和白酒等板块的持续大涨,而每次抱团的时间仅有2-3个月。

浙商证券分析师王杨梳理了2019年以来的结构性牛市。他表示,2019年以来,结构性牛市的特征显现,市场经历了数次抱团。

具体来看,2019年1月至4月抱团猪肉股,2019年6月至7月抱团消费股,2019年7月至9月抱团科技股,19年12月至20年2月抱团科技股,2020年4月至7月抱团消费股,2020年10以来抱团新能源和白酒。

“以史为鉴,可以发现:其一,关于抱团的持续时间,往往是2-3个月左右,即便趋势没走完,但往往面临阶段性切换或休整;其二,关于抱团品种,景气是核心驱动,季节性规律也有影响。其中,就季节性规律来看,一季度和三季度科技股易涨,二季度消费股易涨。”王杨表示,因此,站在当前,结合最新景气和季节性规律,布局2021年春季行情,重点关注国防装备,其他还有云计算、半导体和消费电子。

但是更多的投资者和分析人士认为,优质个股市值高峰不断刷新,背后是A股历史性的改变。

国盛证券分析师张启尧就旗帜鲜明表示,核心资产不会崩盘,转向EPS驱动。

“A股纵的估值比较正越来越无效,而横向估值比较越来越有参考意义。”张启尧在预测2021年市场行情时表示,市场仍然有声音认为以行业龙头为代表的核心资产估值已经泡沫化后续将经历惨痛的挤泡沫过程,其主要逻辑是从纵向估值比较看,当前核心资产估值多已处于历史高位。然而,这种比较方式忽视了其不断突破上限的可能性。

在机构化、国际化大趋势下,A股正经历的不是简单轮回,而是历史性变革,这是核心资产估值不断突破上限可能性背后的原因。在这个过程中,A股的估值体系将逐步与国际接轨、与历史脱轨。因此,需要打破历史估值框架的束缚,横向国际间的估值比较将比纵向历史的比较更有意义,业绩稳定、高ROE行业龙头将持续享受估值溢价。

“参考美股,A股核心资产估值并未泡沫化。从PE-G和PB-ROE两个角度,对比中美核心资产的估值。从细分行业来看,A股龙头估值不算贵,且业绩有优势。”张启尧说,当前A股以行业龙头为代表的核心资产“定价体系”正在与国际接轨、正在经历从PE到EPS的转变,其股价上涨主要是由盈利驱动,而非估值驱动,因此不能简单地将其上涨定义为“泡沫”。未来将有更多的行业、龙头完成定价体系的转变。伴随估值波动收敛,EPS将成为未来核心资产走势的核心驱动力。