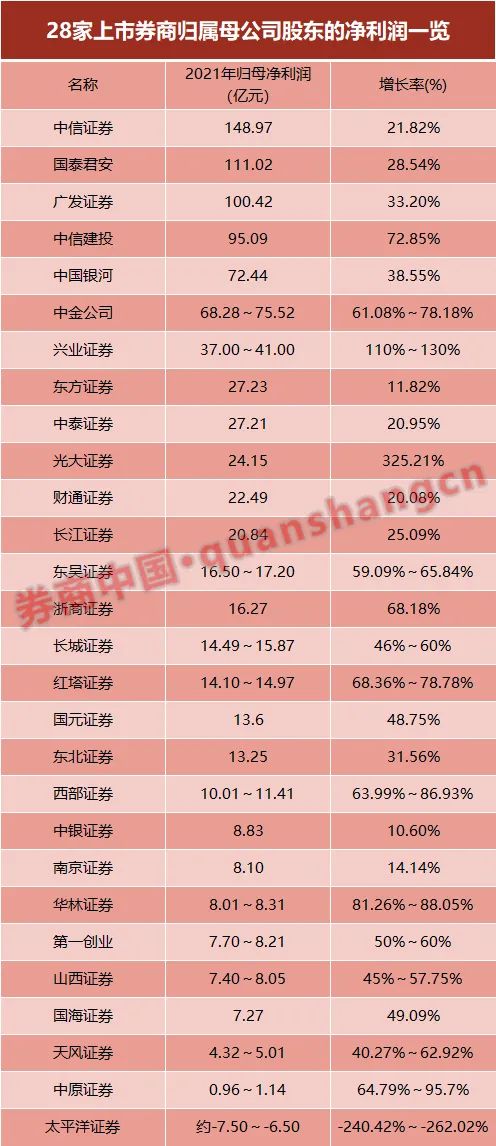

实“鼠”不易的一年结束,牛转乾坤的新一年开启。在春节前夕,已有不少券商交出了2020年的成绩单。

2020年,上证综指上涨13.87%,中债总净价(总值)指数下降0.42%,沪深两市股票基金交易额同比增加62.35%,A股市场IPO承销额同比增长86.55%。在此背景下,券商的经纪业务、投资交易和投行业务大幅增长,券业普遍交出了不错的成绩单。

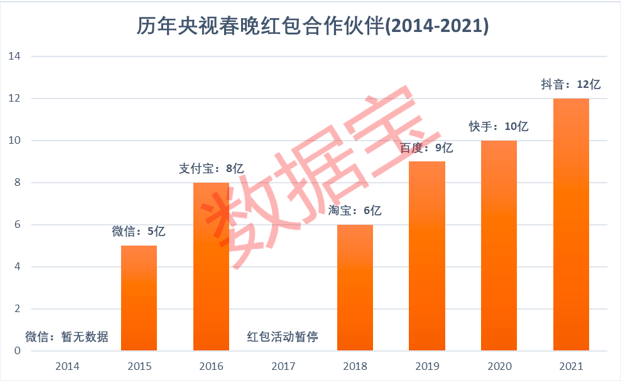

截至目前,已经有15家上市券商发布了2020年业绩快报,13家券商发布了2020年业绩预告。已经有中信证券、国泰君安和广发证券3家确认进入“百亿净利润俱乐部”。28家券商中,有15家券商的净利润同比增速超过40%。光大证券2020年净利润同比大增3.25倍,兴业证券净利润也实现翻番。

伴随着业绩普遍向好,从严计提资产减值准备成为绝大部分券商的共同选择。截至目前,已经有至少18家券商就2020年度业绩发布了计提信用减值公告,共计减值203亿元。其中,主要是涉及股票质押业务对买入返售金融资产进行计提。

中信、国泰君安、广发净利润超百亿

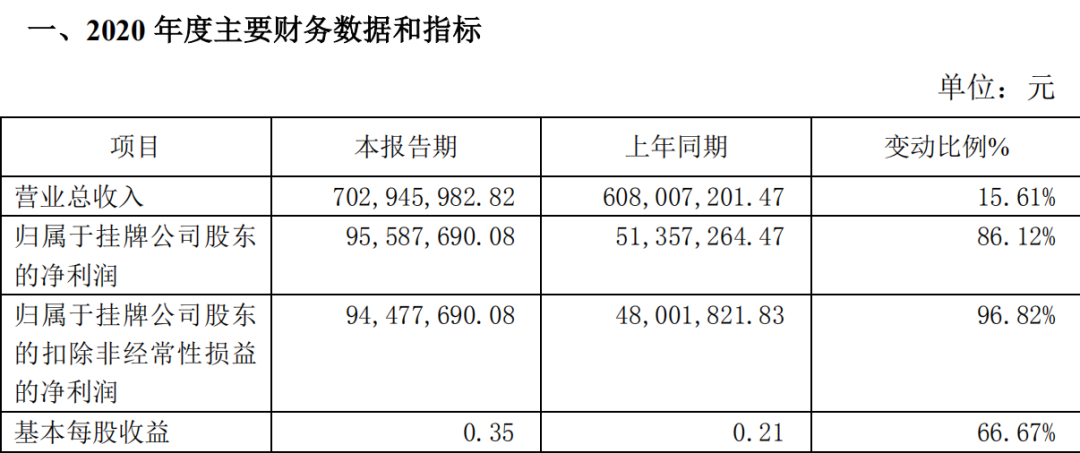

15家发布业绩快报的券商中,中信证券、国泰君安、广发证券、中国银河、中信建投、东方证券、浙商证券和中泰证券8家券商的营收超百亿。

从同比变化来看,有9家券商营收增幅超过20%。浙商证券和中信建投证券的营收增速高达70%以上:浙商证券2020年营业收入达到106.12亿元,同比增长87.51%;中信建投证券2020年营业收入233.51亿元,同比增长70.53%。不过,东北证券2020年营业收入却同比下滑了16.77%至66.32亿元。

28家券商公布了2020年的预计净利润或净利润区间。其中,中信证券、国泰君安和广发证券的净利润都超过了百亿。值得一提的是,2020年无疑是基金发行的大年,中信证券控股子公司华夏基金2020年为中信证券贡献了9.94亿元的净利润。

广发证券旗下易方达基金和广发基金也为广发证券贡献不少利润。2020年全年数据尚未公布,但从基金的半年业绩来看,两大基金对广发证券的业绩贡献不小。2020年上半年,易方达基金净利润10.48亿元,同比增52.63%。广发证券持有易方达基金22.65%的股权,对应的投资收益为2.37亿元。2020年上半年,广发基金净利润9.10亿元,同比增53.01%。广发证券持有广发基金60.59%的股权,对应的归母净利润为5.51亿元。两家基金公司半年就共贡献了7.88亿元,这也使得受康美药业事件影响的广发证券仍能保持在第一梯队行列。

中信建投证券、中国银河证券和中金公司的净利润也都在60亿以上。

再看净利润同比变化。2020年券商业绩大爆发,15家券商的净利润增速在40%以上。其中,光大证券在计提减值规模高达22亿元的情况下,归母净利润依然实现了325%的同比增幅。当然,这与2019年度较低的基数有直接关系。兴业证券2020年净利润为37亿~41亿元,同比大增110%~130%。

华林证券、红塔证券、中原证券、西部证券、中金公司、中信建投证券和中金公司等券商的净利润增幅达到60%以上。

不过,太平洋证券却成为目前唯一一家亏损的券商。太平洋证券预计2020年实现归属于上市公司股东净利润-7.5亿元到-6.5亿元,比上年同期减少12.13亿元到11.13亿元。

太平洋证券解释,公司各业务条线经营稳定,但由于计提股票质押业务资产减值、计提资管产品整改的预计负债、自营被动持有的股票价格下跌、子公司股权投资损失等原因,造成公司本年度亏损。

其中,由于股票质押业务融资人违约,同时受市场行情影响作为担保品的股票市值大幅下跌,公司针对股票质押业务计提减值准备,共计提资产减值准备约7.59亿元,扣除所得税因素,影响公司2020年净利润约5.69亿元。

18家券商共计提减值超200亿

业内人士指出,2020年度证券行业业绩整体大幅增加,多家券商出于平滑业绩或者给明年业绩表现增加一些空间的初衷,倾向于做出从严计提的举动。

2020年,多家上市券商均出现了大幅计提信用减值的情况。截至目前,已经有至少18家券商就2020年度业绩发布了计提信用减值公告,共计减值203亿元。

计提信用减值规模最大的券商是中信证券,前三季度计提各项信用减值规模50.27亿元,减少净利润37.72亿元。当时主要是就买入返售金融资产和融出资金业务进行计提。

东方证券2020年上半年计提各项资产减值准备金额12.9亿元,主要涉及商赢环球、刚泰控股、冠福股份、中珠医疗、东方海洋等质押股票。下半年计提买入返售金融资产减值准备24.55亿元,主要是对未按照协议约定履行购回或补充质押义务的股票质押项目计提减值准备。

光大证券2020年计提预计负债及单项重大资产减值准备共计22.47亿元,减少净利润20.73亿元。具体来看:光大证券依然受MPS事件影响,2020年度就该事件计提预计负债15.5亿元;同时,光大证券就融出资金业务计提减值准备4.41亿元;此外,光大证券对纳入全资子公司光大富尊投资合并的结构化主体璟珲基金计提一笔高达2.56亿元的坏账准备。

可以看到,大部分券商是涉及股票质押业务针对买入返售金融资产计提减值,而太平洋证券2020年计提应收账款减值准备8.96亿元,也是主要针对违约的股票质押业务转入应收账款的项目计提减值准备8.9亿元。