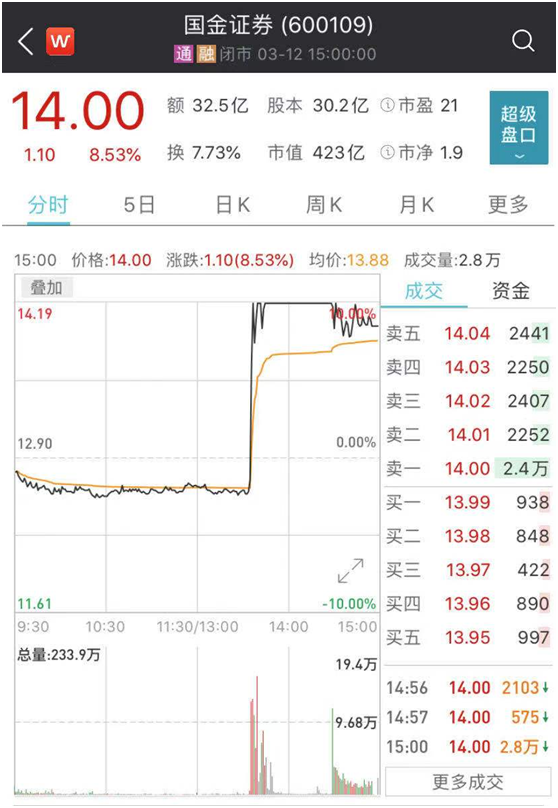

“风险是涨出来的,机遇是跌出来的。”这句话似乎正映照了今年的市场。近两年持续走强的核心资产春节之后出现大幅调整,而过去表现一般的顺周期板块表现神勇,中小盘也出现逆袭行情。

目前市场行至3400点,波动性明显加大,权益基金短期也出现明显回撤,在此背景下投资基金应该是“定投”还是“一次性投资”?中国基金报记者专访了理财专家表示,短期依靠定投可以平滑风险,也可以把一次性投资和定投搭配起来用,还有办法能提高定投收益率。

3400点短期更适合定投

究竟如何布局权益基金好时机么?一次性投资还是定投较好?对于这些问题,多数理财人士认为,短期市场波动之下,更适合定投。

格上理财首席策略师张婷表示,从目前来看,市场回调之后,风险得到一定释放,权益类基金的性价比有所提升,全年来看,在二季度“美国阶段性通胀率高于2%+国内信用端收缩”的情况下,市场仍会存在扰动,但下行空间可控,在此之前,建议投资者以择机分批操作的形式进行,或者采取定投的形式。

“是不是好时机取决于投资权益基金的期限,如果做长期投资的话,现在这个时点权益基金仍有不错的配置价值。”盈米基金研究院研究总监邹卓宇表示,春节后市场经历了一波较大幅度回调,站在目前时点仍无法判断这波回调是否已经结束,美国1.9万亿美元的财政刺激正式实施后,可能引发进一步的通胀预期从而抬升美债的收益率,权益资产“杀估值”的行情仍可能再次出现,当前时点买入权益资产短期可能还会遭遇回撤。

邹卓宇进一步表示,如果从中长期来看,全球经济从疫情中复苏是确定的大方向,而我们国内的经济复苏节奏领先于其他发达国家,经济基本面的改善带来企业业绩修复,业绩的修复将逐步反应到公司股价上,权益资产的长期持有价值并没有因为这一波回调而有所改变;对比春节前的市场高点,目前权益资产的性价比还有所提升。

“目前市场点位下,建议个人投资者可以通过定投来降低账户收益的波动;如果投资者手中的资金是未来3到5年确定用于投资的“长钱”,当前时点一次性买入也是不错的选择。”邹卓宇建议。

而基煜研究表示,对于投资权益基金而言,目前更重要的可能是降低预期和控制风险,但是从定投的角度来说问题不大,因为定投本身的目的就是帮助投资者淡化择时。目前A 股估值存在一定的结构性高估,同时监管层对金融资产泡沫化有一定担忧。另外,A股市场在上半年还面临基本面变化带来的考验,经济发展和流动性退出的两难问题会困扰市场预期。结构上对成长风格短期相对谨慎,建议投资者更多关注和经济复苏相关性较强、估值相对较低的价值风格板块,这部分风格基金可以考虑当下布局。但从中长期的视角看,均衡风格的基金可以免去投资者择风格的工作,是值得投资者长期定投的基金。

另外,基煜研究表示,相对A股而言,港股的确定性相对更高。尽管港股今年以来受到投资者关注而异常火爆,但是从其相对较低的估值水平而言仍有上涨潜力。此外,港股对应另两大优势则是基本面和资金面。基本面而言,中国资产仍然是全球资产高地,中国疫情防控得力,经济复苏全球领先。资金面而言,港股在今年一方面得益于欧美市场仍然宽裕的货币政策,另一方面会吸引更多因 A 股结构性高估值而南下的资金。

优秀主动权益基金是最好选择

以一个数据为例,最近5年股票基金定投业绩结果看(数据来源:天天基金网,以每月18日定投为例子),有8只基金仍处于亏损状态,还有9只基金定投收益超过150%。其实业绩差异很大,一定要精准基金,往往定投要选择的并非每年的业绩冠军,而是长跑冠军。因此,在目前这个时间点布局基金,优秀的主动权益基金成为专业人士首推。

基煜研究认为,主动型的权益基金对于绝大部分的非专业投资者而言是相对指数基金更好的选择。第一,基金经理作为一个专业投资群体,无论在研究分析、信息获取方面相对普通投资者更有优势。目前在A股市场上,基金经理群体大概率能够比全市场投资者的平均投资能力要高,而且可能这一趋势在短期内并不会改变;第二,中国经济增速依然可以以相对较高的增速增长,A股每年还有上百家公司IPO上市,上市公司发展格局依然处于快速变化中,依然有挖掘阿尔法的空间。

上述研究认为,筛选主动权益基金首先识别基金属于哪种风格类型,这可以通过分析其历史持仓获得。如果投资者没有风格择时的能力,建议投资者关注长期投资业绩优秀、能力圈较广、管理经验丰富的基金经理。具体投资时做好基金产品分散,这里的分散不仅仅是基金产品数目分散,而且要穿透到基金底仓,避免所持仓的基金产品实质抱团某个板块的情形,确定所持有的基金做到实质分散。

邹卓宇也认为,当期布局权益基金,建议优先选择主动管理型的权益产品,目前国内流动性预期整体保持稳定,因为流动性充裕带来权益资产普涨的概率较小,且后疫情时代企业的业绩修复弹性有所不同,市场可能出现结构化行情。管理经理丰富的主动权益基金经理对于市场结构行情把握得更精准,可以适时对于基金持股组合做出调整来应对市场变化。

谈及筛选主动权益基金,邹卓宇表示,投资者应该了解基金经理的管理风格和持仓特征,切换盲目跟风,采取“追星”的方式购买主动管理基金。建议关注基金经理的长期业绩,了解基金经理整体投资逻辑和方向,并对于基金经理目前重仓的行业和个股做到心中有数,这样市场短期回调就不会让投资者不知所措,盲目的买入卖出导致最终的亏损。

“当然如果投资者没有相关选择主动管理基金的能力,也可以选择宽基指数对应的被动指数基金做为投资标的,比如沪深300、中证800对应被动型产品。”邹卓宇进一步表示。

张婷也建议选择选股能力较强的主动型权益基金,今年由于流动性比去年要少,叠加市场本身就处于中高位置,估值提升空间难以为继,估值端要消化,盈利增速将成为主要支撑,今年选股能力至关重要,能否选出性价比更高的个股是收益的保证,因此,建议选择主观型权益类基金,可以在市场波动的情况下,低位择机分批操作。

她认为,优选以长期(5年以上)业绩优异,且业绩稳定性较强的基金经理管理的产品为主,部分基金近期的回撤较大,预计上半年仍处于高波动的状态,选择这种该基金长期进行持有,仍是比较好的选择。

在市场估值低的时候增加投资

基金定投该如何投才有好收成呢?其实也有一些办法增强,就是在市场低估的时候增加投资。

投资者可以关注智能定投,这类定投智能体现在何处呢?就是在普通定投基础上,可根据定投日之间股市波动情况来决定每月投资金额,属于“增强型技能”。其实各家公司的智能定投模式略有不同,逻辑都差不多,就是“大跌增大投资额、小跌小涨投资额不变、大涨减少投资额”,有的按照是估值水平、有的按照涨跌幅等。而且,智能定投可以从金额、日期、周期、涨跌、均线等多方面进行选择。

对平时没有太多时间打理资金的小伙伴来说,其实简单就以指数涨跌为限制增加或者减少定投金额是不错的选择,如单日指数跌幅超5%,就可以在这一日增加定投金额,或者涨幅超5%就可以减少定投金额。

基煜研究认为,定投权益基金时,可以考虑逆向投资的定投方式。在市场估值处于历史相对较高位置,而且做多情绪一致的情况下,投资者应该控制定投的金额,不宜因为上涨而追高;在市场估值处于历史相对低位,看空情绪浓厚的情况下,投资者可以逐步增加定投的金额。

张婷表示,定投权益类基金,可以设置定期扣款的基础上,在市场估值越便宜的时候,增加投资金额,在市场估值越贵的时候降低投资金额,同时在市场高估的时候进行适当的止盈操作,也是很好的增强手段的选择。风险点在于,市场情绪很难预测,可能在市场高位的时候,还会涨,在市场低位的时候还会跌,短期的会存在一定的机会成本和情绪扰动,但拉长时间来看,能够使收益更加稳定,获得更高的收益。

邹卓宇也有不一样的看法,他认为增强的手段就是按照计划持续的投入,而不要自己判断市场高低点来择时定投。个人投资者既然选择了做定投,就是承认了自己没有短期判断市场涨跌的能力,按计划持续投入所付出的时间和精力成本更小,也有利于长期积累权益资产的收益。风险点在于定投只提供了买入的计划,没有提供卖出的计划,建议投资者可以把定投的周期设得更长一些,增加收益积累的时间,当定投积累的收益足够多以后,卖出的时点对于收益的影响也就更小了。