(又有新基金募集失败!)

发行市场持续降温,公募基金再添募集失败案例。富安达双擎驱动混合基金于4月19日发布了基金合同不能生效的公告,至此年内已有9只基金募集失败,其中过半为偏股混合基金。

基金募集失败,是发行市场艰难时刻的缩影。4月已过三分之二,本月新发基金规模不足500亿,仅占上月全月发行规模的18%。以股票型与混合型为代表的权益类基金显著“退烧”,固收类基金又一次扛起基金发行大旗。

基金发行再添失败案例

春节后至今,股市从大幅下跌走向宽幅震荡,令基金发行热度不再。公募基金接连出现募集失败的案例,偏股基金的顺利成立显得尤为艰难。

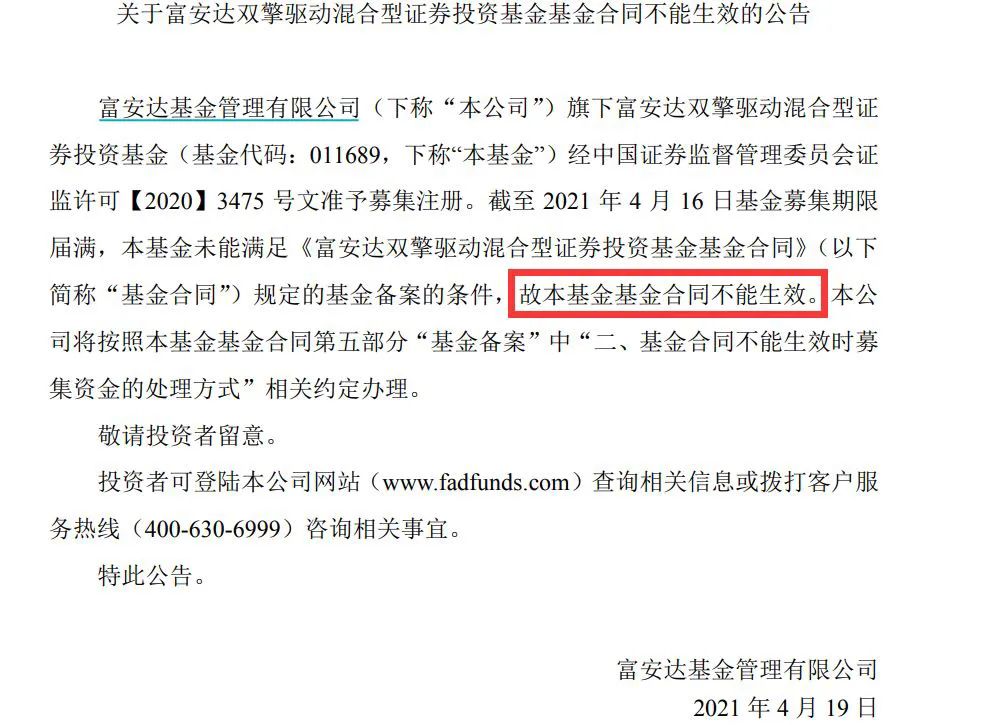

继4月14日中融安泰一年持有期纯债宣布未达到基金合同生效条件之后,公募基金再次出现了募集失败的案例。4月19日,富安达基金发布关于旗下富安达双擎驱动混合合同不能生效的公告。

相关内容显示,这只偏股混合型基金自3月22日起开始募集,截至4月16日基金募集期限届满,未能满足基金备案的条件,故基金合同不能生效。

值得一提的是,富安达双擎驱动混合还曾延长募集期。3月30日,富安达基金公告,将该基金募集截止日由4月2日延后至4月16日,但仍然未能阻挡基金募集失败情况的发生。

一位知情人士告诉记者,“知情人士直言,投资者购买基金的热情骤降,资金难找,是该产品募集失败的主要原因。新发基金‘魅力’不够,或还与基金公司旗下部分产品的长期业绩表现平平有密切关系。目前渠道和基金公司销售人员压力都比较大,如果基金公司业绩好,新发基金募集会容易一些,但在规模上不会有太高的期望。”

基金公司在新产品发行上“摔跤”已非个例。据统计,这已是年内第9只宣告募集失败的新发基金。按基金类型来看,这些发行失败的基金中,权益类基金占据了大部分。具体来看,5只为主动偏股型基金,2只纯债基金,1只二级债基,1只指数型基金。

就宣告募集失败的时间而言,春节后至今两个月时间内有6只基金发行失败,春节前一个多月内发行失败的基金有3只。从基金公司角度看,不乏像交银施罗德这样市场号召力比较大的基金公司,但多为中小型公司。

对此华南一位公募人士表示,过去基金发行失败是比较罕见的情况。但随着新发基金的增多,同一档期内上架的新基金很容易出现发行“冷热不均”的现象,在市场情绪偏冷时更是如此。即使在去年如火如荼的基金募集大年,也有25只新基金募集失败。

“春节前投资者热情高涨,新发基金大多取得不错的募集成绩,但随着市场情绪的降温,发行市场快速冷却,一些发行档期安排欠佳、品牌效应不强或者基金经理业绩欠佳的新品便卖不动了。”他说道,未来这种发行失败的案例可能会更多。

新发基金的数量和规模锐减

固收类扛起发行大旗

新发基金接连募集失败,是目前基金发行降至“冰点”的信号之一。事实上,进入4月以来,股市的持续震荡,令基金发行再度降温,新发基金的数量和发行份额锐减。

统计数据显示,按照基金成立日期统计,截至4月19日,4月以来市场上新发基金数量为56只,合计发行规模498.3亿元。而在今年1月、2月、3月,分别有120只、122只、184只新基金成立,发行规模分别达4901.4亿元、2966.8亿元、1819.95亿元。

对比来看,4月新发基金数量及发行规模较今年前3月呈断崖式下滑态势。其中相较于基金发行显著降温的3月份,4月已过三分之二,本月新发基金规模也仅占上月全月发行规模的18%。

从新发基金结构来看以股票型与混合型为代表的权益类基金显著“退烧”,采取固收+策略的债类基金又一次扛起基金发行大旗。

具体来看,4月以来新发基金中股票型基金发行规模占比不到10%,且多数为指数型基金。混合型基金发行规模占比31.61%,其中偏债混合型基金法发行总规模在所有混合型基金中占比近6成。

另外,12只债券型基金发行总规模291.54亿元,占比达近六成,较前三月6.59%、10.13%、15.93%的比例陡然攀升。具体到单只基金来看,4月以来成立的基金中,募集金额前10的基金中有8只为纯债基金和固收+基金。

华富基金总经理助理、固定收益部总监尹培俊认为,从长期视角看,在居民财富净值化管理、中国资本市场开放的大趋势下,权益类资产的长期回报率有望保持较高的水平。“固收+”产品在固定收益底仓的基础上追求适度的风险报酬,相对于传统固收类产品有机会得到更高的收益回报。

尹培俊表示,中期视角看,疫情爆发至今国内宏观经济依次经历了疫情后复苏、经济扩张、经济过热等环境,随着宏观流行性转向中性,过去2年估值扩张的权益资产的预期回报率应将有所降低,而在未来的1-2年中,经济增长斜率放缓也会带来债券资产的趋势性机会。

对于“固收+”产品,尹培俊指出,可以通过自上而下的宏观视角,兼顾各类资产的性价比,有效调节股债之间的仓位配比,兼具攻守特征。中长期的历史表现已经证明,“固收+”产品可以通过基金经理对大类资产趋势机会的把握,达到业绩有一定弹性、回撤相对可控的稳健表现,适合于大部分的稳健型投资者。

对于债市,金鹰基金戴骏表示,在今年的市场环境下,普通投资者在投资债券类基金时,需要重点关注基金所投资的债券品种。因为今年或是一个整体信用收缩的年份,尤其在央行也提到今年的目标是要稳杠杆,对于宏观杠杆是略降水平的背景下,很有可能出现更多点状的,例如城投类债券暴跌的情况。因此,投资者需要区别所投资产品的底仓,和带给基金收益贡献的部分分别来源于哪里?如果来源于高额票息的话,需要关注是不是会有一些资质相对较差的债券;如果是来源于久期投资带来的资本利得,那么对基金经理来讲,更多的是通过更好资质债券的久期投资获得价值。