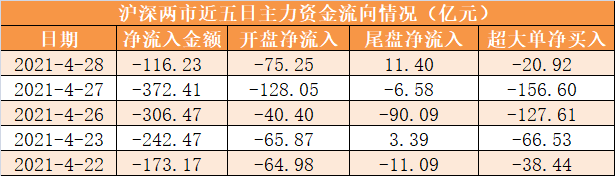

牺牲了流动性,基金收益也没达预期。以锁定特定期限、长期持有提升收益率为宣传“噱头”的定期开放式基金,部分产品由于长期业绩不佳,在开放期遭遇大比例赎回,只能迎来清盘的命运。截至4月28日,今年以来已有10只定开基金公告清盘。

针对上述现象,基金业人士建议,投资定期开放基金应该更为聚焦基金经理的投资能力和基金公司的同类产品管理经验等,不宜盲目参与。

业绩不及预期

多只定期开放基金公告清盘

4月28日,中信保诚基金发布公告称,鉴于市场环境的变化,根据基金法、基金运作管理办法等法律法规的规定和基金合同有关约定,经基金管理人与基金托管人协商一致,提议终止中信保诚永益一年定开混合基金的基金合同。

值得注意的是,在今年1季度末,中信保诚永益一年定开基金的规模还高达30.06亿元,而在4月6日,该只基金表决通过了产品变更注册的议案,并于4月7日起至4月13日进入集中选择期,投资人可以申请选择申购、赎回该只基金的基金份额。然而,在集中选择期届满不久,4月27日-28日,该只基金又发布提议终止该只基金合同的公告。

除了上述基金之外,今年以来还有中海瑞利六个月定开、中银聚利定期开放、人保添利9个月定开债等多只定期开放式基金公告清盘,上述基金虽然采取定期开放形式运作,牺牲了流动性,但部分基金长期业绩不佳,在基金开放期被大比例赎回,快速沦为清盘基金。

以中海瑞利六个月定开为例,该只基金成立于2019年10月,由中海惠利纯债分级基金转型而来,在2019年报、2020年中报都显示机构投资者持有份额占比超过9成。截至今年3月16日公告合同终止及清算,基金成立一年多总回报0.51%,落后该基金基准回报4.47个百分点,基金规模也从2019年底的5.99亿元持续缩水,2020年12月14日至2021年1月11日该只基金进入开放期,产品规模从2020年三季报的0.97亿元锐减为今年一季报的0.05亿元,触发合同终止条款并公告清盘。

“偏债类或纯债类的定期开放式基金,除了业内固收投资能力特别突出的少数几家公司之外,大多数是基于机构客户需求定制的基金。由于机构买固收产品有资金成本的,且对风险和收益,甚至投资范围和久期都有明确要求,一旦基金实际运作情况不达预期,赎回是必然的。”上海一家中型公募市场部总监表示,机构定制基金在机构资金赎回后,剩下的规模不足以支撑开放式基金2个亿及以上的运作条件。基金公司想要“保壳”的资金成本较高,因此清盘就成为理性选择。

沪上一位公募人士也向记者透露,他所在公募也有只产品是以机构持有者为主的纯债型基金,由于机构客户有资产配置需求选择了开放期赎回,且没有新的机构资金“接盘”,基金就很难满足成立条件,最终也选择了清盘。

北京一家基金公司也表示,公司的定开产品在封闭期业绩表现不错,但开放期时正好遇到市场波动,确实有可能出现较多的赎回。不过,这不是定期开放基金的特有现象,开放式基金也存在这一问题。

应聚焦基金经理投资能力

不可盲目投资

近两年来,基金行业密集发行持有期基金、定期开放式基金,投资者在牺牲流动性的同时,也预期可以获得更为长期的盈利。不过,基金业人士建议投资者,定期开放式基金并非稳赚不赔,投资此类产品更要聚焦基金经理的投资能力等,综合评估基金产品的投资运作情况等。

北京一位中型公募投资总监表示,以定期开放、持有期形式做长期投资,是否可以赚到钱,最根本的还是依赖基金经理的投资能力;同时,产品封闭期间,基础市场的表现也对基金收益率有较大影响。在他看来,这类产品的优点,主要是避免投资者在市场巨震中频繁交易,基金规模也可以保持稳定,避免大比例申赎对基金经理投资策略和组合管理的干扰,在其他方面与开放式基金并没有明显的区别。

上述上海中型公募市场部总监也表示,基金采取定期开放模式运作,优势是运作期规模稳定,资金运用效率高,可以起到“收益增厚”的效果,但并不能决定业绩好与坏。在她看来,决定业绩相对优劣的是投资管理能力,这与基金公司的投研团队和基金经理个人素质都有关系,而决定业绩涨跌空间大小的则是市场环境。

上述北京的基金公司也认为,产品的封闭期限、市场环境、基金经理投资能力等因素都有可能影响投资业绩。一般而言,由于设定了一定的封闭期限,更有利于基金经理的投资决策,从而更有利于产品的投资运作和业绩表现。

因此,多家基金公司和人士也表示,由于定期开放式基金有一定封闭期,在投资时更要关注基金管理人的投资能力。

上述上海中型公募市场部总监提醒投资者,公募基金是否采取定期开放、持有期等形式,与基金投资业绩的相关性并不是很高。作为投资者,如果选择有封闭期的产品,约束自身追涨杀跌的投资行为,也应与选择普通开放式基金一样,也要对基金经理的过往业绩、基金公司同类产品的运作情况,以及产品定位是否真的是个人投资者等方面进行综合评估。

在上述北京的基金公司看来,除了关注基金经理的能力,也应该关注投资团队、基金公司的能力水平,避免因为基金经理变动而导致产品管理水平出现较大波动。该公募同时强调,无论是持有封闭式基金还是开放式基金,都应该秉承长期投资理念,虽然一些封闭式基金设定了中期维度的封闭期,比如一年或者两年、三年,但这并不意味着封闭期结束就能取得很好的收益。

“从长期来看,我国资本市场可以走出长期向上的行情,其中也蕴含丰富的投资机会,但由于市场的波动性较大,投资者容易在市场波动中离场。持有期和定期开放的基金产品形式,可以通过产品设计让投资者长期持有,穿越牛熊,提升基金产品正收益的概率和投资者的盈利体验。”上述北京中型公募投资总监也称。

表1:2021年以来清盘的定期开放基金一览

(数据来源:wind 截止日:4月28日)