A股在经历了3月份的大幅下挫后,4月份收出一根“小阳线”。

兴业证券首席全球策略分析师张忆东近期表示,美债收益率上行不会是系统性风险,今年重要的底部4月底基本形成,整个行情的价值风格还会继续,港股看好新经济,A股看好硬科技。

美债收益率不构成系统性风险

张忆东认为,美债收益率的上行目前基本告一段落,上行空间不大。背后的逻辑在于,美债市场现在发生了质的变化,去年美国的国债发行额大概是4.68万亿美金,其中52%以上是美联储购买的,今年一季度,美联储新增持有美国国债量甚至超过美债发行额,美国已经在悄悄做YCC(收益率曲线控制)。

张忆东表示,美国具有通过维持充裕流动性刺激经济的动力。在他看来,美元主导国际货币体系,美国的负债率不会出现大的问题,美国货币财政精英们深信,美国经济就像大盘成长股,只要经济在扩张,只要企业现金流和业绩持续走高,负债率就不会成为问题。分子扩张不是大问题的话,这个游戏(充裕流动性刺激经济)就可以进行推进。

张忆东表示,美股的强势可能在今年至少会延续到二三季度,因为刺激政策并没有收缩,盈利增长可以消化估值,特别是那些估值相对合理的公司,如果盈利超预期,就会带来戴维斯双击,这也是今年看到罗素3000和道琼斯指数不断创历史新高的原因。

但张忆东同时表示,美股四季度可能面临不确定性,10月份以后可能将看到美国2.3万亿美金的基建计划推行,也同时可能伴随推出加税计划。

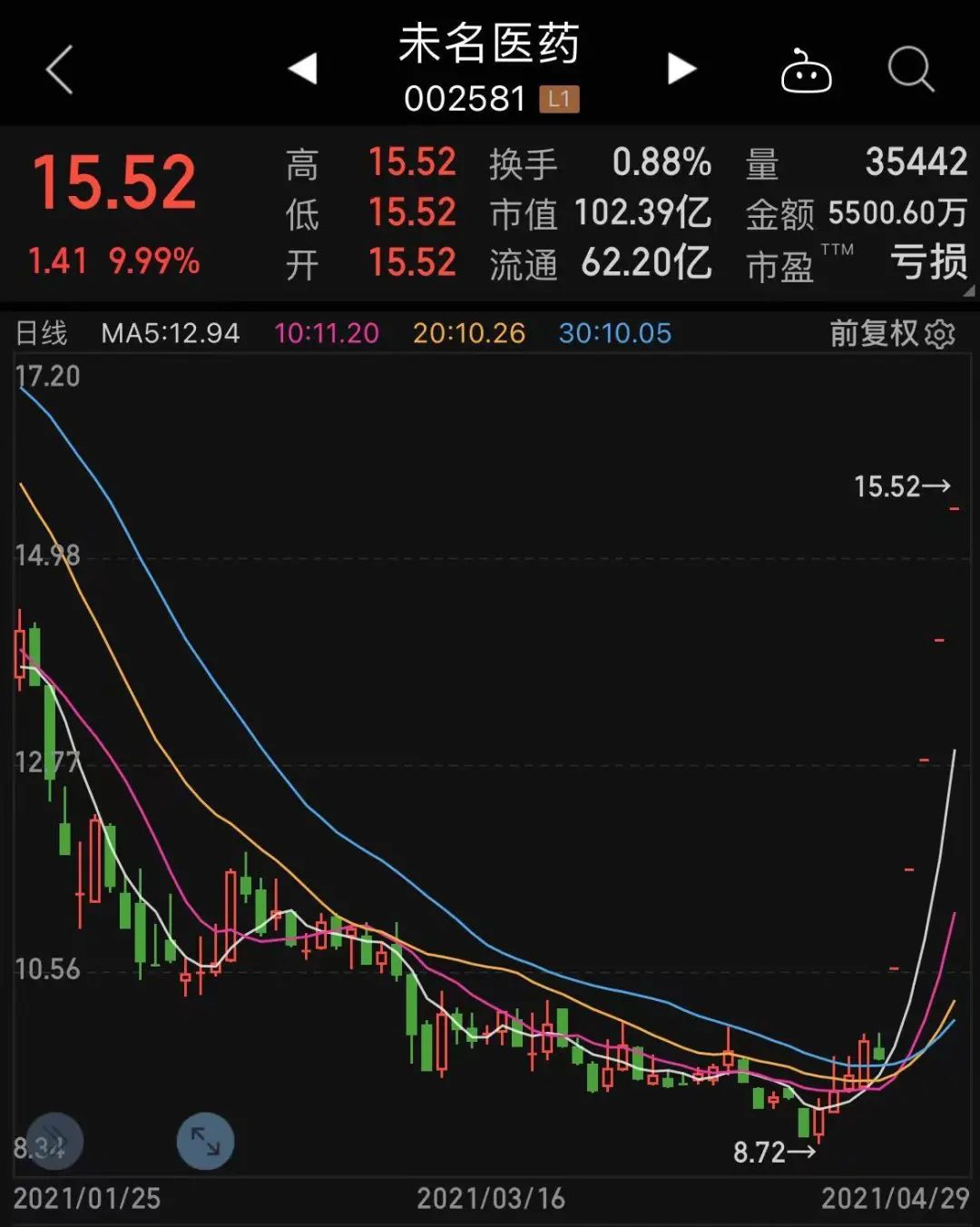

二季度是黄金坑

张忆东认为,从中期的角度,今年重要的底部在4月底基本形成。

一是A股的基本面不一样。以前每次抱团都是一地鸡毛,这次抱团的底层资产不一样,有一批被验证的、有核心竞争力的资产脱颖而出,这是最大的不同。

二是我们中国的投资者结构也不一样了。以前的投资者总是追涨杀跌,现在有大批成熟起来的投资者,他们去配置基金,开始做时间的朋友。这轮下跌与2015年完全不一样,公募和私募的投资者基本没有赎回。

张忆东表示,今年上半年的市场就是一个黄金坑,现在的投资者结构和核心资产价值跟以前的抱团行情是不一样的。

看好A股的先进制造

张忆东认为,港股的投资价值不只是因为它有低估值,如果只是如此的话,港股就是一个边缘市场,港股和A股一样成为中国权益资产配置的核心之所在,是因为港股是新经济的高地,港股的未来方向是新经济、互联网、可选消费、生物医药,这是它的魅力所在。

张忆东说,以IPO为例,港股33%是TMT,22%是消费,17%是医药,港股是其实是新经济高地,而不是所谓的旧经济。

张忆东表示,A股投资偏向于硬科技、硬实力、制造业,偏向国企,刚好跟港股形成互补。

第一、看好具有全球竞争力的公司。这些制造业公司会受益于美国的复苏,还会受益于美国的未来8年基建,无论老基建还是新基建。看好具有全球竞争力的中国制造业,无论是机械、汽车、化工,甚至是新能源。

第二、看好传统行业赢家。无论机械行业的三一重工、化工行业的万华化学、汽车零部件的福耀玻璃,从2018年之后,这些公司的资本开支和研发费用的投入已经开始了,这些公司正在走向全球化。

第三、看好高新技术制造业。未来几倍几十倍的股票恰恰是存在于这种高新技术制造业,无论是十四五规划、中国制造2025、中国2035年的远景目标、中国的碳达峰和碳中和,都给智能制造、绿色制造以及相关的精密制造、精细化学行业带来战略机遇。

张忆东提醒,投资者不要用炒作题材的思路来看待这一次的制造业崛起,ESG、碳中和、碳达峰是关键的约束变量,在这样的约束变量下,能够脱颖而出的制造业是我们未来的战略机遇。