(原标题:罕见!这家上市银行突然宣布退市,股价应声暴涨50%,发生了什么?)

永隆银行之后,时隔12年,又一港股上市银行走上私有化退市流程!

5月19日晚间,停牌两周的创兴银行(1111.HK)发布公告称,控股股东越秀集团计划以20.8港元/股的价格将该行私有化,较停牌前收盘价溢价约51.2%,预计涉资51亿港元。计划完成后,创兴银行将在港交所撤回上市地位。

据了解,创兴银行计划成立一家内地法人银行及发展新核心业务,以提升其作为全国性银行的地位。这意味着,未来数年,预计将需要庞大的股本资金为其扩展及长期增长提供资本。

越秀集团指出,如果发行大量新股将摊薄每股净资产、每股收益,并对股价造成压力。“在现时市况下,创兴并无切实可行的机会于可见将来在市场上筹集新资金,而将创兴私有化是筹集股本以供发展的可行途径。”

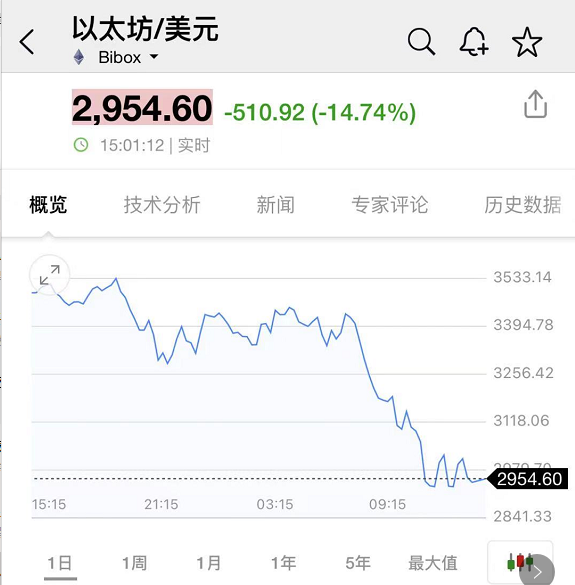

复牌后的第一个交易日,创兴银行股价大幅高开,收于20.3港元,当日涨幅达47.5%。这一价格与越秀集团提出的私有化价格已颇为接近。

停牌两周,创兴银行提私有化退市方案

五一黄金周结束后的第一个交易日,港股银行普涨。其中,越秀集团旗下的创兴银行表现最为突出,开盘后大涨超过30%,于10点45分短暂停牌,以待发布一则内幕消息。今天,创兴银行一度暴涨超50%。

一边是“暴涨”,一边是待发布的“内幕消息”,创兴银行此次停牌也吸引了市场广泛关注。

5月19日晚间,停牌两周的创兴银行披露重磅消息:要约人越秀集团与创兴银行各自的董事联合宣布,于5月18日,要约人要求董事会向计划股东提交建议,根据公司条例以协议安排方式将公司私有化。

具体来说,越秀集团计划以每股20.8港元的价格将创兴银行私有化,作价较停牌前收盘价溢价约51.2%。

据了解,创兴银行目前已发行股份约9.73亿股,其中越秀集团持有74.97%。按照计划,越秀集团须向其一致行动人、独立股东收购其余全部股份(2.43亿股),涉资约50.96亿港元,拟以其内部现金储备拨付。

该计划完成后,创兴银行将成为越秀集团的全资附属公司,其股份也将在香港联交所撤回上市地位。

在创兴银行之前,上一家在港股完成私有化退市的银行是香港永隆银行。后者成立于1933年,彼时位列香港第四大本地独立银行。

2008年5月,招行与控股永隆银行的伍氏家族签署股份买卖协议,并于10月27日完成对永隆银行的全面收购,耗资约363亿港元,持有永隆银行全部已发行股份的97.82%。11月起,招行开始对永隆银行剩余的2.18%股份进行强制性收购。

2019年初,招行强制性收购香港永隆银行剩余股份完成,后者正式成为招行直接全资附属公司,并撤销在港交所上市地位。

为何“私有化”?

5月19日晚间公告中,越秀集团也对推出的“私有化”方案予以详细解释。越秀认为,在不稀释独立股东权益的情况下,该方案将更有效地扩展及提升创兴银行业务。

此前披露的2020年年报中,创兴银行披露,该行计划在中国内地成立一家全资附属公司(即“内地法人银行”)及发展新核心业务,以提升其作为全国性银行的地位。

这意味着,未来数年,估计将需要非常庞大的股本资金为扩展及长期增长提供资本。这一计划也可能带来潜在执行风险,并可能在长期利益得到实现前产生重大成本。

越秀集团指出,在这一计划安排下,如果发行大量新股,将摊薄创兴银行的资产净值及每股盈利,并对其股价造成压力。同时,在目前市场状况下,创兴银行并没有切实可行的机会在市场上筹集新资金,而将该行私有化是筹集股本以供发展的可行途径。

越秀认为,如果私有化成功,将便利越秀集团向创兴银行注入财务资源,来满足其资本需求而不摊薄独立股东权益,并支持创兴银行私有化后执行发展计划。

此外,在私有化成功实施后,越秀集团及创兴银行可以不受对上市公司的市场预期、短期盈利可见性及股价波动压力的情况下作出策略性决策,创兴银行管理层也能更好地利用原本用于集团业务营运的行政及合规相关事宜的资源。

据了解,创兴银行成立于1948年,从钱庄起家,几年后开始从事银行业务,属于香港本地经营的银行,并于1994年在香港上市,目前在香港共有39家分行。

越秀集团入股7年

事实上,越秀集团对创兴银行的入股才7年有余。

2013年10月,广州国企越秀集团宣布,向创兴银行全体股东提出部分要约收购,以每股35.69港元现金收购最多不超过75%股份。

次年2月14日,这起总价高达约116.44亿港元的收购案最终完成交割。该收购案是香港近27年来“首家”非银行金融机构收购香港本地银行;国内“首宗”由地方国企完成的境外银行并购;广州市改革开放以来最大的境外并购。

值得注意的是,此项大比例收购后,创兴银行依然保持了上市地位。按一般市场惯例,超过50%以上股权的大股东变更,往往要进行全面要约收购,其结果往往是导致私有化退市。

越秀集团相关负责人当时指出,面对这一情况,越秀一开始就明确地希望能维持创兴银行的上市地位,以能够更好地利用国际资本市场,促进创兴银行的做强做大。经过与监管机构的多次沟通,在保证小股东利益的基础上,最终在现有监管体系框架内,采用了75%的部分要约方案;该方案在创兴银行股东会上获得了99.99%的高票赞成,并最终成功维持了创兴银行的上市地位。

完成入股后,为支持创兴银行发展,越秀集团又持续大举投资。譬如,越秀集团参与创兴银行2015年、2018年进行的两次配股,投资总额约62亿港元。

入股7年间,创兴银行业务发展顺利。根据公告,全行总资产已由2013年底的852亿港元增加至2329亿港元,其中内地业务发展较为突出:

一方面,该行在中国内地的分支行数量已由2013年底的1家增至10家,在广州、深圳、上海、汕头及澳门均设有分行;另一方面,随着内地经济率先复苏,创兴银行内地业务基础快速拓展。去年末,该行内地总资产达593亿港元,较年初增长31.7%;内地分支机构总营收同比增长17.6%。

创兴银行行政总裁宗建新在年报中指出:“内地业务将成为本行的经营重点,以大湾区为战略发展重心,完善内地机构布局,争取设立内地法人银行,以跨境业务和数码转型为战略性突破,形成香港和内地业务双核心的发展格局。”