定位“硬科技”、试点注册制、看重成长性、投资者机构化、减持新规配套优化……科创板从诞生伊始,就以诸多创新点,承载着中国科技创新和资本市场改革的重担。

截至2020年4月30日,科创板已上市公司首份年报均已披露完毕。这让我们能够通过年报大数据,透视科创板第一年成绩单背后展示出了怎样的风貌和特质:它能否有效激励创新资本的退出,改善现有的融资格局,推动科技创新企业在本土融资环境下发展壮大?

由于截至这一时点,科创板上市公司正式突破100家,而所有100家公司的2019年经营业绩均在年报或招股资料中予以披露,我们且将其作为“科创板100”公司,予以全面考察。

01

市值:百家公司市值1.4万亿,头部效应明显

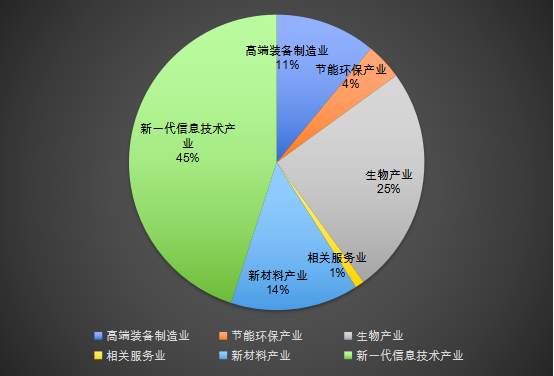

“科创板100”的“科技”与“创新”定位十分突出,来自新一代信息技术产业的公司共有45家,数量占比达到45%;生物医药类公司占比也达到25%。尚处于亏损的创新药企业百奥泰以及“三无企业”(无产品、无销售收入、无利润)泽璟制药,通过第五套标准成功上市,显现了科创板给予“高门槛、高投入、回报周期长的创新企业”较高的包容性。

截至4月30日,“科创板100”整体市值合计达到14047.2亿元。其中,金山办公稳居头把交椅,成为科创板首家市值破千亿的公司。

以WPS、云办公业务为核心的金山办公,2019年11月从母公司金山软件分拆上市。由于新冠疫情,与微软苦战多年的金山办公熬出了头。其推出的免费在线办公解决方案,用户大幅增长,金山文档在线Office服务器扩容1倍,远程会议服务器扩容3倍。2月3日A股春节开市后,金山办公股价一路狂飙,截至4月30日,其股价增长近53.5%,市值高达1210亿元。

而科创板市值最低的迈得医疗,此前曾挂牌新三板,2019年实现营业收入2.1亿元,其安全输注类连线机、单机营收占比分别达到56.9%、22.27%,血液净化类设备收入占比在11.27%左右。目前迈得医疗的市值仅有24.63亿元,不到金山办公的1/40。

总体上,科创板公司体量偏小,市值100亿元以下的公司数量最多,共有59家;市值100-200亿元的公司,则有27家;市值200-1000亿元的公司12家,而市值超千亿的只有金山办公和澜起科技2家(表1)。14家市值200亿以上的公司总市值达到了7040.3亿元,超过了整体市值的50%。

02

市盈率:远超中小板、创业板,均值高达93倍

科创板93倍的平均市盈率,处于A股各板块最高水平。

上交所主板和深交所主板的平均市盈率均较低。上交所主板1501家公司,平均市盈率只有14倍。当然,这是因为140家盈利不佳、市盈率为负的公司拉低了均值。而深交所主板共460家公司,市盈率为负的公司有69家,平均市盈率27倍。

体量较小、处于成长期、盈利不够稳定的中小板、创业板公司市盈率相对更高,平均市盈率分别达到55和74倍,但都不及科创板。

具体来看,科创板中,TMT及医药生物领域公司的市盈率最高。市盈率第二高的中微公司,处于半导体产业链,主营用于集成电路、LED芯片等微观器件领域的等离子体刻蚀设备。目前其市盈率高达447倍,市值也处于科创板的上游,达到898亿元。微芯生物和芯源微的市盈率分别高达871倍和292倍,占据第一、第三名(表2)。

而科创板双双亏损的泽璟制药和百奥泰,市盈率分别为-42.4和-31.29倍。2017-2019年,主营肿瘤、血液疾病、肝胆疾病新药研发的泽璟制药合计亏损10.36亿元,创新药企业百奥泰则亏损18.12亿元。不过,资本市场仍然给予它们较高的估值,泽璟制药市值达到150亿元,而百奥泰市值更高达186亿元。

在A股其他板块,市盈率最高的公司中,有2家(大智慧、银之杰)都是互联网金融公司。上证主板中市盈率最高的大智慧,2011年上市以来,业绩波动明显,一直处于盈亏之间徘徊,上市9年归母净利润累计亏损17.86亿元。2019年,大智慧净利润同比下降94.49%,仅有596万元;目前,大智慧静态市盈率高达2446倍。不仅如此,因“证券虚假陈述”,2019年10月大智慧还遭到投资者起诉,并索赔6.38亿元。

而创业板的银之杰,目前市盈率高达2031倍。2019年,银之杰营收、净利双降,其中净利润491.79万元,同比减少86.24%;金融信息化业务实现营业收入1.72亿元,同比下降43.78%;归入创新业务的个人征信业务(华道征信)以及互联网保险(易安保险),也均为亏损状态。

03

行业分布:新一代信息技术、医药生物产业主题鲜明,占据半壁江山

中国产业链上的短板,如高端制造业、信息技术(半导体行业)、医药生物(创新药)等,都在科创板中形成动能,崭露头角。

科创板上市公司的定位明显区别于传统行业,主题主要涵盖新一代信息技术产业、高端装备制造业、生物产业、新材料产业、节能环保产业、新能源产业6个领域(图1)。其中,来自新一代信息技术产业的公司共有45家,数量占比达到45%;代表有金山办公、中微公司、中国通号、传音控股等。

生物产业主题的公司以25家紧随其后,占比达到25%。新材料产业和高端装备制造产业主题的公司分别有14和11家。

图1:科创板已上市公司主题分布

资料来源:Wind、新财富整理

TMT

具体来看,科创板的TMT公司主要涉及半导体和计算机软件领域。

从芯片设计到半导体材料、半导体设备再到IDM全产业链一体化公司等,科创板俨然已成为半导体产业链公司的聚集地(表3)。

2019年,科创板半导体上市公司的平均营收为12.36亿元,其中,华润微以营收57.45亿元居榜首,净利润则居第二,为4亿元。澜起科技则以9.33亿元的归母净利润远超其他公司,且其市值也位居半导体产业链之首,达到1109.82亿元,破千亿大关。

科创板TMT板块中,计算机产业链公司阵容也很突出,不过,核心公司集中在云计算、网络安全、中间件、智能网联等细分领域,相对比较分散。

独领风骚的金山办公,市值超过第二的AI视觉公司虹软科技(市值267亿元)的4倍。二者营收处于领跑地位,2019年分别录得15.79亿元和5.64亿元。而2019年营收1.55亿元的龙软科技,在市盈率61倍的情况下,市值仍垫底,为24.9亿元(表4)。

生物医药

科创板生物医药公司中,市值排第一的是玻尿酸龙头华熙生物。根据《弗若斯特沙利文调查报告》,2018年华熙生物占据了全球36%的玻尿酸原料市场,排名第一。

玻尿酸的制造难度或不及创新药,但能做到龙头地位,依然需要研发技术和产业水平的支撑。华熙生物在大规模生产透明质酸的发酵产率已经达到10-13g/L,高于文献报道行业最优水平6-7g/L一倍,换句话说,在同等竞争环境下,华熙生物在成本和产量上全面领先。年报显示,华熙生物2019年营收同比增长49.28%至18.86亿元,归母净利润同比增长38.09%达到5.85亿元。

海尔生物主营生物医疗低温存储设备,生物样本库、疫苗安全、血液安全、第三方实验产品为其主要收入来源。2017-2019年,海尔生物营收分别为6.21亿元、8.42亿元、10.13亿元,复合增长率达到17.72%;净利润分别是6039万元、1.15亿元、1.83亿元。

海尔集团为海尔生物实控人,持股比例为22.96%。对海尔集团而言,基于物联网概念的海尔生物在科创板上市,代表着它作为传统制造企业在物联网生态端的发力。

整体而言,科创板医药生物类上市公司的市盈率都偏高,基本在70-80倍,高于A股医药生物(不包含科创板)平均51倍的市盈率(表5)。

高端制造

科创板中的高端制造公司,多涉及自动化生产线、工业零部件制造。唯独市值最高的石头科技以代工小米起家,立足民用的扫地机器人,目前市值达到250亿元(表6)。2019年,石头科技营收达到42亿元,同比增长37.8%;归母净利润7.8亿元,同比增长154.5%。

从竞争格局来看,扫地机器人品牌众多,但是市场集中度很高。奥维云网数据显示,2019年1-11月的零售份额中,科沃斯占比42.2%,小米占比13.8%,石头科技占据10.7%,前三名市场份额合计达到66.7%。

值得一提的是,科创板公司集中在一线省市。北京、广东、江苏3个经济最为活跃的地区,各自诞生了18、17、17家科创板公司;北京是信息技术产业占主导,广东和江苏是信息技术、生物、新材料行业百花齐放。贡献了16家公司的上海,则是信息技术产业和生物产业平分秋色(图2)。

图2:科创板已上市公司地区分布

资料来源:Wind、新财富整理

04

业绩:亏损企业仍上市,营收、净利双高成长,注册制优势凸显

营收:规模虽小,成长可观

科创板公司整体规模较小,以中小企业为主,目前49%的公司营收低于5亿元;仅有7%(7家)的公司营收大于20亿元。相比之下,创业板仅有25%的公司营收小于5亿元;21%的公司营收大于20亿元。

“科创板100”公司2019年总营收达到1482亿元,平均营收超出了14.8亿元。过去两年,这批公司的营收整体增速分别为23%、14%,比较可观。

其中,“巨无霸”中国通号的营收能力碾压群雄,2017-2019年3年营收共计1162亿元,接近排名第二的“非洲手机之王”传音控股的2倍,在科创板已上市公司的2017-2019年总营收中占据了近1/3。

中国通号主要从事轨道交通控制系统设计制造等业务,成功实现了我国高铁、地铁全套列车控制系统技术自主化、国产化。其实控人为国务院国资委,持股比例高达62.37%。

在营收能力最为强劲的10家科创板公司中,还有另外两家国企——中国电研、华润微(实控人为华润集团)。

值得一提的是,科创板公司营收TOP10中,新一代信息技术产业主题的公司占据7成,除了中国通号,还有中微公司、华润微、晶晨股份等半导体产业链上的新兴公司,以及处于新能源汽车上游、目前国内唯一一家高镍三元正极材料量产达500吨以上的容百科技。而市值第一名的金山办公,营收位于第15名(表7)。

利润:成长性特色凸显

由于科创板公司大多处于成长期,盈利规模还偏小,“科创板100”公司2019年总的归母净利润178亿元,平均净利润仅1.7亿元。不过可以看出,科创板公司的成长性较高,2018、2019年归母净利润的平均增速分别为38%、24%,比相应年份的营收增速高出10个点以上。

科创板公司中,2016年亏损的有8家,2017年亏损公司有4家,2018、2019年下降到2家,为百奥泰、泽璟制药。曾在新冠疫情中研发出15分钟检测出结果的核酸检测试剂的热景生物,2017-2019年连续盈利,3年归母净利润达到1.12亿元,但是其市值只有31亿元,只有百奥泰市值(186亿元)的1/6。给予高门槛高投入回报周期长的科技企业以成长空间和融资渠道,这正是注册制优势的显现。

创新药被称为“医药研发皇冠上的明珠”,但创新药企业往往具有研发投入大、研发周期长、投资风险大等特点,很多企业在药品上市前的相当长时间内都没有盈利,但研发阶段又恰恰需要大量资金持续投入。

科创板为企业提供了五套上市标准,前四套标准的市值要求分别为10亿元、15亿元、20亿元、30亿元,第五套标准的市值要求最高,为40亿元。不过前四套标准除了市值要求外,还设置了净利润、营业收入、研发投入占比等其他财务指标要求。第五套标准并无这些指标要求,仅定性要求主营业务或产品取得阶段性成果,医药企业至少有一项核心产品进入二期临床阶段。因此,第五套标准被认为是科创板为未盈利的生物医药类企业“量身定制”。

除了泽璟制药、百奥泰选择了第五套标准外,研发出原创抗艾滋病新药艾博韦泰但目前尚未盈利的前沿生物,也是选择的这套标准。

泽璟制药成立于2009年,其实控人为美国迈阿密大学药理学专业博士、美籍华人ZELIN SHENG(盛泽林)和复旦大学分子遗传学硕士陆惠萍,主要专注肿瘤、出血及血液疾病、肝胆疾病等多个领域的创新药研发。从泽璟制药宣布走上IPO之路开始,外界对其“无产品、无销售收入、无利润”的三无状态就相当关注。

因具有多条研发管线、氘代药原料成本高等原因,泽璟制药在研发方面投入巨大。2016年、2017年、2018年及2019年1-6月,其研发费用分别为0.61亿元、1.59亿元、1.37亿元及0.71亿元,而且提示“未来仍需持续较大规模的研发投入用于在研项目完成临床试验、药学研究、临床前研究及新药上市前准备等产品管线研发业务,并在可预见的未来因此产生大量且不断增加的经营亏损”。

即使在盈利前景和研发等方面存在不确定风险,泽璟制药依旧凭借第五套标准过会。但政策红利能让泽璟制药坚持多久,仍然是未知数。如果泽璟制药在3年后在研发、临床、上市、推广等方面不能达到上交所制定的标准,将会触发退市条件。

2019年归母净利润最高的公司依然是中国通号、传音控股、澜起科技,净利润TOP10公司中有5家也位于营收TOP10名单中(表8)。

值得一提的是,金山办公、华熙生物、智能车辆诊断服务商通道科技都挺进了归母净利润TOP10。相比澜起科技的净利润暴增,华润微、道通科技的扭亏为盈,华熙生物的净利润增长非常稳定,2017-2019年分别为2.22、4.24、5.86亿元。

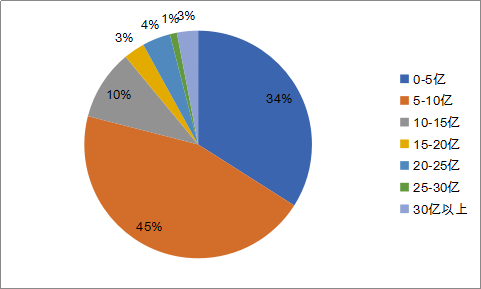

科创板公司的募资金额与自身体量息息相关。募资情况仍反映科创板以中小企业为主,因为44%(45家)的公司募资范围在5-10亿元区间,34%(34家)的公司募资范围在0-5亿元,这意味着募资0-10亿元的公司接近8成(图3)。

募资25-30亿元的企业只有华润微一家,募资30亿元以上的包括中国通号、优刻得、华熙生物、传音控股。其中,中国通号募资高达105亿元,而科创板云计算第一股优刻得虽然营收、净利润并不属于前列,但募资数量仍排第二,高达47.48亿元,拟用于内蒙古乌兰察布市集宁区的数据中心项目开发、建设。

图3:科创板公司拟募集资金分布

资料来源:Wind、新财富整理

利润率:哪个行业最赚钱?

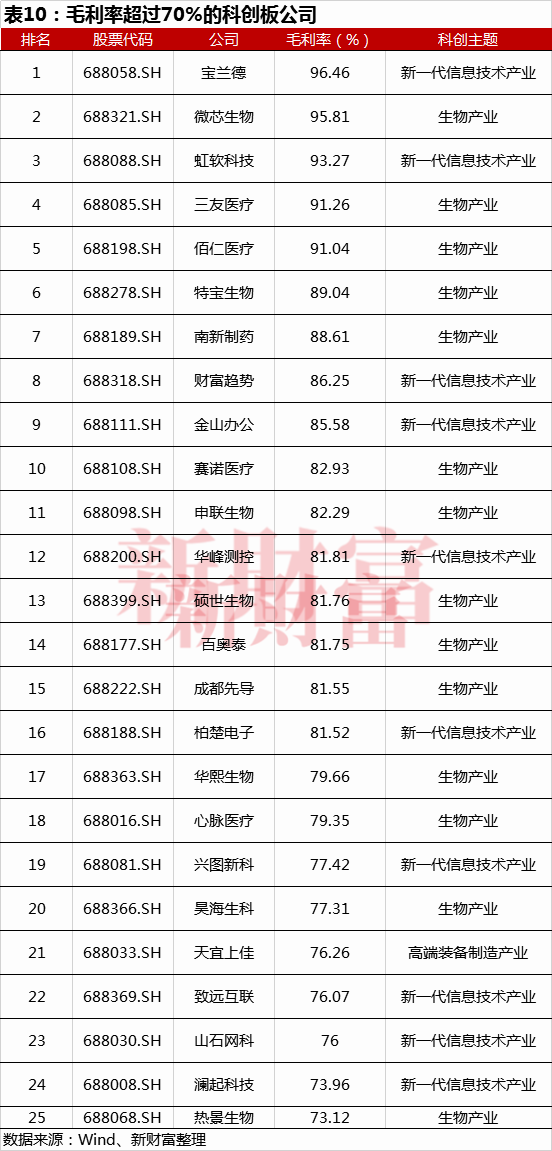

整体来看,因为科技类公司占主导,科创板公司毛利率都较高,超过50%的公司达到51%,且没有毛利率低于10%的公司。

毛利率超过50%的公司,基本被新一代信息技术产业(包含软件、人工智能)和生物产业(包含生物医药、生物医学)两大主题公司包揽。科创板毛利率TOP10公司,几乎被这两大行业的公司平分。

新材料产业和节能环保产业公司的毛利率,基本集中在30%-50%的中游。高端制造产业公司的毛利率分布比较平均,各个区间都存在(表9)。

科技类公司大多数是“轻资产”,周转快,所以毛利率往往更高。主攻机器视觉、为手机提供美颜算法的虹软科技,毛利率高达93.27%;金山办公的毛利率也超过85%,做国产软件研发的宝兰德毛利率接近96%(表10)。

而医药生物公司往往前期研发投入巨大,一旦产品成功投入市场,边际成本递减后的后期毛利率也非常之高。研发10多年后,终于在2015年迎来第一个创新药“西达本胺”上市的微芯生物,毛利率位居科创板第二,高达95.81%。佰仁医疗、特宝生物、硕世生物毛利率也分别高达91%、89%、82%。

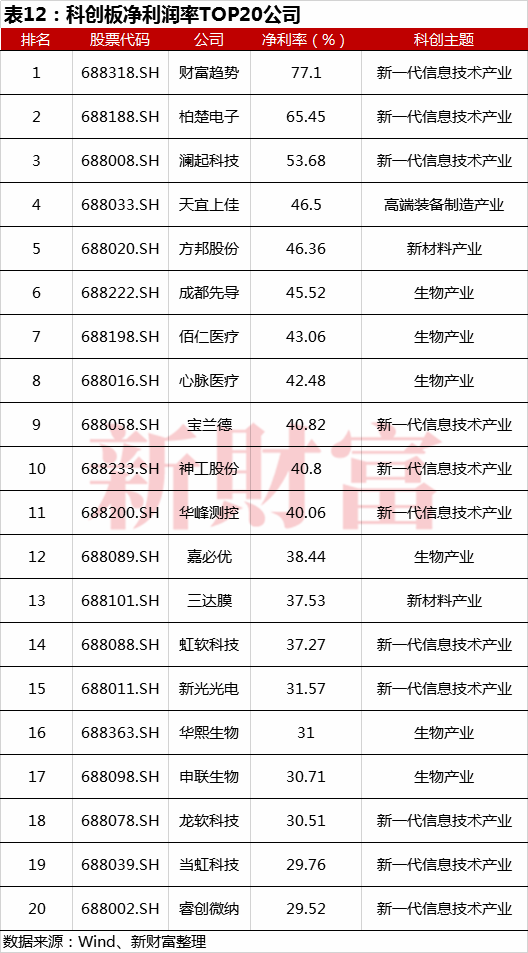

净利率前20名的公司中,信息技术类公司占据11家;将范围缩小到前十,则有5家信息技术产业公司、1家高端装备制造业、1家新材料、3家生物产业。“证券IT重要供应商”财富趋势的净利率最高,达到77.1%;而占据国内激光切割控制系统半壁江山的柏楚电子,净利润率达到65.45%,位居第二(表12)。

医药生物行业两极分化的趋势非常明显。处于上游且有一定市场规模的医药生物公司往往盈利能力较强,比如,华熙生物和嘉必优的净利率皆接近34%;医疗器械公司心脉医疗的净利润率高达42%。

但同时,盈利能力垫底的也还是医药生物行业,百奥泰、泽璟制药净利润率皆为负,而特宝生物净利润率也只有8.8%。这也再次验证了,创新药行业难度大且风险高、带有博弈成分。

值得一提的是,除了毛利率垫底,传音控股的净利润率也偏低,只有7.08%。

05

研发:最高90930%的研发费用率、研发人员占8成……科创板最贵的还是人才

与消费行业需求相对稳定,且企业主要通过在各领域树立品牌优势而实现垄断不同,科技行业具有典型的“供给创造需求”特征,即科技行业主要通过持续研发投入去提供新产品和服务,主动为消费者或使用者创造需求。科技公司拥有更大的可能性开创新的赛道,并通过研发投入获取专利权去形成护城河。

科创“成色”的另一个观测指标为研发情况,其中包括研发费用、研发费用率研发人员占比。

从研发费用来看,过往申报科创板的209家公司(包含已发行、已受理、已问询、中止审查、待上会、证监会注册等所有审核状态)2018年平均研发费用为0.88亿元。其中,中国通号研发费用最高,为13.8亿元;传神语联研发费用为0。

“科创板100”公司2019年研发投入合计113.08亿元,研发费用TOP10中,有8家来自新信息技术产业(表13)。该行业公司总研发支出达到73.32亿元,占据科创板整体的64%,平均每家研发支出达到1.62亿元。生物医药类公司排名第二,平均每家研发支出8656万元。节能环保产业公司在研发上的花费最少,4家公司仅支出9462万元。

整体来看,研发费用最高的仍然是中国通号,接近排名第二的传音控股的2倍。而尚处于亏损阶段的百奥泰,研发费用支出竟然排第三,6.36亿元的投入高于华润微、金山办公、中微公司等一众半导体、软件公司。

研发费用投入最低的洁特生物,只有1256万元。洁特生物主要产品包括生物培养和液体处理两类生物实验室一次性塑料耗材。而在上市前,“背负”多份对赌协议的洁特生物,科技含量也曾经遭到质疑。一方面,耗材本身不存在太高的技术门槛,而国内的一次性耗材市场仍然由进口品牌主导;另一方面,洁特生物本身在研发上投入不够,2016-2018年研发费用分别为762.25万元、786.99万元、864万元,研发费用率分别为6.15%、4.71%、4.16%,连续两年出现下降。

将科创板和创业板进行对比,科创板的高研发投入(研发占营收的比重超过20%)公司占11%,与创业板指成分股相近,但远高于整个创业板。科创板的中高研发投入(占比10%-20%)的公司达到39%,高于创业板的20%;科创板的低研发费用(占比10%以下)公司约占50%。

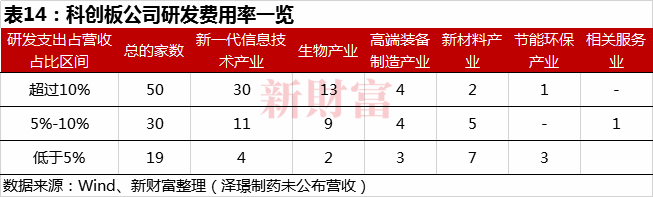

研发费用率(研发费用/总营收)上,包揽人工智能、半导体等高科技公司的新一代信息技术产业依旧碾压了其他行业,该行业6成公司的研发费用率超过10%(表14)。

研发费用率TOP10的公司中,除了信息产业,生物产业有4家。百奥泰和成都先导两家生物制药公司的研发费用率占据前列,其中,百奥泰的研发费用率高达90930%(表15)。

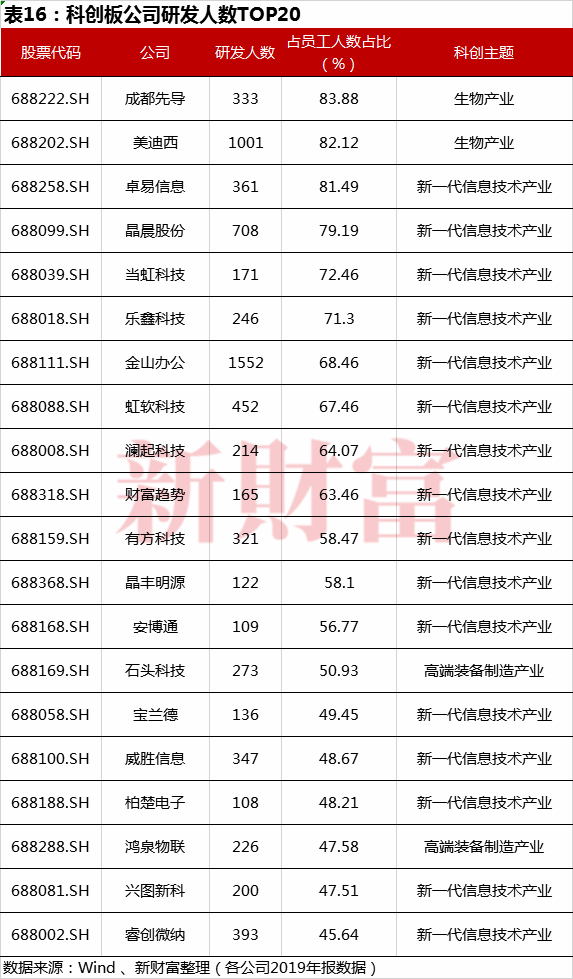

对科创板的公司来说,最重的资产或许是“人才”。

科技公司堪称是程序员的“母星”。研发人员数量前十的公司,全部被新一代信息技术产业公司包揽;而TOP20公司中,新一代信息技术类公司有16家,占据8成(表16)。其中,金山办公的研发人员数量占比达到68.5%,做应用于智能机顶盒、智能电视芯片研发的晶晨股份,其研发人员占比竟高达79%!这意味着除了销售人员,这家公司基本上全是研发人员了。

近几年,晶晨股份大规模招人,其研发人员由2016年的417人、2017年502人增长到2018年619人,2019年继续扩张到708人。随着公司规模的扩大,晶晨股份管理费用也展现出了较大增长,2019年增长1999.75万元,同比增长28.54%。

当下,科技创新成为新一轮国际竞争中的重要砝码,中国社会对自主创新的意识更加坚定,科创板的推出,正给了轻资产、初期投入高、未来高成长性的科技企业以助跑动力。从已上市的100家公司基本面来看,小体量、高成长的特征与科创板鼓励的初心颇为吻合。