震荡的一周就这么结束了。

由于特朗普突然对微信下手,美国本加厉打击中国科技企业引发市场的担忧,A股市场遭遇黑色星期五,腾讯控股更是一度跌去10%,盘中市值蒸发5000亿冲上热搜。

不过,午后跌幅均明显收窄,券商龙头股更是强势反弹。腾讯公司发言人表示,腾讯正在评估该行政命令,以获得充分了解。

外交部也回应称,美方借口国家安全,频繁滥用国家力量,无理打压有关企业,这是赤裸裸的霸权行径,中方坚决反对。

三大指数V字走势

今天两市股指低开低走,早盘维持弱势震荡态势。午后三大股指大幅下探,沪指跌幅一度超2%逼近3300点,创业板指大跌近4%逼近2700点。午后券商龙头股、军工板块反弹拉升,带动市场人气,三大股指跌幅明显收窄。

截至收盘,沪指跌0.96%报3354.07点:

深成指跌1.55%报13648.5点:

创业板指跌2.29%报2749.95点:

科创50指数大跌2.99%,两市合计成交12622亿元,为连续第8个交易日突破万亿元。

上证指数收盘跌近1%,结束5连升;创业板指跌逾2%。券商领跌,金融科技、中芯国际、数字货币概念回调;军工、海南板块逆市逞强。两市成交额超1.2万亿。

半导体板块大幅杀跌

军工、海南板块表现活跃

军工板块彻底沸腾

北斗星通一周暴涨61%

8月7日,军工板块再度掀涨停潮,光启技术、航天机电等近20只相关概念股涨停。

至此,本周军工板块涨幅超17%。

其中,今天再度涨停的北斗星通,近5个交易日已经大涨61%,市值暴增近140亿元。

分析认为,低估值与高成长相背离,促使本轮军工股反弹。

军工ETF大涨

军工龙头ETF(512710)在今天盘中一度逆势大涨近4%,成交额超6亿。

而这周以来,国防军工相关主题ETF也位于涨幅前列。

券商龙头股强势反弹

午后,券商板块龙头股反弹回升,最终国盛证券、国联证券强势涨停。

盘中,龙头券商中信建投一度逼近涨停,中信证券大涨逾5%,随后分别收涨3.64%、收跌0.37%。

而就在前一交易日,这两只龙头股尾盘分别触及涨停,带动大盘强势翻红,券商指数大涨。而大涨因素不仅仅是市场再度传出合并传闻,更是来自券商行业整体业绩爆发。

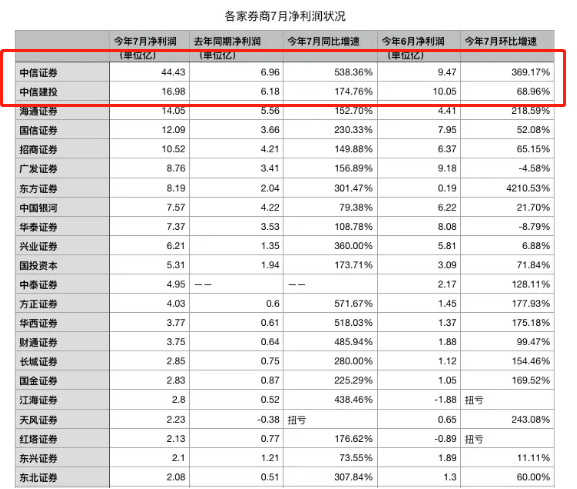

8月6日晚间,已有39家券商(含概念股旗下券商子公司)发布7月月度业绩数据:多达30家营业收入同比超过100%,占比超过八成;6家券商单月净利润突破10亿元。

在净利润方面,净利润同比超过100%的多达32家,占比超过85%。在6月只有中信证券和中信建投两家净利润超过10亿的情况下,截至目前的数据,7月份已有6家上市券商单月净利润超过10亿元,分别为中信证券44.43亿元、中信建投16.98亿元、海通证券14.05亿元、国泰君安12.71亿元、国信证券12.09亿元和招商证券10.52亿元。

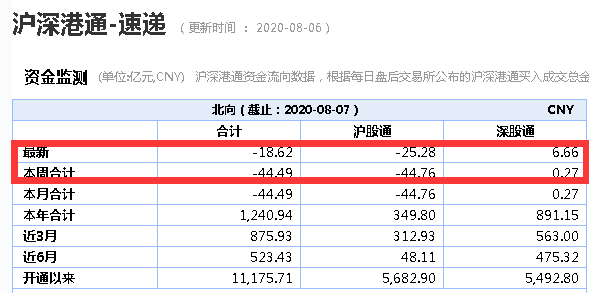

外资净流出18亿

Wind数据显示,北向资金全天净卖出18.62亿元,其中深股通净买入6.66亿元。本周北向资金累计净卖出44.49亿元。

特朗普对微信下手

腾讯大跌5%

消息上,今天最大的事件无疑是特朗普签署了对微信的行政命令。这是在宣布封杀Tik Tok后,美国针对中国科技巨头公司的又一举措。

当地时间6日,特朗普签署两项行政命令,宣布将在45天后禁止任何美国个人或实体与TikTok(抖音海外版)以及WeChat(微信)进行任何交易,并规定将在45天后禁止两者在美国运营。

消息出来之后,腾讯控股今天一度暴跌超10%,跌破500港元关口,市值蒸发一度达5000亿。不过午后跌势收窄,最终收跌5%,市值缩水超2660亿港元,近人民币2400亿元。

此外,中概股美股盘前集体走低,腾讯音乐跌超4%。

腾讯公司发言人表示,腾讯正在评估该行政命令,以获得充分了解。

港股也重挫

阿里、小米等跌近3%

在权重股腾讯的暴跌带动下,港股指数今天也遭到重挫。恒生指数、恒生中国企业指数盘中一度跌近3%,最终分别收跌1.6%、1.36%。其中科技、券商股跌幅居前,阿里巴巴、京东集团、小米集团跌近3%。

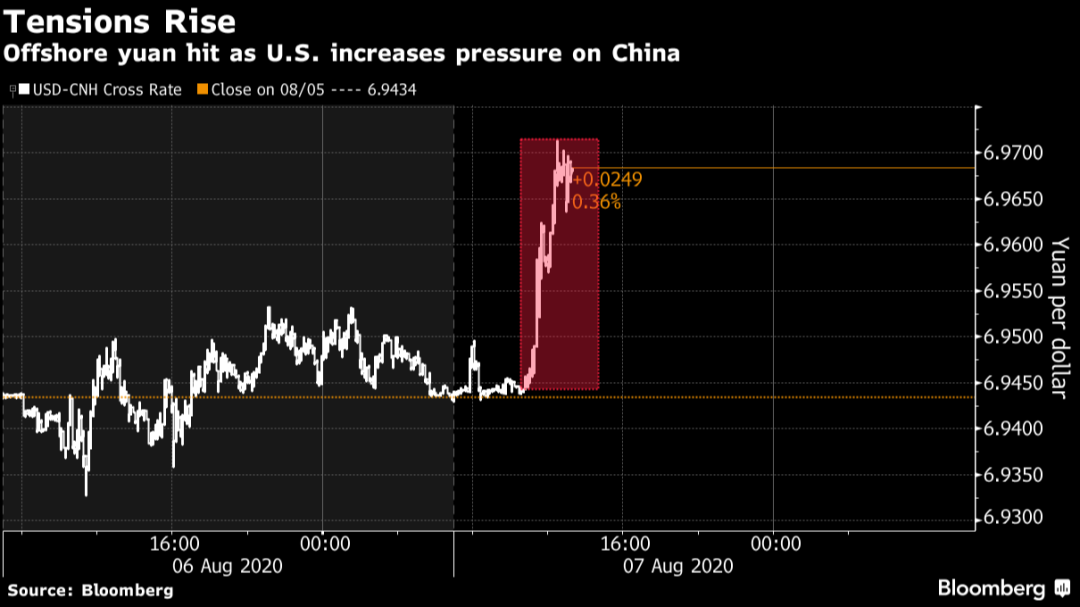

此外,离岸人民币兑美元汇率下跌了0.40%,至6.971美元,为7月22日以来最高。

美记者:特朗普“微信禁令”不涉及腾讯游戏业务

环球时报报道,美国《洛杉矶时报》记者萨姆·迪安刚刚援引白宫官员的话表示,特朗普有关WeChat(微信)的行政禁令,只限于与WeChat有关的交易,并不涉及腾讯的游戏业务。

即使只涉及WeChat业务,特朗普这一变本加厉打击中国科技企业的最新举动依然非常恶劣。彭博社称,这些禁令标志着中美对峙的重大升级,因为美国试图遏制中国在全球技术领域的力量。距离美国大选不到90天,特朗普在民意调查中落后于民主党人乔·拜登,因而将中国的挑战作为竞选的中心主题。

不论是封禁TikTok还是出手微信,美国针对中国企业的动作和其“净网行动”有关。

当地时间8月5日,美国国务卿蓬佩奥召开记者发布会并表示,美国政府将扩大“干净5G”范畴,正加紧努力从美国数字网络中下架“不可信”的中国应用。他还将TikTok和微信并列为美国的“重大威胁”。

据悉,蓬佩奥宣称美政府计划扩大“干净5G”范畴,将这一计划扩展至5个领域,包括运营商、应用商店、应用程序、网络云和网络电缆,其中在干净网络云领域,阿里巴巴、百度、中国移动、中国电信和腾讯纷纷“中枪”。

路透社评论员认为,若美国对中国社交通讯应用施加禁令,将在网络上加剧所谓“意识形态的割裂”。

外交部回应:坚决反对美方频繁滥用国家力量

无理打压有关企业

据报道,美国总统特朗普6日签署行政令,对中国社交媒体公司施加限制措施。对此,外交部发言人汪文斌8月7日回应,有关企业按照市场原则和国际规则在美开展商业活动,遵守美国的法律法规。美方借口国家安全,频繁滥用国家力量,无理打压有关企业,这是赤裸裸的霸权行径,中方坚决反对。

我们也注意到,近期美国国内许多民众和国际社会很多人士,都对美方的有关做法提出批评和质疑。得道多助,失道寡助,美方不惜损害美国广大用户和公司的权益,将一己私利凌驾于市场原则和国际规则之上,肆意进行政治操弄和政治打压,换来的只能是自身道德滑坡,国家形象受损,和国际信任赤字,最终也将自食其果。

我们敦促美方认真倾听美国国内和国际社会的理性声音,纠正错误做法,不要将经济问题政治化,停止打压有关企业,为各国企业正常经营投资提供公平公正、非歧视性的环境。

前7个月我国对美国出口1.56万亿元

下降4.1%

同时,海关总署数据显示,前7个月,我国与欧盟贸易总值为2.41万亿元,增长0.1%,占我国外贸总值的14%。其中,我国对欧盟出口1.47万亿元,增长4%;自欧盟进口9367.2亿元,下降5.6%;对欧盟贸易顺差5347.8亿元,增加26.5%。

中美贸易总值为2.03万亿元,下降3.3%,占我国外贸总值的11.8%。其中,我国对美国出口1.56万亿元,下降4.1%;自美国进口4755亿元,下降0.3%;对美贸易顺差1.08万亿元,减少5.7%。

后市咋看?

格雷资产:如果资本市场反应过大,反而再次提供加仓买入的良机

受美国“清洁5G网络计划”和特朗普对部分互联网企业新禁令影响,周五互联网股跌幅较大,格雷持仓的互联网龙头企业主要业务和营收均在中国。海外用户和业务占比很低,同时,后续如何执行还有待进一步观察。

比如某互联网社交龙头海外营收主要是游戏,其中来自美国的收入我们测算占总营收仅1%左右,且不属于本次禁令重点关注的社交通讯领域。

因此,我们判断即使禁令真的执行,对其实质影响也有限,如果资本市场反应过大,反而给我们再次提供加仓买入中国真正科技互联网巨头的良机。

北京和聚投资:下半年会给顺周期领域更多的关注

在中美科技脱钩的大趋势下,“补短板”势在必行。加快推进创新驱动发展战略、增强科技竞争力尤其是自主可控能力刻不容缓。中长期我们仍然看好科技股的投资机会,尤其是信创领域,2020年是全面展开的第一年,未来将有一批企业在这个过程中快速成长起来。科技领域将是我们长线关注和布局的方向之一。

下半年我们会给顺周期领域更多的关注。

一方面是基于对流动性环境的判断,至少在未来一段时间,无论国外还是国内,都将保持充裕的流动性环境,为整个资本市场在下半年处在较为繁荣的局面提供了重要基础。尤其是低估值的传统板块,会受到更多资金的关注。

另一方面,我们对下阶段宏观经济的表现整体乐观。随着经济活动逐渐向正常回归,也支撑消费进一步回暖;受疫情影响,大家整体的消费意愿可能仍然受到一定程度压制,短期可能仍会略弱于工业恢复,但社消整体有望实现转正甚至有超预期的表现。

茂典资产:A 股目前无论是相对收益还是绝对收益都十分具有配置价值

基本面和估值是影响外资流动的长期因素。从基本面看,A 股的净资产收益率与全球主要资本市场 的股指相比,一直处于比较高的水平,而且相对波动 幅度不大。尽管 2018 年伴随着全球经济增速的放缓,A 股净资产收益率严重下滑,但与其他发达国家市场相比,A 股 ROE 的绝对水平仍然不低。持续、稳定的高盈利能力是外资看好 A 股,愿意长期布局的根本原因。

从估值看,目前 A 股的估值在全球主要股指中几乎 处于最低位,在全球主要指数当中,上证综指的估值仅比恒生指数和俄罗斯 RTS 略高。在整体经济增速 不低,上市公司净资产收益率较高相对稳定的经济 环境中,市场给出这样的估值显然是不匹配的。

从外资资产配置的角度来说,A 股目前无论是相对收益还是绝对收益都十分具有配置价值。这一点已经有所体现,可以看到 2019 年以来,A 股在全球资本 市场上的综合表现是显著居前的。经济基本面弱复苏,流动性整体宽松对权益市场友好,海外资金仍将维持流入态势。我们认为,国内权益市场整体泡沫并不明显,结构性机会依然存在。因此,可以关注市场的成交量、换手率和杠杆数据,择机使用股指期货做一定比例对冲。

兴业证券:中美关系波折不改市场乘风破浪

把握中美关系波折不改市场“乘风破浪”趋势的投资机会——第一,在以国内大循环为主体这一链条上,受益于内循环政策+库存拐点+机构资金加持的内需消费板块,如饮料制造和农产品加工等行业。

第二,在国内国际双循环这一链条上,把握具有中国比较优势、全球竞争力的周期类、制造业核心资产。如行业景气向上的有色、化工、汽车、机械等价值龙头,重点把握成长周期股,特别是新能源、新材料、新汽车和新军工等方向成长龙头。

第三,目前中国正站在新一轮科技创新周期风口上,重点关注政策催化的消费电子、半导体、5G、工业互联网和信创等。