央企又一重磅重组!

8月7日晚间,停牌多日的天山股份发布重组公告,公司拟向中国建材等多发行股份购买中联水泥100%股权,南方水泥99.93%股权,西南水泥95.72%股权,中材水泥100.00%股权,并将于8月10日复牌。不过,目前资产估值和发行定价仍在评估中,未定。

重组完成的话,以2019年的数据看,新上市公司总资产将由目前的153亿暴增至2535亿元,营收由不到100亿增至1677亿元,净利润则从16亿元增至124亿元。总资产、营收体量,公司水泥熟料产能将由目前的3277万吨上升至3亿吨以上,将超过目前A股水泥龙头海螺,成为新一哥。

截至今年一季度末,天山股份的股东户数为8.34万户。不少投资者已经在盘算着8月10日复牌能有几个涨停。

天山股份于7月27日起停牌,停牌前股价为18.02元,总市值为189亿元。该股今年以来已经上涨58.91%。

中建材旗下非上市水泥资产注入

建材央企水泥资产大整合!

天山股份公告称,公司拟向中国建材等多方发行股份购买中联水泥100%股权,南方水泥99.93%股权,西南水泥95.72%股权,中材水泥100.00%股权,并向不超35名特定投资者以非公开发行股份方式募集配套资金,发行股份数量不超3.15亿股,预估值及拟定价尚未确定。

此次天山股份收购中国建材旗下非上市水泥资产,将使得覆盖领域大大增大,从新疆、江苏往华南、华北、西北、东北全面开花。

华西证券研究表示,如果最终重组完成,中建材旗下目前五家非上市水泥企业将实现A股上市,中建材水泥板块整体资产负债率将显著下降(2019年,南方、西南、中联资产负债率分别达到65.8%/74.5%/78.7%)。

华西证券认为,尽管旗下各水泥子公司经营区域重合度不高,但认为中建材仍可通过:1)避免区域内子公司竞争,2)统一采购、营销节约成本及3)增强跨区域联动合作的方式,逐渐解决同业竞争问题,同时增强自身竞争力,并优化区域格局。同时,认为该公告只是水泥业务整合第一步,未来或有更多整合动作。

值得注意的是,本次主要是将中建材旗下非上市的4家水泥资产并入,中建材另外还有宁夏建材、祁连山2家上市水泥企业,最新市值分别为90.7亿元、167.1亿元。未来会否进一步整合,有待观察。

水泥产能将超海螺成A股第一

交易完成后,新公司将成为我国水泥行业的龙头上市公司,水泥产能提升至约4.3亿吨,水泥熟料产能提升至3亿吨以上,商品混凝土产能提升至4亿立方米以上,主营业务及核心竞争优势进一步凸显。并且也将成为A股第二家全国性水泥企业。

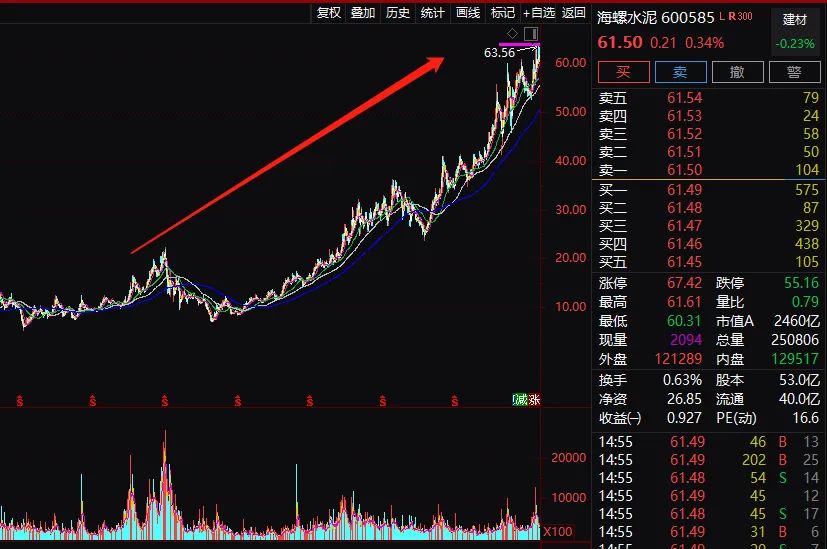

重组后新公司水泥产能将超过海螺水泥,海螺目前是A股水泥总龙头,总市值3259亿元。海螺水泥2019年年报显示,截至报告期末,本集团熟料产能2.53亿吨,水泥产能3.59亿吨,骨料产能5,530万吨,商品混凝土300万立方米。

股价来看,海螺水泥是长期大牛股,万年青、祁连山等水泥股长期股价也是不断走高。

总资产、营收同样超过海螺:但净资产、盈利还有差距

虽然整体体量将超海螺,但资产负债率较高,盈利水平也不及海螺水泥,因而新公司未来市值能否赶超海螺,得打个问号。

从总资产、净资产、营业收入等方面重组后新公司也将超过海螺水泥。据统计,重组后新公司的总资产按2019年底将达到2534.53亿元,超过海螺水泥的1787.77亿元;营业收入1676.64亿元,也超过海螺水泥的1570亿元。

然而,重组后企业的净资产为792.45亿元,比海螺水泥的1373.62亿元低不少,说明中建材旗下这几家企业资产负债率明显高于海螺,重组后公司资产负债率约70%,而海螺仅为20%左右。

2019年的净利润方面,重组后企业为124.42亿元,与海螺水泥的335.93亿元,还有一定差距。

汇金社保公募私募北上资金已提前布局

在重组停牌前的前十大流通股东中,北上资金、中央汇金、公募基金、私募基金、社保基金位列其中。

股民朋友们正在数有多少个涨停

股吧里,股民们已经开始计算复牌后会涨多少,能有几个涨停。