近期有媒体报道,部分银行又出现排队买基金的盛况,这是妥妥的牛市特征。

确实,7月份以来新基金发行持续火爆,不仅7月份新基金发行规模达到5389.4亿元,创出历史纪录。在上一周,广发、中欧、景顺长城、平安、富国等公司陆续爆出百亿级爆款基金。

本周(8月10日至14日)是否能接力这一爆款行情?据基金君发现,本周又有12只基金进入发行。而投资者在密切关注新基金发行之时,也需要关注产品信息、发行信息、基金经理人选、业绩基准等细节,基金君因此针对目前投资者关注的这些新基金细节做好数据,请投资者认真筛选,不要盲目入市,尤其不要想着一夜暴富,把基金当股票来炒作。

12只权益基金本周起售

权益基金是今年市场关注的焦点,本周进入首发基本都是权益类基金(含指数型、偏债混合型),达到12只,相较前期,这一发行数量有所减少。

投资者看新基金需要注意八个要点

第一、要注意产品的类型。

主动权益基金也分为混合型和股票型,对投资股票的仓位有明确限制,这直接影响基金的业绩表现、波动、以及回撤水平等。

区别比较大的是普通股票型基金,这类产品往往投资于股票的比例不低于基金资产的80%,会保持较高仓位。比如易方达信息行业精选、太平行业优选等是如此。

也有偏股混合型基金,如这类基金的投资股票的仓位往往在60~95%,仓位相比股票型基金更为灵活。如银华富利精选、华泰柏瑞品质优选、华宝研究精选、诺德量化优选、圆信永丰研究精选等。

而偏债混合基金,往往股票仓位不高,比如招商瑞泽一年持有,投资股票约定仓位在30%以下。

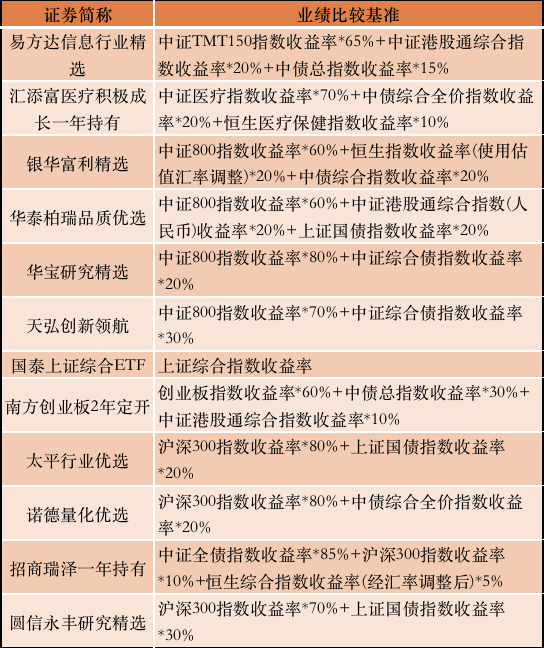

(数据来源:WIND)

第二、要看产品的业绩基准。

一般基金业绩基准,包括某一类股票指数乘以某比例再加上某一类债券比例乘以某比例,投资者要注意业绩基准是“偏股”还是“偏债”。

(数据来源:WIND)

比如南方创业板2年定开,业绩比较基准是“创业板指数收益率*60%+中债总指数收益率*30%+中证港股通综合指数收益率*10%”,意味着该基金主要投资于创业板。

也有一些行业类品种,如汇添富医疗积极成长一年持有的基准为“中证医疗指数收益率*70%+中债综合全价指数收益率*20%+恒生医疗保健指数收益率*10%”,意味着这只基金更多布局医药医疗领域;而易方达信息行业精选的基准为“中证TMT150指数收益率*65%+中证港股通综合指数收益率*20%+中债总指数收益率*15%”,显然重点布局TMT行业,投资者应该分清楚。

值得一提的是,诺德量化优选的基准是“沪深300指数收益率*80%+中债综合全价指数收益率*20%”,这意味着该基金量化筛选更多是以沪深300为基础。

而招商瑞泽一年持有的基准是“中证全债指数收益率*85%+沪深300指数收益率*10%+恒生综合指数收益率(经汇率调整后)*5%”,这个债性更强,属于偏债混合型。

目前投资者更多关注基金实际收益的高低,而对是否超越业绩比较基准的关注度并没有那么高。其实业绩比较基准是一只基金投资目标的体现,非常重要,投资者也需要引起重视。

投资者核心要注意三个方面,第一是业绩基准中,对某一指数占比超60%以上的需要引起重视,这个可能是产品风格的一个表现,比如跟踪中证500会更偏成长风;比如跟踪沪深300会更稳健,偏爱蓝筹。

第二、投资者要看各个跟踪指数的比例,这背后也代表产品的风险特征。

第三、一般业绩基准中有香港指数的产品,投资范围内是可以通过港股通布局港股。

第三、关注看基金经理人选。

目前投资者焦点关注在更多投资A股的基金上,因此重点来看看偏股混合型和股票型基金的基金经理人选。

首先看这些基金经理的实际管理基金的年限。投资者可以重点看看年限较长的基金经理,其中有7人投资年限超过4年。

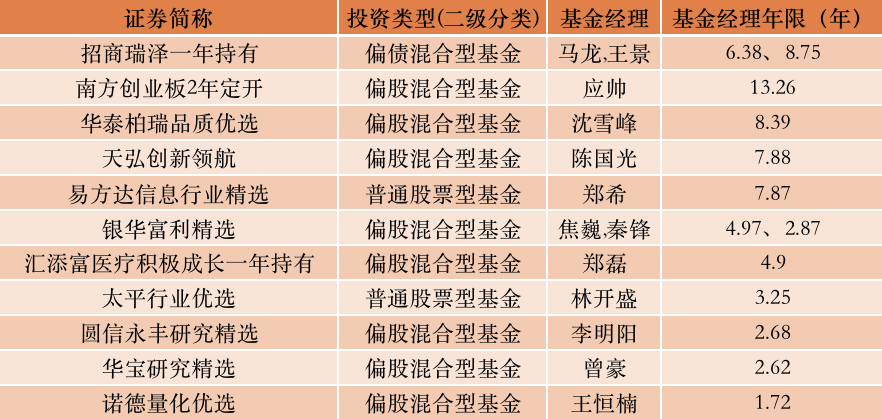

(数据来源:wind)

若仅看4年以上且业绩较好的基金经理。梳理了这些基金经理的从业经历、管理规模、历史回报等,投资者可以对比下。

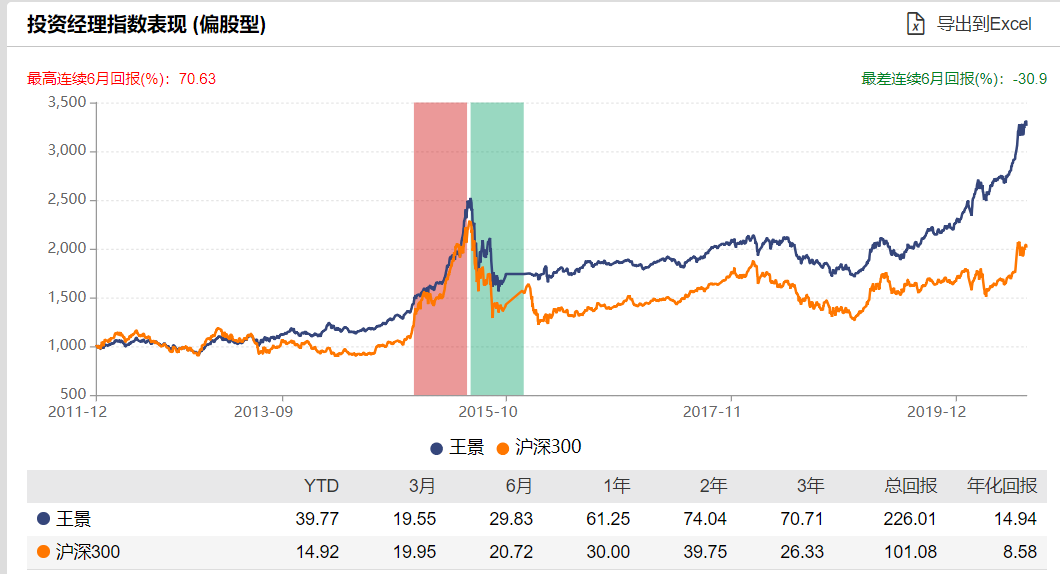

招商瑞泽一年持有拟任基金经理王景,目前在管基金总规模为17.41亿元(wind)。

王景简历:曾任职于中国石化乌鲁木齐石油化工总厂物资装备公司及国家环境保护总局对外合作中心。2003年起,先后于金鹰基金、中信基金及华夏基金工作,任行业研究员。2009年8月起,任东兴证券资产管理部投资经理。2010年8月加入招商基金,先后管理过招商安本增利、招商安瑞进取、招商安泰偏股混合、招商安泰平衡。现任总经理助理兼投资管理一部总监、招商制造业转型、招商丰茂、招商中国机遇、招商安弘、招商3年封闭运作瑞利灵活配置基金经理。

在接近20年的投资生涯中,王景风格不激进、不追风,追求稳健,看投资非常客观、全面和理性,擅长从宏观视角做大类资产配置。

南方创业板2年定开拟任基金经理应帅,目前在管基金总规模为48.52亿元(wind)。

应帅简历:北大光华管理学院管理学硕士,曾担任长城基金行业研究员,2007年加入南方基金,2007年5月10日至2009年2月10日,任南方宝元基金经理;2007年5月10日至2012年11月23日,任南方成份基金经理;2010年12月2日至2016年3月30日,任南方宝元基金经理;2012年11月23日至今,任南方稳健、南稳贰号基金经理;2016年3月23日至今,任南方驱动基金经理;2017年8月3日至今,任南方智造股票基金经理。

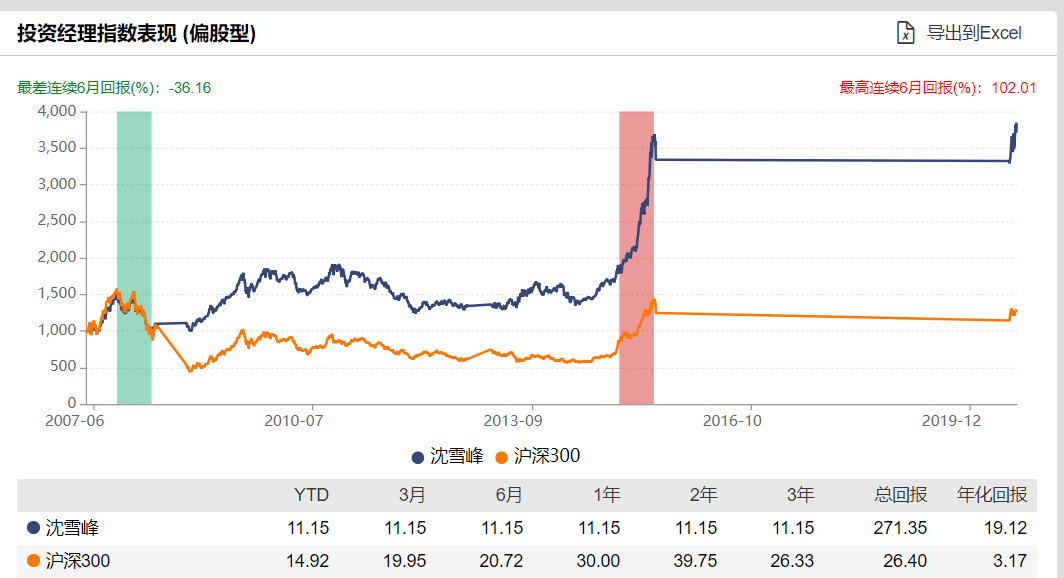

华泰柏瑞品质优选拟任基金经理沈雪峰,目前在管基金总规模为1.39亿元(wind)。

沈雪峰简历:上海财经大学经济学硕士。27年证券基金行业从业经验。曾任安徽省国际信托投资公司投资银行部、股票自营部投资经理;华安基金研究员;华富基金投研部副总监、基金经理;华安基金基金经理;华泰柏瑞基金经理、投资部总监、专户投资部总监,现任公司总经理助理兼专户投资部总监。2020年6月起任华泰柏瑞激励动力灵活配置混合型证券投资基金的基金经理。

天弘创新领航拟任基金经理陈国光,目前在管基金总规模为36.39亿元(wind)。

陈国光简历:工商管理硕士,18年证券从业经验。历任北京清华兴业投资管理有限公司投资总监、诺德基金基金经理。2015年6月加盟天弘,历任天弘周期策略混合基金经理(2015年11月至2019年12月)、天弘弘丰增强回报债券基金经理(2019年3月至2020年4月)。现任天弘互联网灵活配置基金经理、天弘新价值灵活配置基金经理、天弘弘新混合基金经理、天弘策略精选灵活配置金基金经理。

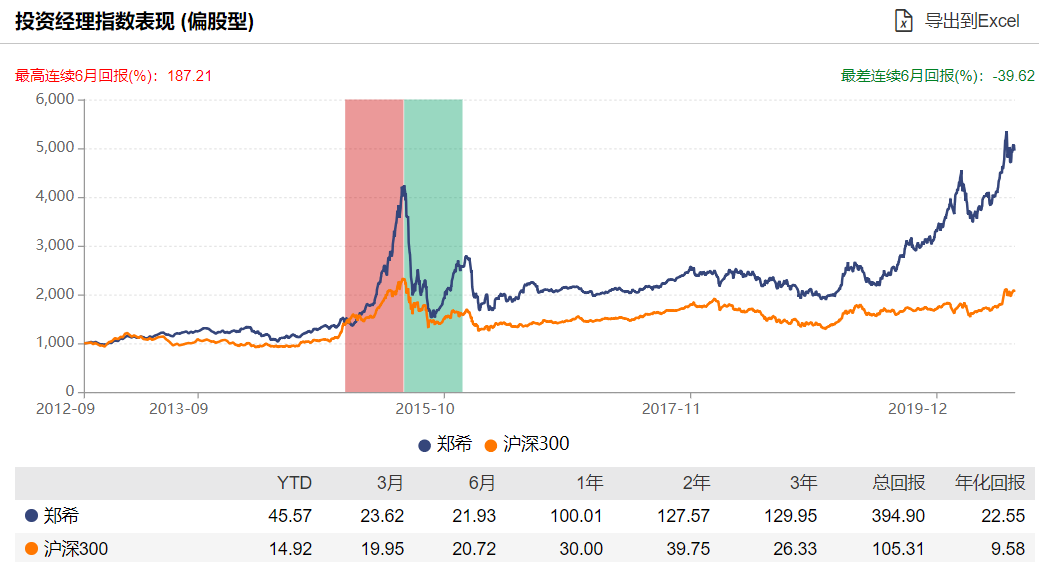

易方达信息行业精选拟任基金经理郑希,目前在管基金总规模为114.66亿元(wind)。

郑希简历:理学硕士。曾任易方达行业研究员、基金经理助理、投资经理、投资一部副总经理、科瑞证券投资基金基金经理(自2012年9月28日至2017年1月2日)、易方达科瑞灵活配置混合基金经理(自2017年1月3日至2017年12月26日)、易方达价值精选混合基金经理(自2014年1月2日至2018年12月10日)。现任易方达基金管理有限公司权益投资管理部副总经理、研究部副总经理、易方达信息产业基金经理(自2016年9月27日起任职)、易方达科创板两年定期开放基金经理(自2020年7月28日起任职)。

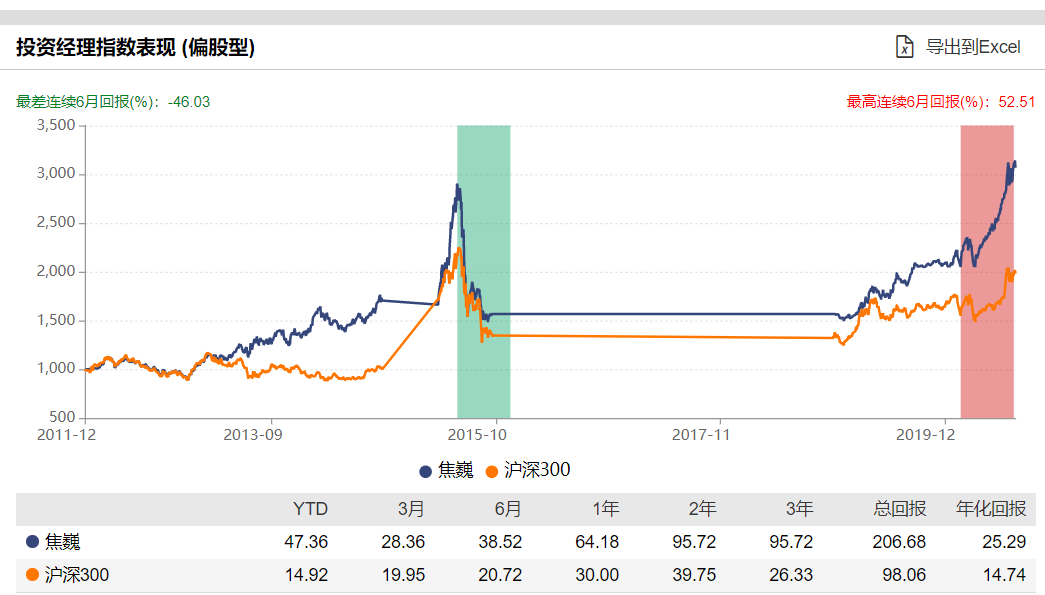

银华富利精选拟任基金经理焦巍,,目前在管基金总规模为115.59亿元(wind)。

焦巍简历:焦巍先生:经济学博士,曾就职于中国银行海南分行、湘财荷银基金、平安大华、大成基金、信达澳银、平安信托,于2018年10月加入银华基金,现任投资管理一部基金经理。自2018年11月26日至2019年12月13日担任银华泰利灵活配置基金经理,自2018年12月27日起兼任银华富裕主题混合基金经理,自2019年12月26日起兼任银华国企改革混合型发起式证券投资基金基金经理。

焦巍是一名经验丰富的“投资老兵”,拥有超过20年的证券从业经历,也历经了多轮牛市、熊市、震荡市的淬炼。他的投资理念是集中在能力圈做长期稳健的投资,与伟大企业长期共行。

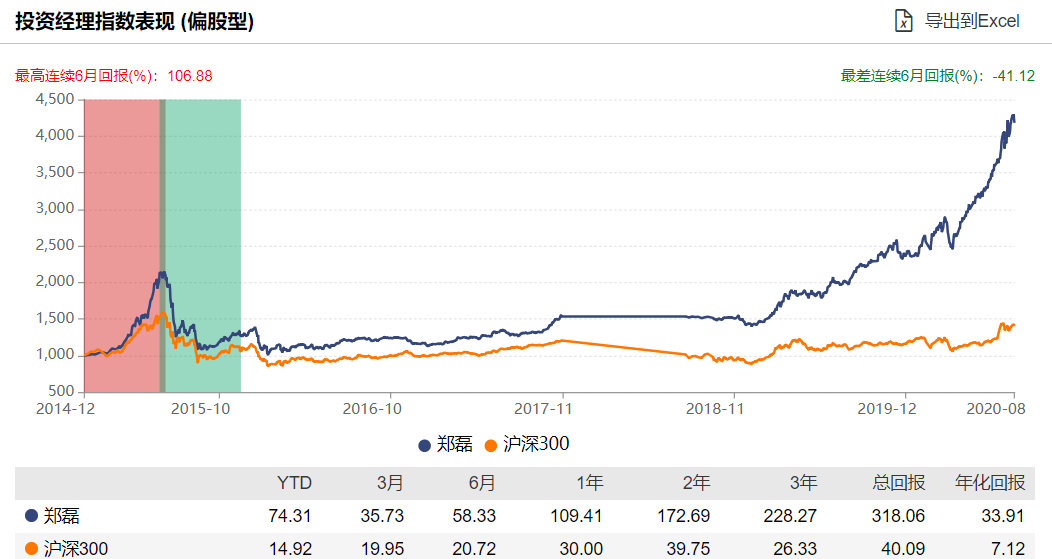

汇添富医疗积极成长一年持有拟任基金经理郑磊,目前在管基金总规模为260.58亿元(wind)。

郑磊简历:复旦大学社会医学与卫生事业管理硕士,10年证券从业经历,曾任国泰君安司研究员、中海基金医药行业分析师、2014年12月17日至2017年11月8日任中海医药混合的基金经理,2015年6月9日至2017年11月8日任中海医疗保健主题股票的基金经理。2017年11月加入汇添富基金,2018年8月8日至今任添富创新医药混合的基金经理,2019年4月9日至今任汇添富医药保健混合的基金经理,2020年3月13日至今任汇添富中盘积极成长混合的基金经理。

拥有七年复旦大学医学专业背景和十年医药行业投研经验,郑磊对于医药行业的发展趋势、生命周期、企业运行规律理解较为深入。

第四、投资者要关注新基金的持有期。

越来越多的产品采取定期开放或者持有期模式来运作,值得投资者关注,不要盲目布局。比如一只1年定期开放的新基金产品,就是每隔1年才能开放一次申购赎回。这样就从产品设计源头上,用纪律性的手段帮持有人管住“手痒”,避免追涨杀跌,同时也能让基金经理有一个相对良好的投资运作环境,投资运作更从容。但是相对来说,投资者要注意自己的资金使用周期,最好和自己资金使用相配,不要光顾着布局而忽略流动性。

投资者可以从基金全称中了解到基金是否具备持有期或者定期开放期的问题,比如说名字中有“一年持有期”意味着基金要持有一年之后才能自由申购赎回。还有“2年定开”意味着每两年开放一次。黄色字体的基金有一些此类安排。

第五、要注意新基金募集上限额度。

不少新基金也募集上限,投资者也需要关注。本周进入发行的权益基金中,其中不少一些产品设置了产品募集上限,如易方达信息行业精选、汇添富医疗积极成长一年持有的募集上限均为150亿,银华富利精选为100亿。其他天弘创新领航、华泰柏瑞品质优选、华宝研究精选、国泰上证综合ETF、南方创业板2年定开也设置了募集上限。

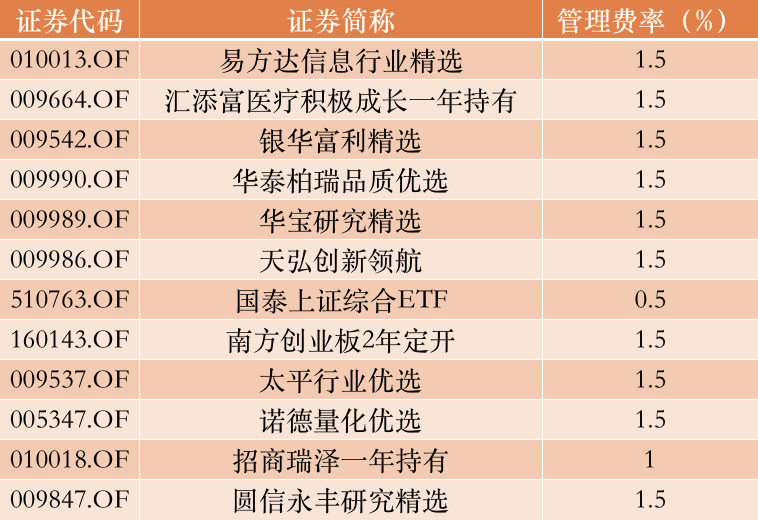

第六、要注意新基金的管理费。

管理费率是值得投资者关注的,目前来看各大偏股混合和股票型新基金的管理费率基本都在1.5%,少数偏债混合型基金、指数型基金低一些,有些一些基金采取低费率模式。

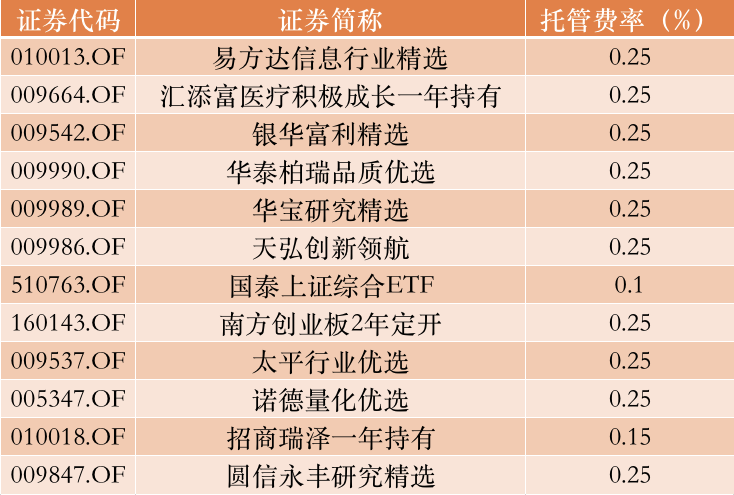

第七、要注意新基金的托管费。

托管费率也是投资者值得关注的一个角度,目前来看各大偏股混合和股票型新基金的托管费率基本都在0.25%,少数基金低一些。

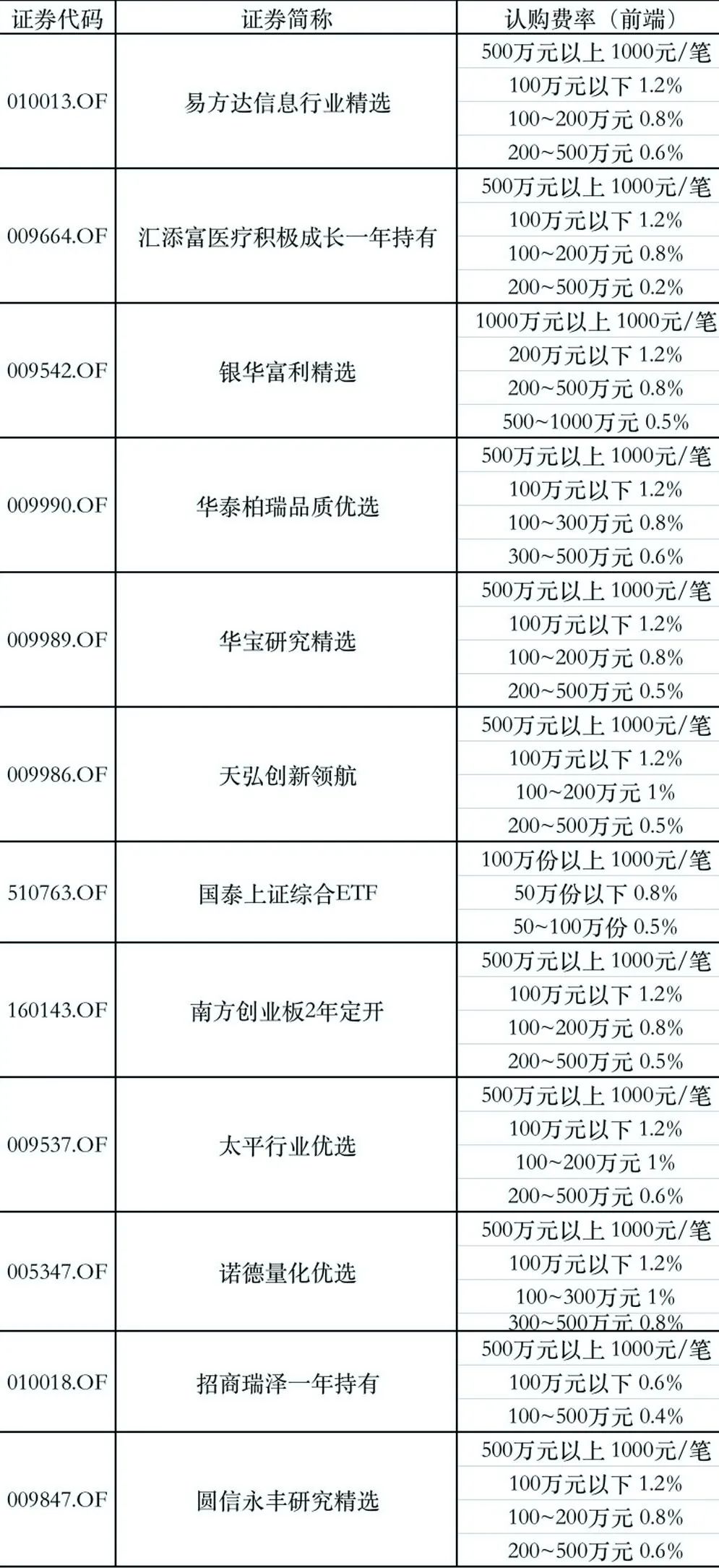

第八、要注意新基金的认购费。

新基金费率中,一个重要环节是认购费。对于普通投资者来说,认购金额在100万以下,基本是1.2%左右水平,有些渠道可能存在费率优惠,可以多渠道比较一下。

后续有更多绩优基金经理“登场”

除了本周发行基金之外,还有一大批基金在排队等发行。

比较受关注的葛兰的中欧阿尔法、季文华的兴全合丰三年持有等也将很快投入发行。投资者布局前要注意这些基金的投资方向,费率、募集上限,基金经理能力圈等。