东方财富证券即将迎来76.5亿增资,这笔资金主要来自股东东方财富刚刚完成转股的73亿可转债。

9月8日晚间,东方财富公告称,其此前发行的73亿元可转债“东财转2”已完成转股,将根据此前计划,以募集资金净额用于补充全资子公司东方财富证券资本金。

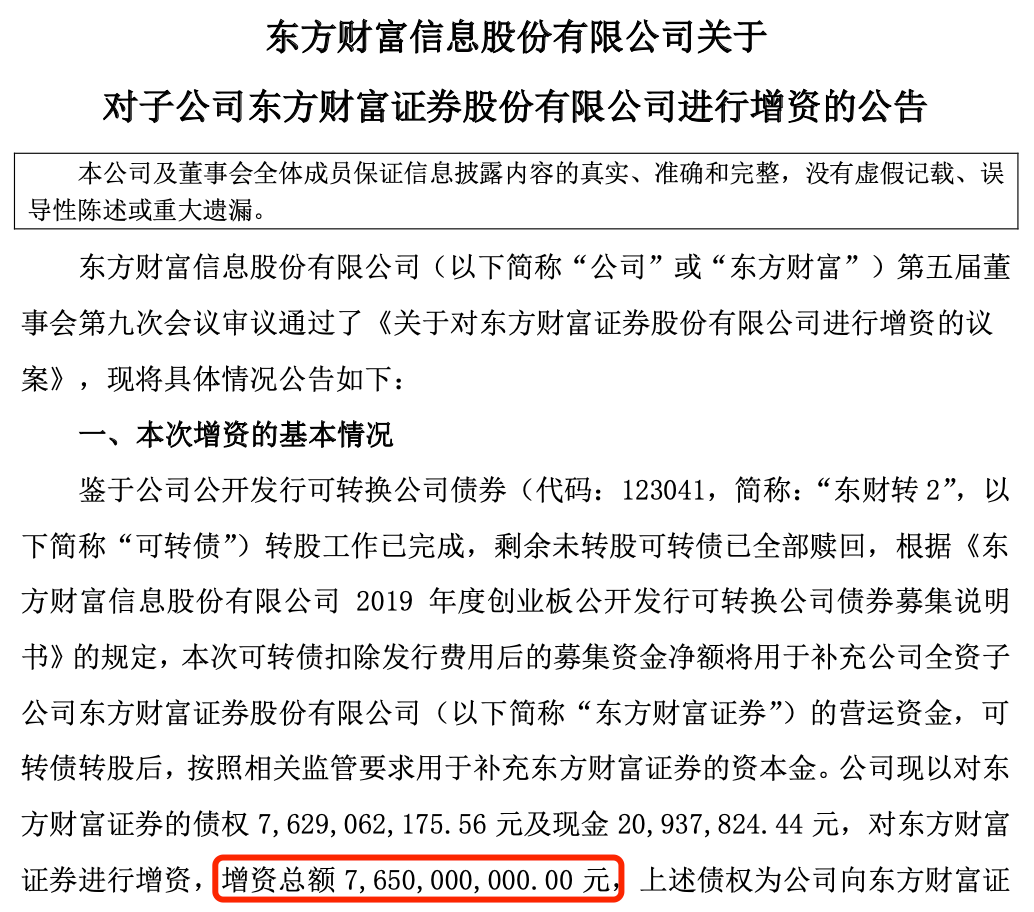

公告显示,东方财富现以对东方财富证券的债权76.29亿元及现金 2093.78万元,对东方财富证券进行增资,增资总额 76.5亿元,上述债权为东方财富提供的借款。此次增资过程中,有17亿元将作为注册资本,其余59.5亿元作为资本公积,因此增资完成后,东方财富证券注册资本将由66亿元增至83亿元。

76.5亿增资东方财富证券

经9月7日董事会审议通过,东方财富宣布,鉴于其此前发行的可转债“东财转2”目前已完成转股,剩余未转股可转债也已全部赎回,计划根据此前的募集说明,以本次可转债的募资净额,用于补充全资子公司东方财富证券的营运资金。

具体而言,东方财富计划以对东方财富证券的债权76.29亿元及现金2093.78万元,对东方财富 证券进行增资,增资总额为76.5亿元。上述债权为东方财富向东方财富证券提供的借款,其中可转债募集资金及利息总额72.29亿元。

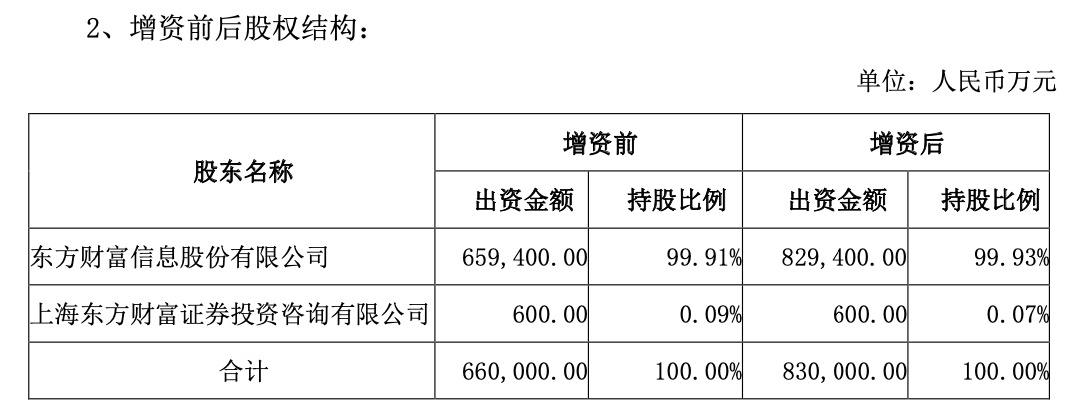

按照计划,在上述增资总额中,共有17亿元作为注册资本,59.5亿元作为资本公积。因此当增资完成后,东方财富证券的注册资本将由66亿元增至83亿元,东方财富对东方财富证券的直接持股比例也从99.91%增加至99.93%。

东方财富表示,本次增资完成后,东方财富证券资本实力将得到进一步提升,促进其证券业务的健康快速发展,增强综合竞争力。并强调,“本次增资是对全资子公司增资,不会影响公司及股东的利益”。

资金主要来自可转债发行

正如前文提到的,此次东方财富证券增资子公司的76.5亿元资金中,有72.29亿元是来自可转债募集资金及利息总额。

今年1月13日,东方财富公开发行了7300万张可转债“东财转2”,该可转债已于2月14日起在深交所上市交易。然而由于在7月17日之后的连续15个交易日内,“东财转2”收盘价格均不低于当期转股价格的130%,触发有条件赎回条款,东方财富董事会决定行使“东财转2”赎回权。

如今“东财转2”的转股工作已完成,东方财富的总股本已增加至86.13亿股,其董事会审议同意将注册资本由80.61亿元增加至86.13亿元,同时对《公司章程》相应条款进行修订。

而根据此前募集说明书的约定,本次发行可转债募集资金总额(含发行费用)为73亿元,扣除发行费用后的募集资金净额将在可转债转股后按照监管要求,用于补充东方财富证券的资本金,以扩展业务规模,优化业务结构,提高其综合竞争力。

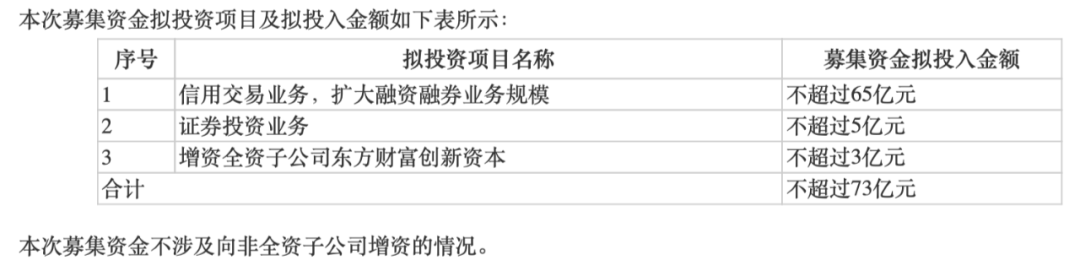

主要用途包括:

第一,以不超过65亿元,用于加快发展融资融券等信用交易业务,提升市场份额,进一步缩小与一流经纪类券商的差距;

第二,以不超过5亿元,用于扩大证券投资业务规模,增加投资范围,丰富公司收入来源;

第三,以不超过3亿元,用于对全资子公司西藏东方财富创新资本进行增资,加快另类投资业务发展。

两年两度增资东方财富证券

值得注意的是,就在2019年5月,东方财富就已经对东方财富证券进行过一轮总额为54亿元的增资,主要资金来自前次“东财转债”的发行。此前在2017年12月,东方财富完成了46.5亿元可转债的公开发行,募资净额为46.21亿元,用于补充东方财富证券的营运资金。

彼时,东方财富表示,拟对东方财富证券增资54亿元,包括“东财转债”募集资金45.91亿元及IPO全部剩余募集资金0.54亿元,不足部分以自有资金补足。其中,有12亿元作为注册资本,42亿元作为资本公积,故增资完成后,东方财富证券的注册资本将由54亿元增至66亿元。

两年两度增资,增资金额合计高达130.5亿元,东方财富对于证券业务的重视由此可见一斑。东方财富表示,“今年上半年,公司进一步加强证券板块业务发展,坚持以海量用户需求为中心,充分发挥一站式互联网服务大平台整体协同效应,同时不断完善营业网点布局,进一步提升证券业务整体服务能力和水平,为用户提供稳定高效优质服务。”

事实上,今年上半年,得益于国内证券市场股票交易额等同比大幅增加,东方财富证券股票成交额等同比大幅增加,报告期内共实现营业总收入 20.54 亿元,净利润为 11.70 亿元;截至6月底,东方财富证券未经审计合并报表总资产为 608.53 亿元,净资产为 150.13 亿元。

值得注意的是,除股东增资外,东方财富证券近期也在积极推进发债补血计划:9月3日,东方财富证券50亿元非公开发行公司债券事项获得上交所无异议函;9月5日,证监会对东方财富证券申请发行短期融资券无异议,但待偿还短期融资券余额不得超过净资本的60%;9月9日,考虑到非公开发行公司债券具有条款灵活、兼容及审批节奏相对快捷等优势,东方财富同意东方财富证券将80亿公开发行公司债转为非公开发行。