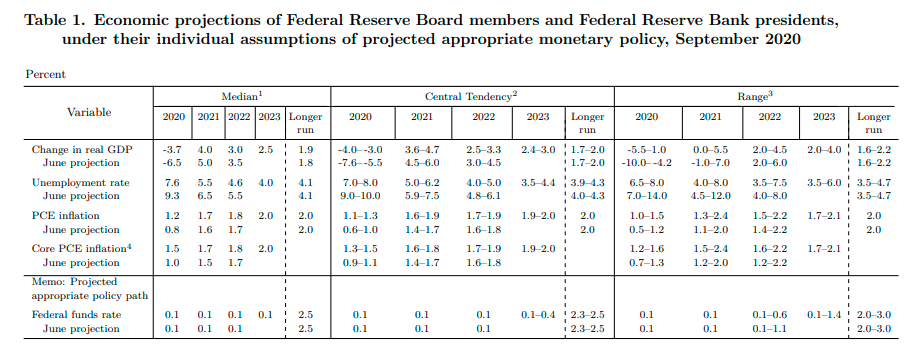

北京时间周四凌晨2点,美国总统大选前最后一次美联储公开市场委员会会议结束。一如市场预期将联邦基金利率维持在0%—0.25%不变,超额准备金率(IOER)维持在0.1%不变,将贴现利率维持在0.25%不变。美联储点阵图显示,委员们预期直到2023年末利率都将按兵不动,失业率在年底前回落至7.6%,预计年底前通胀达到1.2%,并且直到2023年才可能回到美联储设定的2%。

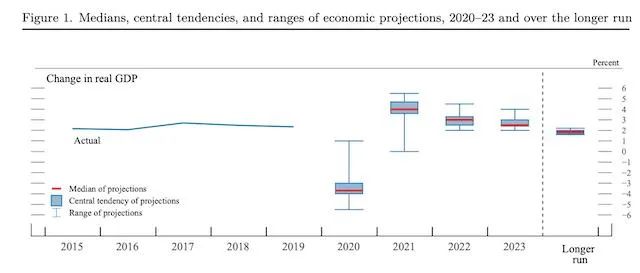

鉴于前一段时间美国经济反弹形势较为乐观,美联储调高了对2020年的经济预测——从6月份的萎缩6.5%,调高至萎缩3.7%;预计2021—2022年的经济增速分别为4%和3%。

EIA发布的最新库存报告显示,美国上周原油库存减少438.9万桶至4.96亿桶,减少0.9%。上周美国国内原油产量增加90万桶至1090万桶/日。因原油库存意外大幅下降,飓风造成的墨西哥湾区原油生产减少状况恶化,国际油价大幅收涨。

美国大选前最后一次议息会议尘埃落定。利率维持0%—0.25%的利率不变,符合市场预期。

美联储在声明表示表示,美联储委员会力求在更长时期内实现就业最大化和2%的通胀目标,预计继续维持当前的利率水平,直至劳动力市场符合充分就业评估,通胀升至2%并有望在一段时间内超过该水平。

值得注意的是,美联储点阵图显示,所有美联储官员均预计2020—2021年利率将保持不变。除2人预计2022年利率会高于当前水平以外,其他官员都预计2022年利率将保持不变。除4人以外,其他13名官员都预计2023年利率也会保持在当前水平。这是美联储首次在官方预测中公布3年期的利率预测。

此外,美联储在声明重申了新冠病毒对美国经济构成相当大的风险。声明称,经济的发展道路将在很大程度上取决于新冠病毒的传播过程。持续的公共卫生危机将在短期内继续对经济活动、就业和通货膨胀造成压力,并对中期内的经济前景构成相当大的风险。

美联储主席鲍威尔在随后进行的新闻发布会上表示,过去两个月,美国经济的复苏速度比预想的更快,但并不确定这样的状况是否会持续下去。目前,家庭支出已经恢复了之前3/4的降幅,但是整体经济活动依旧低于疫情前水平,虽然复苏快于预期,但失业率依旧高企,有数以百万计的失业人口,美国劳动力市场显然远未实现充分就业。

鲍威尔还称,允许通胀在一段时间内超过2%,受疫情影响的行业需求减弱拉低了消费者物价,通胀低于美联储的目标。

“美联储远未弹尽粮绝,仍致力于使用所有工具。” 鲍威尔称,如果出现阻碍美联储实现目标的风险,美联储准备适当调整货币政策立场,并准备按需调整资产购买。

他表示,在新冠肺炎疫苗上市之前,美国部分地区将继续处于挣扎的困境。美联储正在研究普通企业(相对于华尔街大型银行机构和大公司而言)贷款计划(MSLP)的部分问题,将对MSLP作出一些调整,设法让MSLP更加容易被普通企业所获得。鲍威尔指出,监管仍然是维持金融稳定性的主要,美联储的债券购买支持市场稳定性,并不认为QE与金融稳定性之间关系密切。

在与美联储最新政策声明同时发布的新经济预期中,美联储预期美国今年GDP增速中值将萎缩3.7%,较6月份预计的萎缩6.5%有所改善。失业率将继续下降,2020年年底失业率预期中值将达到7.6%,失业率的改善速度快于6月官员们的预测。

美联储还在经济预期里全线上调了未来两年的通胀预期,并预计到2023年核心PCE将达到2%,但均未超过2%。具体来看,对2020年年底PCE通胀预期中值为1.2%,此前6月预期为0.8%;2021年年底PCE通胀预期中值为1.7%,此前6月预期为1.6%;2020年年底核心PCE通胀预期中值为1.5%,6月预期为1.0%;2021年年底核心PCE通胀预期中值为1.7%,6月预期为1.5%。

美联储利率决议公布之后,金融市场短线波动加剧。美元指数短线下滑至92.85点,随后大幅跳升至93.18点,之后再次自高位回落。截至今日凌晨收盘,道指涨0.14%,纳指跌1.25%,标普500指数跌0.46%。

金瑞期货贵金属研究员杜飞告诉期货日报记者,近期美元指数出现阶段性反弹,但是预计反弹空间有限,疫情期间,美国居民储蓄倾向提升,作为美国经济重要驱动,消费趋弱,美国经济熄火,短期复苏信心较弱,此外美联储保持流动性释放等因素也将导致美元指数持续反弹受阻。“美元指数向上难以突破93的技术区间,预计将保持低位,持续对贵金属价格形成支撑。经历本轮调整,贵金属或将重启下一轮涨势。”在他看来,当前美国经济保持低迷,美债收益率处于低位,美联储有意提升国内通胀水平,美债实际收益率或将进一步下降至-1.5%左右,黄金价格支撑仍将延续。

黄金冲高回落

美联储议息会议之前,贵金属期货品种连日来走势维持窄幅振荡,反映金银投机情绪指标的ETF持仓量也在高位徘徊不前,市场投资者正在等待方向性信号。

美联储公布最新利率决定后,现货黄金短线一度走高至自9月2日以来最高水平1973.16美元/盎司,随后振荡走低。截至今日凌晨收盘,COMEX黄金期货收涨0.05%报1967.1美元/盎司,徘徊于两周高位附近;COMEX白银期货收跌0.47%报27.335美元/盎司。

“日前,黄金从2000美元/盎司以上回落,第一波反映的是美债利率的反弹,第二波反映的是原油等商品回落影响下的通胀预期回落。” 五矿经易期货高级分析师王俊告诉期货日报记者,未来市场关注点侧重于美国经济恢复程度以及美联储对名义利率的引导。

王俊认为,此次美联储议息会议,虽然美联储重申宽松符合市场普遍预期,但整体来看,新看点有限,对贵金属的影响也相对有限。“需要注意的是,在当前市场对宽松渴求成瘾的背景下,任何不及预期的货币政策,反而容易引发金银回调。”

“从近期美国经济的恢复程度、美联储的措施来看,美联储退出宽松的步伐有可能会早于市场的预期。美国失业率回落的速度极快,PMI等经济指标正在逐步恢复至疫情前水平,美联储资产负债表已经几周维持在当前水平不动,未再进一步明显扩表,相比于欧洲等国的经济,美国经济的韧性明显更强,而经历短线超跌之后的美元,也有反弹的需要。”王俊说。

伦铜反弹,伦锌伦锡四连阳,国内铁矿石期货盘中跌超5%

伦敦基础金属期货周三除伦铅外均上涨。伦铜、伦铝、伦镍抹平周二部分跌幅,伦铅连跌两日。伦锌和伦锡连涨四日,分别均一周多和将近两周新高。

LME期铜收涨16美元,报6777美元/吨;LME期铝收涨6美元,报1796美元/吨;LME期镍收涨28美元,报15226美元/吨;LME期铅收跌14美元,报1894美元/吨,为最近三个交易日收盘最低水平;LME期锌收涨32美元,报2528美元/吨,创9月4日以来收盘新高;LME期锡收涨66美元,报18275美元/吨,连续第三日创9月7日以来收盘新高。

值得注意的是,国内铁矿石期货本周三日盘、夜盘均出现大幅大跌。其中日盘跌幅超过5%,夜盘跌幅收窄,最终收跌3.2%。

宝城期货分析认为,强劲需求和品种结构性利好是前期矿价强势的主要逻辑,但在高矿价下钢厂利润显著回落,且高炉产能利用率处于高位,加之季节性限产将至,铁矿石需求端利好效应趋弱,而铁矿石供应维持高位,基本面逐步转弱,未来矿价走势易跟随成材振荡下行。

黑色金属核心问题在于终端需求的强预期能否兑现。现阶段,螺纹钢呈现出高供应、高库存格局,供应压力持续存在,而前期基于基建利好对终端需求重回高位预期很强,但旺季到来后终端需求虽逐步回升,但增幅明显不及预期,螺纹钢最新周度表观需求同比仅增长3.76%,需求端强预期迟迟未见兑现。相反,当前高库存,只有周度表观需求同比增15%以上,方能在冬储之前降至去年同期水平,一旦需求不及预期,库存去化压力会凸显。成材端强预期与弱现实存有差距,在外围风险驱动下价格承压走弱。

EIA原油库存降幅超预期,国际油价大涨近5%

9月17日晚间,EIA公布最新周度库存数据。数据显示,截至9月11日当周,EIA除却战略储备的商业原油库存减少438.9万桶至4.96亿桶,减少0.9%,跌至4月以来最低水平,预期增加127万桶。美国原油出口减少34.9万桶/日至259.5万桶/日,是连续3周录得下滑,从墨西哥进口的原油下降59%至36.7万桶/日,为自去年10月18日当周以来的最低水平,而美国国内原油产量增加90万桶至1090万桶/日。

事实上,在此前美国API原油库存周度数据意外减少的情况下,国际油价已集体走高,昨日白天交易时段,国内期市收盘涨跌分化,能化板块品种涨幅居前,其中,SC原油收涨3.68%,报270.6元/桶;燃油、低硫燃料油、LPG涨逾1%。

EIA数据公布后,内外盘原油依旧表现强劲,Brent原油期货一度突破42美元/桶关口,WTI逼近40美元/桶。截至今日凌晨收盘,WTI原油收涨5.31%;Brent原油收涨3.90%。

“INE原油期货表现强势受几个因素影响,一是上周五INE原油主力合约完成了移仓换月,短期因此引发的抛压告一段落;二是上海国际能源交易中心原油仓单上周减少了244万桶。此外,亚洲浮库下降了超过1000万桶,在一定程度上缓解了供应端对盘面的压力。”海通期货分析师杨安告诉期货日报记者,从外盘情况来看,经过了前期油价的高位回落之后,大部分利空因素得以消化,市场酝酿了反弹需求,在美国库存报告好转以及飓风影响墨西哥生产等因素提振下,外盘原油也出现了较大幅度上涨,这进一步激发了市场做多热情。

据英国路透社9月16日消息,美国政府监管机构表示,飓风“萨莉”导致墨西哥湾近27%的石油生产关闭。市场消息称,能源咨询公司Rystad表示,美国墨西哥湾的石油生产商正在因飓风“萨莉”关闭生产并撤离人员,多达100万桶/日的产能可能会关闭。美国国家飓风中心则表示,“萨莉”飓风中心正在向阿拉巴马州和佛罗里达州边境缓慢移动,灾难性的、危及生命的洪水正在墨西哥湾中北部沿岸部分地区肆虐,热带风暴“泰迪”预计将在本周末加强,并在大西洋中部和西部向西北移动。

“得益于原油期货的走强,能化板块整体跟随走出反弹行情,这一节奏短期内有望得以延续。”展望后市,杨安认为,除EIA周度数据、美联储发布新的利率决定以外,周四举行的OPEC+9月JMMC会议的结果需要关注。

据了解,国际能源署(IEA)在其月度报告中表示,OPEC将月度石油产量提高了83万桶/日,沙特和阿联酋引领涨幅。OPEC8月产量为2,451万桶/日。沙特供应量增加50万桶/日,至894万桶/日,仍低于8月OPEC+的配额;阿联酋的产量增加了24万桶/日,达到311万桶/日,比目标高52万桶/日,总体而言,OPEC国家8月配额的遵守率为95%。

“市场目前对OPEC能达成超预期的减产声明表示怀疑,供应端的松动迫切需要OPEC+统一阵线,不能放松供应端的减产措施。”杨安说。