在经历了三次延期后,湘财股份(公司名称已改为湘财股份有限公司,股票名称暂未改)终于在9月23日晚间,回复了上交所问询函!

8月15日,拥有湘财证券99.7%股权的湘财股份宣布,计划以26.74亿元的现金,从新湖集团手上收购大智慧15%的股权,每股交易价格为8.97元,随后上交所发出了相关的《审核意见函》。

9月23日晚间,湘财股份对问询函中提出的交易背景和目的、交易定价、标的公司情况、支付安排、会计处理等五大问题进行了一一回复。

其中,对于大智慧业绩的连续下滑,湘财股份称主要受非经常性损益影响所致,前两年出售香港子公司的投资收益增加了净利润,实际上经营业绩稳步向好。

对于市场关注的收购所需的26.74亿元资金问题,湘财股份称将利用自有资金约5亿元左右、股票质押贷款约13亿元、其余通过上市公司股权融资和债权融资等方式筹集。值得注意的是,借款13亿元,一年利息将超过1亿元,对于湘财目前4亿左右的净利润而言压力也不小。

在回复问询函的同时,湘财股份还发布了《关联交易预案(修订稿)》。

由于本次收购属于现金收购、不涉及发行股份,不构成上市公司控制权变更,从流程上不需要证监会进行审核,而是由上交所进行合规性确认,这也意味着如果得到上交所的确认同意,新湖集团将又一次成功完成“左手倒右手”。

目前,新湖集团质押了持有的大智慧股份97%的股份,代偿还余额7.32亿元,新湖集团表示具备偿还能力。而在完成“倒手”交易后,新湖将拿到26.74亿元的现金,大大缓解资金压力。

谋求大智慧,合力打造新一代互联网证券平台

实际上大智慧与湘财早有渊源,2015年两家公司就筹划合并,不过最终重组失败,但业务合作一直未间断。

在回复上交所的问询函中,湘财股份称,2014年、2015年是双方的重点合作阶段,湘财证券(湘财股份持有湘财证券99.7%股权)向大智慧采购软件合计1698万元和8648万元。最近三年,继续合作但金额不及此前。

此次交易完成后,湘财股份将持有大智慧15%的股份,成为大智慧第二大股东。湘财股份称,随着金融科技的高速发展,大数据运营、智能化决策和区块链可信协同将成为证券行业的新模式,湘财将与大智慧共同创新,合力打造新一代互联网证券平台。

近日,湘财证券与大智慧签署了《深化合作备忘录》,进行金融科技业务、经纪业务、财富管理业务等协同和合作计划。

对于收购大智慧的少数股权的必要性和合理性,湘财股份分别从业务发展战略、行业竞争要求、打造新一代互联网证券平台、做大证券业务规模等方面阐述。

就交易对价来看,本次交易价格拟定为8.97元/股。本次交易定价的过程为:按照上交所关于协议转让的规定,股份转让价格不低于交易双方《股份转让协议》签署日大智慧股票大宗交易价格范围的下限,最终定价为8.97元/股。

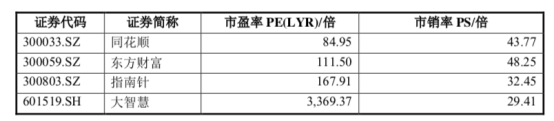

不过,就估值来看,由于大智慧净利润水平低,导致市盈率高于同行业可比公司。从市销率看,大智慧低于同行业可比公司同花顺、东方财富的市销率,与指南针相近。

大智慧业绩连续下滑,湘财股份称因非经常性损益影响

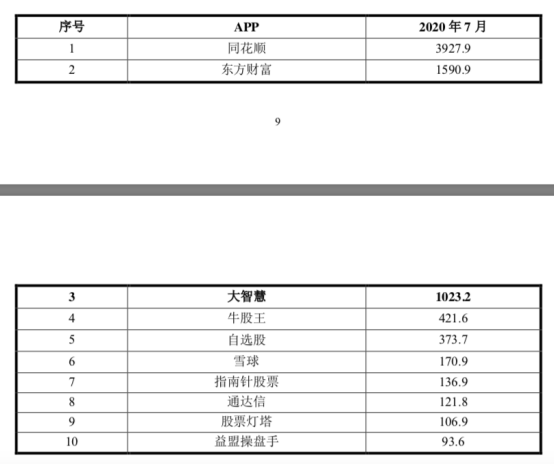

根据易观千帆数据显示,仅从提供证券服务的第三方应用来看,同花顺、东方财富、大智慧以千万级别月活用户数的绝对优势排在行业前三,远远领先其他第三方应用平台。

不过,大智慧近年来的业绩却不断下滑,2018年、2019年和2020年第一季度大智慧分别实现归母净利润1.08亿元、0.06亿元、-0.39亿元。

湘财股份指出,出现上述情形主要是受大智慧非经常性损益影响所致。

2017年,大智慧将持有的全资子公司大智慧(香港)51%股权转让给恒生电子,通过该次交易,产生股权处置投资收益50487.49万元;

2018年,将大智慧(香港)投资控股有限公司41.75%股权转让给恒生电子,产生股权处置投资收益约15040.80万元。上述投资收益是大智慧2017年、2018年归属于母公司股东净利润的主要来源。

值得注意的是,2016年7月26日,因信息披露违规,大智慧被证监会处罚。此后,持续有投资者向法院提起诉讼,要求大智慧及相关责任方对证券虚假陈述责任进行赔偿。大智慧计提了预计负债,确认了相关费用,2017年、2018年、2019年确认的费用分别为2728.90万元、4877.20万元、7868.60万元。

湘财股份回复称,实际上,大智慧金融信息服务业2017年、2018年、2019年分别实现营业收入5.99亿元、5.77亿元、6.71亿元,实现稳步提升。

从扣除非经常性损益后归母净利润指标看,2017年、2018年、2019年分别为-10809.85万元、-604.61万元、5279.22万元,反映大智慧日常经营业绩逐年上升,经营情况稳步趋好。今年上半年业绩亏损,主要是受疫情和业务模式调整影响,业绩有所下降。

支付交易对价需借款13亿元,一年利息过亿压力不小

令市场担心的是,目前新湖集团持有大智慧的股权几乎全部处于质押状态,新湖集团质押所持有的大智慧股份3亿股,占其所持有大智慧股份比例的97.31%、占大智慧总股本的15.11%,质押借款尚未偿还余额为7.32亿元。

在回复中,湘财股份称,新湖集团拟通过自有资金及本次交易项下湘财股份支付的部分交易对价,偿还上述融资借款并相应解除标的股份的质押登记状态;新湖集团将在本次交易标的资产过户前,解除质押。截至一季度末,新湖集团母公司口径货币资金余额11.77亿元,资产负债率49.66%,具备偿还大智慧股权质押融资余额7.32亿元的资金实力。

那么,湘财股份有支付26.74亿元的现金的能力吗?

截至2020年6月30日,湘财股份未经审计的合并口径资产总额318.85亿元,其中货币资金余额121.85亿元,负债总额223.54亿元,归属于母公司所有者权益94.75亿元,资产负债率为70.11%。上市公司资产状况良好,主要资产均未被抵质押或抵押。

此外,6月2日,证监会核准了湘财股份非公开募集10亿元资金,7月24资金全部到账,具备,不过该笔资金不会用于支付本次交易对价,全部向湘财证券增资。

湘财股份称,为满足本次交易所需资金,将利用自有资金约5亿元左右、股票质押贷款约13亿元、其余通过上市公司股权融资和债权融资等方式筹集。

值得注意的是,湘财股份表示,该笔交易完成将新增贷款13亿元,假定按照贷款利率8%测算,公司一年新增的利息费用金额为1.04亿元,减少归属于母公司的净利润1.04亿元。

2017年-2019年,湘财证券的净利润分别为4.3亿元、0.72亿元、3.89亿元,显然这1亿元的利息成本,对湘财的业绩有一定的影响。