如果说2015年是中国药物创新的元年,刚刚过去的2020年,则是中国制药业创新成就最大的一年。

2020年,727件国产1类创新药临床申请获批准,较2019年增长114%;15个国产1类创新药获批上市,较2019年的9个增长67%。不过,与欧美等先进国家的差距仍在,急功近利的问题尚存,同质竞争的风险也已显现。从创新布局来看,快速跟进依然是大多数制药企业的主要做法,真正具有创新性且处于全球领先的产品占比还较少。

中国制药业交出历史上最靓丽的创新成绩单

证券时报创新医药部新药数据库显示,2020年药审中心受理国产1类创新药注册申请828件,其中受理临床申请781件,上市申请43件,与2019年相比,受理临床申请和上市申请数量分别增长了55%和72%。按药品类型统计,化学药574个,生物制品254个。

审评通过方面,2020年药审中心审评通过批准国产1类创新药临床申请727件,较2019年的340件增长114%。2020年国家药品监督管理局共批准15个国产1类创新药上市,较2019年的9个增长67%。

2020年8月4日,证券时报正式发布“人民金融·创新药指数”。截至12月31日,“人民金融·创新药指数”追踪的创新药升至701个,较7月1日基准日增加了179个成分样本,指数累计上涨32.55%。

在“人民金融·创新药指数”的成分样本中,目前有70%的品种进入了临床试验阶段,其中8个获批上市,32个处于上市申请阶段,21个处于三期临床或关键临床阶段,这些品种有望在未来数年内惠及患者。其中,泽璟制药的多纳非尼被称为2020年全球具有进程碑意义的临床研究,目前一线治疗晚期肝细胞癌III期研究达到了预设的主要终点,有望在2021下半年获批上市。

过去我国是单纯的新药引进国,而2020年一批中国本土公司自主研发的项目成功实现对外授权,既有获批上市的新药、临床阶段项目,也有一些临床前项目、创新前沿专利技术。如2020年6月9日,信达生物宣布与罗氏集团达成研发战略合作,涵盖多个肿瘤细胞治疗和双特异性抗体。2020年8月18日,又与礼来制药达成扩大免疫肿瘤药物抗PD-1单克隆抗体达伯舒®的战略合作,新的合作将拓展至全球市场。

2020年,对外授权的新药或在研项目交易总额在1亿元美金以上的中国药企就超过18家。如果说2006年石药集团向美国转让恩必普软胶囊专利使用权还是个例,如今中国药企对外授权已是多点开花,并呈现出多样性。

展望2021年,我国创新药审评审批有望取得更大的成就。在“人民金融·创新药指数”处于上市申请阶段的成分样本中,预计有19个有望在2021年获批上市。其中,艾力斯的甲磺酸伏美替尼、智飞生物的母牛分枝杆菌疫苗(结核感染人群用)等进展较快,有望在2021年1季度获批上市。

上市药企和一批创新药研发企业成为创新主力

上市药企是我国新药创制的主力军,“人民金融·创新药指数”的701个成分样本,来自于91家上市药企(包括在国内、香港和美国上市的公司)和249家非上市药企的创新药。其中,91家上市药企贡献了357个,占比51%。以上市地点分,91家上市药企有61家是A股上市公司,20家是港股上市公司,7家是美股上市公司,3家是A+H股上市公司。

另一方面,非上市药企也展现出蓬勃的创新力,249家非上市药企拥有在研创新药,表明我国仍有大量创新性生物医药公司具有上市潜力。此前,不少小型生物技术药企定位于创新药,但受制于没有利润,故而未上市。近年的IPO改革为这类企业“敞开”了大门,2020年艾力斯、药明巨诺、德琪医药等多家未盈利的创新型药企成功登陆资本市场。

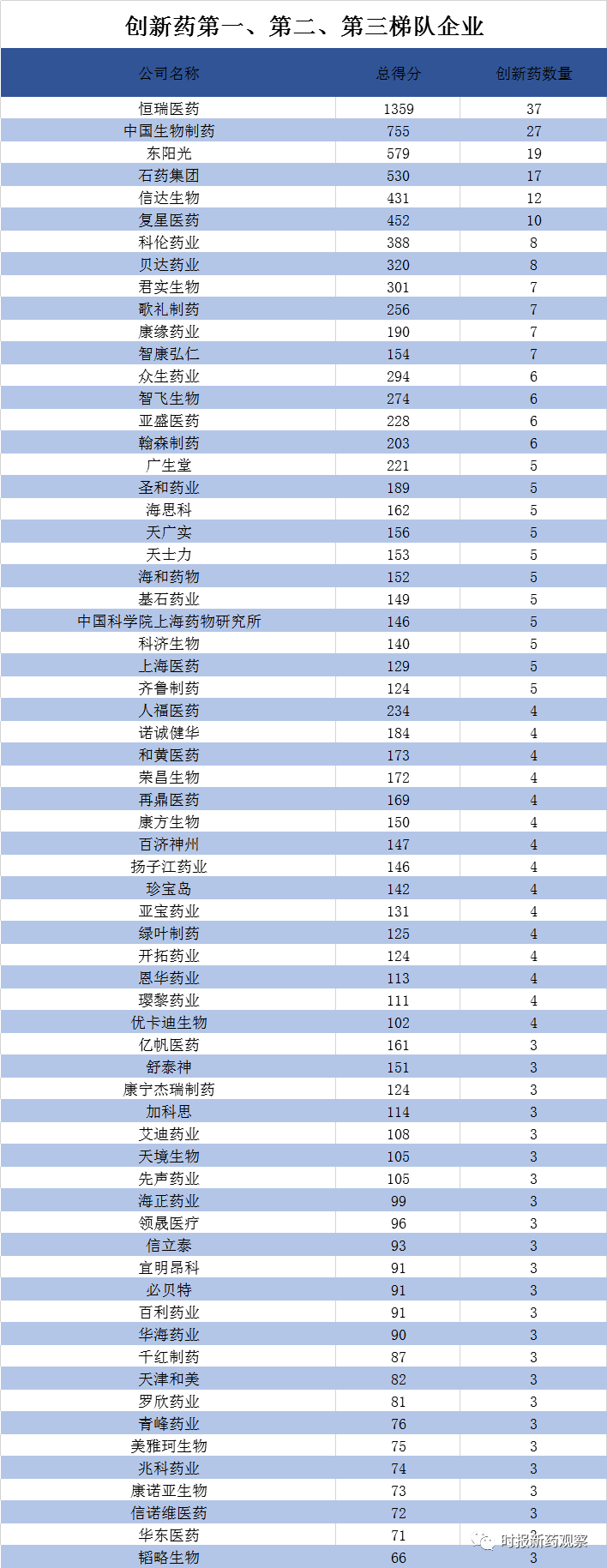

我国创新药研发呈现出马太效应,头部企业往往拥有多个或一批创新药品种。以数量计,创新药第一梯队有6家企业,分别是恒瑞医药、中国生物制药、东阳光、石药集团、信达生物和复星医药,这些企业均有10个以上创新药。

恒瑞医药表现最为突出,有37个创新药被纳入指数。从布局来看,抗肿瘤药是其布局核心,37个创新药中有半数是抗肿瘤药物。恒瑞医药坚定地执行快速跟进策略,紧随国际前沿热门靶点,且进度保持居于前列,其EZH2、CD47、c-Met、PD-L1/TGFβ等靶点药物国内最早进入临床。

其次是中国生物制药,有27个创新药被纳入指数,创新药得分为755,公司处于向创新药转型的关键时期,近5年累计研发费用近90亿元,5年复合增长率达23%。东阳光、石药集团、信达生物、复星医药也是公认的创新药龙头,创新药得分均超400分。

中国生物制药、东阳光、复星医药布局以化药为主,生物药布局较少,中国生物制药和复星医药过半创新药均属于抗肿瘤领域,也布局抗感染和消化系统药物;东阳光的创新药布局较分散,以抗感染药物和呼吸系统药物为主。

近年来,石药集团在研发上聚焦抗肿瘤领域,在其17个创新药中有11个属于抗肿瘤药,石药集团化药、生物药布局趋于全面,且生物药赛道布局超前,在其4个生物药中,既有全新靶点的单抗药物,又有热门的双抗和抗体偶联药物。信达生物是我国生物医药近年来发展的代表性生物技术公司,已有6款双抗获批开展临床试验,是国内双抗布局最广的企业。在信达生物的双抗品种中,同时靶向PD-1/PD-L1的IBI318进展最快,于2020年10月中旬登记启动了2期临床。

第二梯队包括科伦药业、贝达药业、康缘药业、君实生物等21家企业(含科研院所和大学),均有5个以上创新药,其中君实生物、亚盛医药、翰森制药、基石药业等是资本市场的新面孔,第二梯队多为研发布局以肿瘤靶向药物为主的生物科技企业。

第三梯队包括珍宝岛、天境生物、先声药业、璎黎药业等39家企业(含科研院所和大学),均有3个以上创新药。第三梯队中也不乏有重磅品种的企业,如2020年天境生物签署了其CD47单抗两项重磅合作,涉及金额超百亿元,创下中国生物制药企业向海外授权交易的新纪录。先声药业1类新药依达拉奉右莰醇注射用浓溶液2020年7月底获批上市,是近5年来全球唯一获批的脑卒中新药,该药在获批5个月后即进入医保,有望实现研发成果的快速变现。

第一、第二和第三梯队企业分别拥有122个、123个和129个创新药,合计占到创新药总数的53%。

从地区分布来看,第一、第二和第三梯队66家创新药企业集中分布在江苏和上海,两地分别有17家和14家企业,合计占到总数的近一半;其次是浙江和广东,均有7家创新药企业,其余企业主要分布在北京(5家)、四川(3家)、天津(2家)等省市。

资本市场、医保和药审制度改革形成了强大推动力

创新药研发周期长、投入大,国际上,一个创新药的研发周期在10年以上、投入在20亿元以上,没有强大的制度支撑,换不来如今我国药物创新的成就。

2020年,A股和港股生物制药IPO企业合计达到51家,较2019年大幅增长122%。资本市场改革一定程度上解决了创新药研发周期长、投入大的问题。

2018年的港交所改革、2019年的科创板落地,以及2020年创业板注册制的实施,向进入临床二期、尚未盈利的创新药企业“敞开”了大门,不仅解决了部分创新药企业的研发资金问题,也给创新药创业者带来了强劲的激励,给投资机构提供了高效的退出渠道,从而从更大层面上激励科学家和企业对创新药的投入。2020年全球生物医药领域融资事件中,晶泰科技、联拓生物、云顶新耀3家创新药企融资额均在3亿美元以上。

目前,在“人民金融·创新药指数”的创新药企业中,天广实、凯因科技、倍特药业、一力制药四家药企正在冲击IPO,2021年有望登陆A股市场。上海证券交易所科创板最新公示,凯因科技的上市申请已于近日注册生效。这意味着该公司有望于近期正式在科创板上市。根据招股说明书,凯因科技本次公开发行拟募资约10.92亿元,募集资金计划将主要用于新药研发。

2015年以来,国家药监局持续改革药品审评审批制度,完善药品研发、注册、生产监管,加快新药上市速度。2020年,新修订的《药品管理法》正式实施,国家药监局出台《药品生产监督管理办法》、《药品注册管理办法》《疫苗生产流通管理规定(征求意见稿)》等,完善上市许可持有人(MAH)主体责任及相关制度,最近又在上海、深圳等地设立了审评分中心,鼓励创新的氛围逐渐形成,大量符合条件的药物可通过突破性治疗药物、附条件批准、优先审评审批、特别审批四个加快通道获批上市。

国家医保局在2018年组建后整合了医保政策、基金管理、药品价格管理、招标采购等各项职能后,积极探索仿制药药品带量采购、国家药品价格谈判和医保目录调整,在约束仿制药盈利空间的同时,为创新药使用腾出了空间,推动药企加大创新药的研发投入。而新修改的《专利法》新增了关于药品专利最长5年补偿期的规定,也给新药研发带来重大利好。

此外,近年,除了国家层面外,江苏、上海、广东、北京等地纷纷出台政策支持苏州、张江、大兴等医药创新园,培育出了一批优秀的创新药企业。

在制度的感召下,越来越多的海外创新药人才归国,为创新药行业带来强大的技术支持。在政策、人才和资本的推动下,未来几年国产创新药有望迎来黄金发展期。

我国药物创新短板仍较为明显

2020年,FDA共批准53款新药(截至2020/12/25),其中包括39个新分子实体和14个新生物制品,远超我国批准的数量。从创新程度看,2020年FDA批准的新药中,有9款属于First-in-class药物(全球首创靶点或机制的创新药),而2020年我国获批上市的创新药多为快速跟进品种,表明我国药物创新要赶上欧美的步伐还有很长的一段路要走。

2020年底,火爆的PD-1市场迎来“寒冬”,在医保谈判中,三大国产PD-1单抗全部进入医保目录,但价格降幅空前。而据中信证券研报,近3年来,每季度申请PD-1的临床试验数量稳步增长,截至2020年三季度,共有314项进行中的PD-1/PD-L1临床试验,其中国内药企申办的占其中的209项。面对PD-1的定价,很难想象后来者还有多少利润可言。

PD-1药物扎堆是国内新药研发同质化的一个缩影。从创新布局来看,我国有超过一半在研创新药的适应症集中在抗肿瘤,绝大部分的创新都是针对国际热门靶点进行的快速跟随,且基于同一靶点的研发同质化程度高;另外,针对新靶点设计的完全创新的新药数量也较少,这是我国创新药研发暴露出的短板。

创新药研发同质化带来的是被市场淘汰的风险将增加,最终可能挫伤研发的积极性,造成资本和人力的浪费。因此,国内做创新药研发的企业应对此保持警醒,选择具有中国特色的赛道进行差异化创新,如孤儿药、罕见病药等或更有前途。另外,药物创新要站在技术前沿,避免技术迭代加快带来的挤出效应。在创新药逐步向差异化、国际化发展之时,创新药行业也会迎来高质量的发展,最终开发真正的全球首创新药。

近日,《医药魔方》刊发了一篇《中国first in class新药研发,还缺什么?》的文章。文章说,国内在研品种中也不乏全新靶点或机制的药物,但绝大多数并未进入临床,或是进入临床不久后即停滞不前,问题的核心是转化研究不足。

创新药研发通常可以划分为三块:基础科研、转化研究和临床研究,基础研究和临床研究之间往往上存在较大的间隔,而桥接两者的,是转化研究。基础科研方面,近十余年中国已取得长足进步;临床研究方面,中国临床研究有诸多明显优势;相较而言,中国的转化研究明显偏弱,这背后的原因包括基础和临床的长年割裂、行业观念和认可度的不足、领导者和执行团队的欠缺等诸多历史因素,虽然近年来也开始有所改善,但仍然距离国际领先水平有较大差距。

近几年,IPO制度的改革为众多创新药企业提供了上市机遇,医药企业成为了IPO的主力军。但另一方面,创新药企业“破发潮”也悄然来临,已有相当大一批未盈利生物医药公司股价已跌破发行价,或者逼近发行价。截至2020年底,在2020年上市的未盈利的创新药企业中,百奥泰、和铂医药、德琪医药、嘉和生物、开拓药业等跌破发行价,若是将时间线放的更长,则还有迈博药业、基石药业、东曜药业、中国抗体、复宏汉霖等股价也已位于发行价下方。

究其原因,或是资本市场从初期的对创新药一味地追棒进入了冷静期。经过时间的沉淀,最终研发管线优异和商业化能力强的创新药才会被市场认同。从这个角度来看,创新药企只有搞真正的创新药研发、走差异化道路才会胜出。