“富贵鸟”债券爆雷风波未了,“踩雷”的基金公司伤痕累累。

近日,中国裁判文书网陆续披露了中信建投基金管理有限公司(以下简称中信建投基金)等三家公司与毕马威就“14富贵鸟”债券证券虚假陈述责任纠纷案件的民事裁定书。毕马威提出的管辖权异议最终均未获得法院支持。

这也意味着,距离案件正式开庭审理的时间,或已越来越近。

其中,仅中信建投基金一家,针对“14富贵鸟”债券,就向审计机构毕马威索赔3600万。

而在更此前,国元证券还就“16富贵01”向毕马威索赔7700万元。

中信建投基金向毕马威索赔3600万

裁判文书显示,中信建投基金向一审法院起诉称,2015年4月22日,富贵鸟股份有限公司(以下简称发行人)于上交所发行“富贵鸟股份有限公司2014年公司债券”(债券简称:14富贵鸟),并于2015年6月2日起在上交所挂牌交易。

涉案债券的募集说明书以及2015年年度报告(含审计报告)中对于发行人的财务状况都进行了相关披露,其中账面权利未受限制的货币资金、银行理财产品及定存合计的2012年至2015年年末期间主业经营产生的净现金流量分别是4.2204亿元,0.317854亿元,7.5647亿元以及1.8366亿元。

中信建投基金表示,前述公开披露的发行人财务数据都是经毕马威华振会计师事务所(特殊普通合伙)(以下简称“毕马威”)审计后发布的。

此后,中信建投基金通过所管理的资管计划,从2016年2月至2016年8月期间,累计购买了33.9万张涉案债券。

发行债券的富贵鸟公司宣告破产后,中信建投基金所确认债权金额合计3678.77万元,清偿率不超过2%,几乎"血本无归"。

中信建投认为,毕马威事务所作为涉案债券及发行人的审计机构,对于其制作、出具的相关信息披露文件中存在的虚假记载、误导性陈述或者重大遗漏,足以影响投资人对发行人偿债能力判断的,应当对投资者的损失承担赔偿责任,索赔3612.20万元。

在一审中,毕马威答辩提出管辖权异议,认为本案侵权行为实施地及侵权结果发生地均位于上海市,应由上海市具有管辖权的法院进行审理。

一审法院经审查认为,因毕马威事务所主要经营场所位于北京市东城区,北京市第二中级人民法院审理本案符合上述法律规定。裁定驳回了毕马威提出的管辖权异议。

毕马威不服,提出上诉,直至此次又被北京市高级人民法院在2020年12月裁定驳回。

与中信建投基金类似情况的还有合晟资管和金元顺安基金,根据中国裁判文书网披露的文件,毕马威提出的管辖权异议也都被驳回。其中,合晟资管向毕马威索赔258.07万元。

另据《中国经营报》报道,1月8日,合晟资管收到的来自北京二中院的民事传票显示,1月27日14时,将在北京互联网法院电子诉讼平台在线审理合晟资产作为原告的证券虚假陈述责任纠纷案。

一代“鞋王”走向末路

无论是踩雷的基金公司,还是卷入其中的审计机构毕马威,都绕不开曾经的“鞋王”富贵鸟。

公开资料显示,富贵鸟成立于1995年,位于福建石狮,1995年开始生产男装、皮鞋,1997年将生产线扩张至女鞋。业务涉及鞋业、服装、皮件等行业,并以贴牌加工或设计代工为COVANI、CONNI等诸多国外鞋类品牌提供供给。

1998年-2012年期间,富贵鸟获得了“首届中国鞋王”“中国真皮鞋王”“中国驰名商标”等众多奖项。

2012年,公司一度跻身全国第三大品牌商务休闲鞋产品制造商、第六大品牌鞋产品制造商。

2013年末,富贵鸟登陆香港联交所主板。成为证监会当年取消“456”(4亿净资产、5000万美元融资额、6000万元人民币净利润)境外上市门槛后,首家“南飞”的国内知名民企品牌。

但上市后,富贵鸟渐显疲态,营收和净利开始持续下滑。2014年--2016年,富贵鸟的净利分别为4.5亿元、3.9亿元和1.6亿元。2017年上半年,富贵鸟净利转亏至1088万元,同比下降107.7%。

富贵鸟常务副总经理吴海民表示,2014年,公司销售情况已经从大幅增长转入微增,可惜管理层并没有认真应对市场变化,反而放缓了研发进度。

2017年6月,富贵鸟联合创始人林国强意外去世。当年底,林国强的子女为“躲避”高额负债,当庭宣布放弃继承父亲所有财产,轰动一时。

2018年上半年,“14富贵鸟”和“16 富贵 01”相继实质性违约,涉及本金21亿元。而富贵鸟股票自2016年9月1日起停牌。

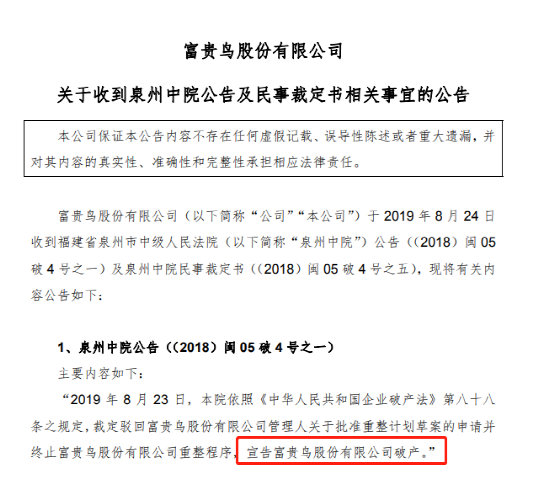

2019年8月26日晚间,富贵鸟股份有限公司发布公告称,重整遭法院驳回,宣告破产。一代“鞋王”最终走向了末路。

毕马威曾被出具警示函

作为审计机构,毕马威与富贵鸟合作多年。自2011年起毕马威开始为富贵鸟在资本市场的融资提供中介服务,直到2016年改聘。

这期间,2014年富贵鸟在国内发行首只公开债券,募资8亿元;2016年又分别在银行间市场发行了4亿元规模的超短期融资券、在深交所发行了13亿元的非公开公司债。

2018年3月,停牌近一年半之久的“14富贵鸟”公司债复牌。复牌后短短4个交易日内,跌幅高达91%。

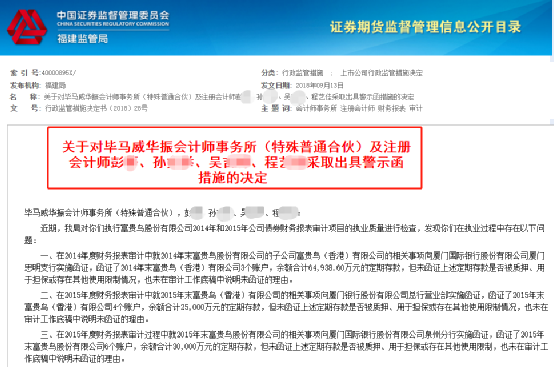

2018年9月,福建证监局作出《关于对毕马威华振及相关注册会计师采取出具警示函措施的决定》,毕马威华振及4位注册会计师因函证问题被实施了行政监管措施,“四大”受处罚,堪称罕见。

上述决定显示,毕马威华振以及4位注册会计师在执行富贵鸟2014年和2015年公司债券财务报表审计的执业过程中,对于其在部分银行的总额为18.49亿元的定期存款“是否被质押、用于担保或存在其他使用限制”未实施函证,也未在审计工作底稿中说明未函证的理由。

富贵鸟同样难逃处罚。

2020年7月13日,证监会发布的《处罚决定书》显示,对富贵鸟信息披露和募集资金使用违法违规的行为进行了立案调查和审理。经查明,当事人富贵鸟存在“公开发行公司债券信息披露存在虚假记载、重大遗漏及未在规定时间内披露相关定期报告”等违法事实。

被国元证券索赔7700万

除了“14富贵鸟”这只债以外,毕马威还因为“16富贵01”债券被国元证券告上法庭。

2020年3月,爱建证券收到应诉通知书,国元证券以爱建证券为四个被告人之一,要求四被告向其管理的“国元浦江1号债券分级集合资管计划”连带赔偿因购买“16富贵01”债券导致的损失7680.67万元、律师费18万元及本案诉讼费。

除爱建证券外,其余三个被告分别是毕马威华振会计师事务所(特殊普通合伙)、厦门国际银行泉州分行、厦门银行漳州分行。其中,爱建证券为主承销商和受托管理人、毕马威华振为审计机构。

国元证券提起的诉讼最终被北京市高级人民法院驳回。法院认为,富贵鸟相关债券《募集说明书》约定了仲裁条款,争议解决应提交上海国际经济贸易仲裁委员会进行仲裁。

公开资料显示,富贵鸟于2016年8月12日发行“16富贵01”,发行规模人民币13亿元,票面利率6.50%。

《全国法院审理债券纠纷案件座谈会纪要》

已正式落地

2020年7月15日,最高人民法院正式发布《全国法院审理债券纠纷案件座谈会纪要》(以下简称《纪要》)。《纪要》是2019年12月24日召开的全国法院审理债券纠纷案件座谈会形成的一项重要司法成果。

《纪要》主要包括以下内容:

一是明确了债券受托管理人的诉讼主体资格、债券持有人自行或者共同提起诉讼等问题,有利于提高债券持有人的维权效率,节约司法资源。

二是规定了债券纠纷案件的受理、管辖与诉讼方式问题,实现案件管辖和审理的相对集中化。

三是提出要充分发挥债券持有人会议的议事平台作用,尊重债券持有人会议依法依规所作出决议的效力。

四是对发行人的违约责任范围、债券欺诈发行和虚假陈述的损失计算、因果关系抗辩等问题作了规定,依法提高债券市场违法违规成本。

五是对受托管理人、债券承销和服务机构等其他主体的责任认定作出规定,明确责任承担与过错程度相结合。

六是明确了破产管理人的持续信息披露和及时确认债权等义务。