华为在境内发债已不再是新鲜事。

1月26日,华为在全国银行间市场披露,拟发行3年期规模40亿元中期票据,利率3.3%~3.9%,这将是华为2021年发行的首只中期票据。

华为表示,预计各项业务未来保持稳定增长态势,资金支出也将进一步增加,此次中期票据募资将用于补充公司及下属子公司营运资金。

券商中国记者注意到,华为以前常在海外发债,2019年10月首次在国内尝试发行30亿中期票据,2019年和2020年合计国内发债达到150亿元。

此前,华为创始人任正非曾对国内发债有过回应,认为华为需要在最好的情况下发债,且发债成本很低,融资成本不到4%,过去主要在西方银行融资,后续西方融资管道不太畅通,因此尝试在国内进行融资。

2021年首只中期票据

1月26日,中国货币网披露,华为投资控股有限公司(简称“华为”)将发行今年的首只中期票据,计划发行40亿元,期限为3年,利率3.3%~3.9%,分销日期为1月27日至1月29日。

据悉,经过联合资信评估有限公司评估,华为主体信用评级为AAA,评级展望“稳定”,债项评级AAA,主承销商为工商银行,联席主承销商中国银行。

在华为中期票据募集说明书中,再次披露了华为的股权结构,截至2020年末,华为注册资本增加至340.5亿元,华为投资控股有限公司工会委员会持股99.19%,任正非持股0.81%,华为不存在实际控制人。

公告披露,华为2017~2019年及2020年1~3月累计营业收入分别为5984.8亿元、7151.92亿元、8,496.46亿元和1806.14亿元,营业利润分别为569.86亿元、748.7亿元、780.77亿元和151.72亿元,均呈稳步增长趋势。

不过,华为表示,由于全球贸易摩擦升级和宏观政策存在一定不确定性,国际营商环境复杂多变,新冠肺炎疫情全球蔓延,短期内可能带来经营规模下降、生产销售成本增加等风险,或对利润持续增长有一定影响。

华为2017~2019年及2020年1~3月,华为营业利润分别为570亿元、749亿元、781亿元和 152亿元。华为解释,近几年营业利润保持良好增长,主要是受益于收入规模的快速增长,消费者高端智能终端销售占比提升,持续变革带来的运营效率提升。

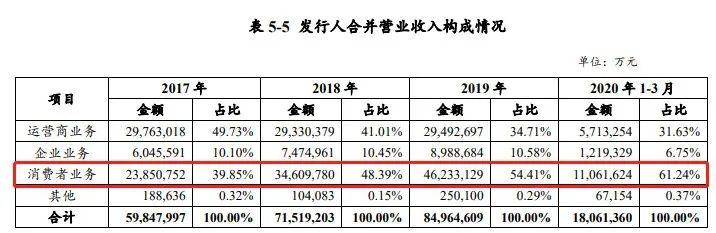

公告披露,目前华为主要业务有三类,包括运营商业务(为全球电信运营商客户提供系列产品)、企业业务(云、大数据等ICT基础设施)和消费者业务(智能手机、平板电脑、可穿戴等产品)。

从历年营收构成看,以手机为代表的消费者业务占营收比重逐年上升,截至2020年一季度,消费者业务收入比重已经达到六成以上。

数据显示,截至2020年一季度,消费者业务、运营商业务和企业业务分别为1106亿元,571亿元和122亿元,分别占营收比重为61.24%、31.63%和6.75%。

华为国内发债达150亿

华为发债亦可当作未雨绸缪。

财务数据显示,2017~2019年及2020年1~6月,华为合并口径实现营业收入5984.8亿元、7151.92亿元、8496.46亿元和4506.56亿元,同比分别增长15.52%、19.5%、18.8%和13.65%,2017~2019年年均复合增长率达19.15%。

在华为业务规模不断扩大,营收大幅增长之下,该公司营业成本和研发支出也相应大幅增长。

2017~2019年及2020年1-6月,合并口径经营活动现金支出分别为6255.38亿元、7782.38亿元、9,393.46亿元和5223.76亿元,研发支出分别为896.66亿元、1014.75亿元、1314.66亿元和672.08亿元。

华为表示,预计各项业务未来保持稳定增长态势,资金支出也将进一步增加,因此,此次拟发行40亿元中期票据,将用于补充本部及下属子公司营运资金。

券商中国记者注意到,2019年10月,华为首次在国内发行30亿元中期票据融资,2019年和2020年相继发行2次和4次中期票据,期限3年或5年,累计在国内融资150亿元。

此前,任正非对华为国内发债之事进行回应称,华为的资金比较宽裕,之所以发债,一是,必须在最好的情况下发债,增强社会了解和信任,不能到困难时再发债;二是,发债成本较低,低于4%,比较容易接受;三是,过去主要在西方银行融资,现在西方银行融资的管道慢慢不是很通畅,改换到国内银行融资。

实际上,华为的财务报表显示,该公司账上现金流历来非常充裕。

2017~2019年末及2020年一季度末,华为的货币资金余额分别为 1573亿元、1841亿元、2510亿元和2407亿元。2019年末货币资金较2018年末增加669亿元,增幅为36.35%,华为表示,主要因为公司基于流动性管理需要,持有的货币资金随业务规模增长,保障业务需求。

数据显示,2017~2019年末及2020年一季度末,华为的资产负债率分别为65.24%、64.99%、65.20%和62.88%,呈现小幅波动趋势,相对稳定。