中国基金报记者 李智

近日,建行重庆市分行再领270万大额罚单,其中涉及“五宗罪”。

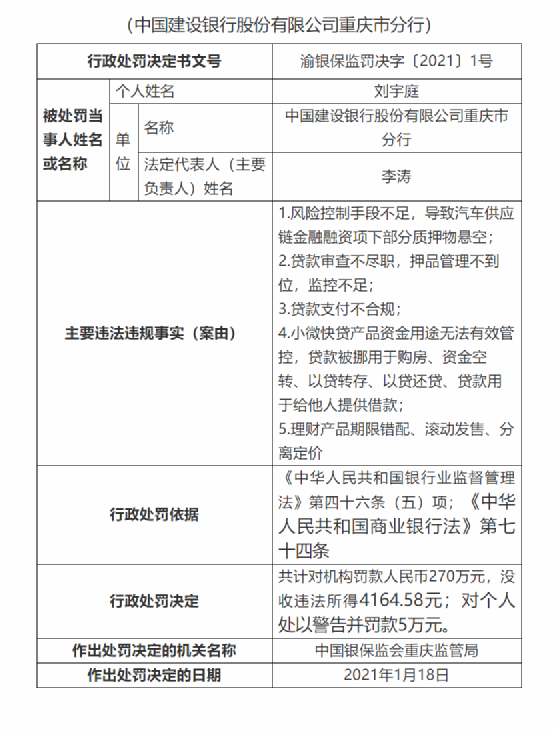

1月27日,银保监会网站公布,中国建设银行重庆市分行因贷款审查不尽职、小微快贷产品资金用途无法有效管控等原因,被重庆银保监局处以人民币270万元的罚单。

银保监会网站显示,建行重庆分行此次被罚主要原因有:风险控制手段不足,导致汽车供应链金融融资项下部分质押物悬空;贷款审查不尽职,押品管理不到位,监控不足;贷款支付不合规;小微快贷产品资金用途无法有效管控,贷款被挪用于购房、资金空转、以贷转存、以贷还贷、贷款用于给他人提供借款;理财产品期限错配、滚动发售、分离定价。

根据《中华人民共和国银行业监督管理法》第四十六条(五)项;《中华人民共和国商业银行法》第七十四条,重庆银保监局对该行处以人民币270万元的罚款,没收违法所得4164.58元;对个人处以警告并罚款5万元。

“小微快贷”为建行明星产品

频因贷后管理不善遭处罚

2017年06月,建行正式发布“小微快贷”系列产品,这一系列产品是建行突破传统线下融资模式,运用互联网思维打造的互联网融资平台。

“小微快贷”业务针对不同客户类型及需求场景,形成了多个子产品体系,授信总额500万元以下,具体包括基于企业主的金融资产及存量房贷信息发放的线上信用贷款“快e贷”;基于可抵押资产发放的线上线下相结合的“融e贷”;基于可质押金融资产发放的线上贷款“质押贷”。

对于贷款期限而言,“小微快贷”为可循环贷款,循环额度有效期最长1年(含)。在核定的有效期内借款人可随时申请支用,单笔支用贷款期限不超过1年,且单笔贷款到期日不超过循环额度有效期到期日。

建行相关负责人介绍,通过该行内部多个系统组件、外部人民银行征信系统等互通互联,利用互联网渠道,实现了小微企业贷款全流程网络化、自助化操作,在客户信息完整的情况下只需要几分钟即可完成贷款全流程。同时,通过数据整合、在线审批,既保证了信息的真实性、有效性,又大幅减少了客户信息采集、录入、调查、验证等人工操作,打造了新的业务流程,通过零售系统中标准化、模块化的系统优势,进一步提高了服务小微企业客户的效率。

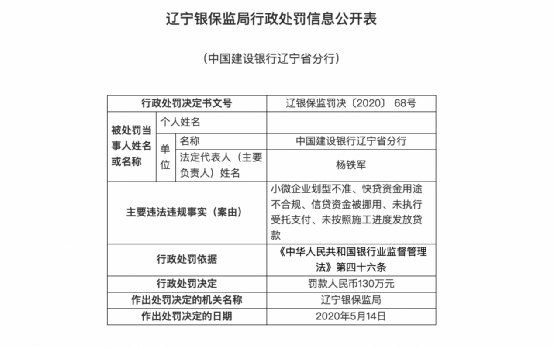

不过,这一业务却使建行频领罚单。2020年5月,建设银行辽宁省分行因“小微企业划型不准、快贷资金用途不合规、信贷资金被挪用”等原因被罚款人民币130万元。

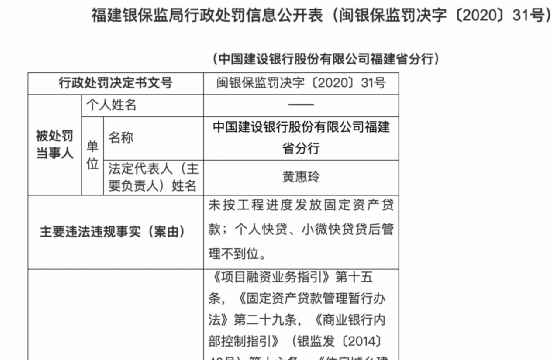

2020年10月,福建省分行因“个人快贷、小微快贷贷后管理不到位”等原因被罚款100万元。

建行近来领多张罚单

贷款业务成“重灾区”

此外,1月28日,建行福清分行再领罚单。福建银保监局行政处罚信息公开表显示,中国建设银行股份有限公司福清分行存在个人住房按揭贷款风险管理不到位的违法违规行为,陈贤源为相关责任人。

根据相关规定,中国银保监会福建监管局对中国建设银行股份有限公司福清分行给予50万元罚款的行政处罚,并对陈贤源给予警告的行政处罚。

1月25日,中国人民银行合肥中心支行网站近日发布行政处罚决定书(宜银罚字〔2016〕第3号),中国建设银行安庆市分行存在未按照规定履行客户身份识别义务违法违规行为,中国人民银行安庆市中心支行对其罚款5万元。

1月22日,中国银保监会鹤壁银保监分局发布公告,披露了关于中国建设银行鹤壁分行因违法违规遭到处罚的信息。根据公告,中国建设银行鹤壁分行因授信管理不审慎的违规行为,依据《商业银行授信工作尽职指引》第十五条、第四十一条,《中华人民共和国银行业监督管理法》第二十一条、第四十六条,鹤壁银保监分局对其作出罚款人民币25万元的行政处罚决定。

1月15日,忻州银保监分局发布的行政处罚信息公开表(忻银保监罚决字〔2020〕7号)显示,中国建设银行股份有限公司忻州分行违规发放房地产贷款。

忻州银保监分局对中国建设银行股份有限公司忻州分行责令改正,罚款五十万元。对三位相关责任人处以警告。