决定要放弃炒股的雅戈尔又火出圈了……

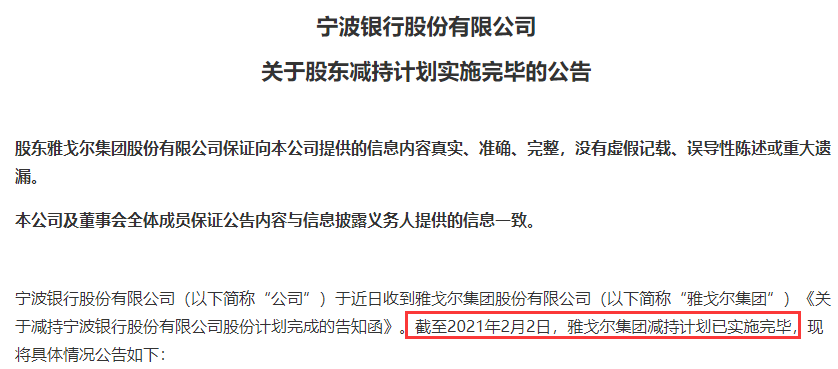

2月3日晚间,宁波银行发布公告称,截至2021年2月2日,雅戈尔集团减持计划已实施完毕,共计减持2.96亿股,占公司总股本的4.94%。

减持之后,雅戈尔集团仍持有宁波银行8.32%的股份。

A股“股神”狂赚超4000%

根据公告显示,雅戈尔集团从2020年8月开始至2021年2月之间,分三次通过集中竞价交易减持了2.9亿股宁波银行的股份,一共套现100亿元。

尽管减持了近5%的股份,但是雅戈尔集团仍持有宁波银行8.32%的股份,并仍然是第三大股东。

作为A股银行股中的明星股,宁波银行的股价似乎并没有受到第三大股东的减持影响。

减持期间,宁波银行的股价反而上涨了26.7%,远远超过同期其他银行股的表现。

据此前媒体报道,宁波银行于2007年上市。而雅戈尔持有的1.79亿股原始股,投资成本不过每股1.01元。

按照今天宁波银行40.41元的收盘价计算,雅戈尔的这笔投资至少涨了40倍。

雅戈尔董事长:炒股挣了制造业30年的钱

在过去的十多年里,雅戈尔的服装生意每况愈下,但是投资业务却做得风生水起,一度因出色的炒股能力被市场封为“股神”。

雅戈尔的炒股史开始于1999年,首次试水是斥资3.2亿元投资发起成立中信证券股份有限公司,取得了9.61%的股份。2007年,雅戈尔抛售中信证券股份4506.56万股,实现投资收益达16.51亿元,占当年雅戈尔净利的一半。

之后雅戈尔又陆续投资了广博股份、宜科科技(后更名为汉麻产业、联创电子)、宁波银行、浙江财产保险等。到2005年,股权分置全面铺开,雅戈尔持有的金融资产市值也迅猛增长。

其中,宜科科技2004年上市,截至2020年11月9日,雅戈尔投入的初始入股成本1623万元已放大到2.4亿,增长了11倍。

2009和2010年雅戈尔的金融投资业务分别实现净利润16.25亿、12.45亿。雅戈尔董事长李如成欣喜地表示:“我做了30多年服装,利润都是一点一点积累起来的。但投资就不一样,一下子就能赚制造业30年的钱!”

雅戈尔突然萌生退意

然而在涉足投资20年后,雅戈尔高调宣布将剥离投资业务回归主业。

2019年4月29日晚间,雅戈尔披露公告称,为了实现价值最大化目标,公司拟对发展战略作出重大调整,未来将进一步聚焦服装主业的发展,除战略性投资和继续履行投资承诺外,公司将不再开展非主业领域的财务性股权投资,并择机处置既有财务性股权投资项目。

2019年5月20日,雅戈尔董事长李如成在2018年度股东大会上高调宣布回归主业:“美国有耐克,德国有阿迪,雅戈尔也完全有实力成为这样的集团。”

账面上如此丰厚的收益,为何会突然鸣金收兵呢?

李如成在股东大会上坦言:“公司这些年的投资有盈有亏,我们感觉最近几年(投资业务)存在很大的变数,主要有两方面原因:一是证监会对股权投资退出的限制,退出越来越难,这给了我们很大压力;二是会计准则的变化太大,连伟大的巴菲特都搞不明白了,他一会儿亏损五百多亿,一会儿又盈利六百多亿,因为股价的波动直接影响到利润,像雅戈尔这样的企业,很难去承受这种变动。”

公开资料显示,截至2019年3月末,雅戈尔投资项目共39个,投资成本304.55亿元,期末账面值320.20亿元。其中持股规模最大的当属中信证券,市值占比达到49.62%,占到雅戈尔总资产的比例达到21.59%。

中信证券早期确实让雅戈尔赚足了腰包,高昂的投资收益也大大润饰了公司净利润数据。

但好花不常开,此后的2015年,雅戈尔通过二级市场买入及参与新股认购的方式,累计持有中信股份14.55万股,占中信股份总股本的4.99%,总投资成本达170.62亿元。但是中信股份在2016年股价下跌16.92%,致使雅戈尔当年投资业务净利润同比下降39.24%,甚至在2017年的年报中,雅戈尔计提中信股份资产减值准备33.08亿元,其中投资业务净利润为-16.89亿元,同比下降201.95%。

根据雅戈尔2020年半报年报披露,目前公司手上仍旧持有不少公司股票,其中不乏中信股份、美的置业等多家上市公司股份,其中宁波银行是雅戈尔最优质的资产。

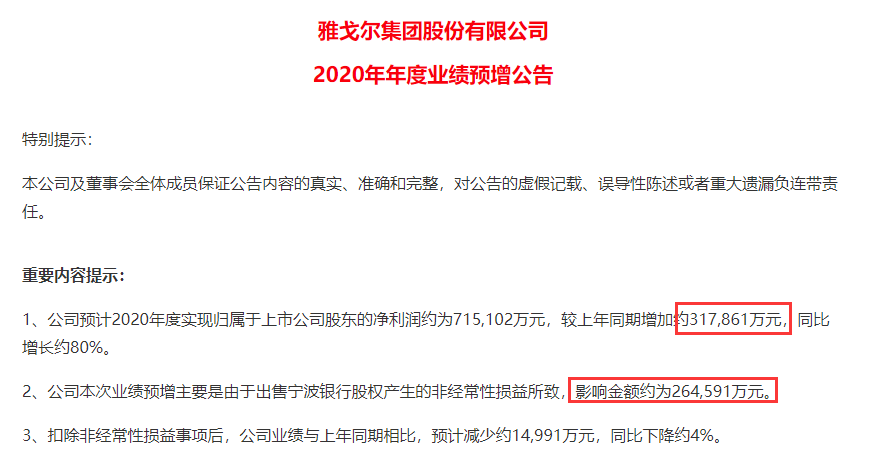

1月30日,雅戈尔发布业绩预增公告。雅戈尔表示,公司归属上市公司股东的净利润较上年同期增长80%,约32亿元左右,其中出售宁波银行股权获利26.5亿元,占总利润的83%。