可转债大反弹!

前段时间大盘的剧烈震荡,让大众的焦点落在了可转债市场上。继昨日中证转债结束四连跌后,截至收盘,今日中证转债指数涨1.06%,报366.94点,创逾一个月内最大涨幅。今日逾7成可转债上涨,成交额超500亿元再创两个月新高,可转债的整个市场似乎有所回温。

另一方面,年初临近崩盘的“妖债”又卷土重来了。短短7个交易日,最高暴涨150%!

股债涨势分离

可转债市场风波再起

可转债由于具有一定的股性,隔三岔五的也会收到资金的关注。这两天似乎又兴起了风波。

今日,九洲转债今天盘中暴涨20%,因触及相关阈值,而被交易所临时停牌。

深交所的今天上午的公告显示,九洲转债盘中成交价较前收盘价首次上涨达到或超过20%,根据《深圳证券交易所交易规则》和《关于完善可转换公司债券盘中临时停牌制度的通知》等有关规定,深交所自今日09时52分24秒起对该债券实施临时停牌,于10时22分25秒复牌。

截至收盘,九洲转债涨幅收窄至10.13%,收报174元。

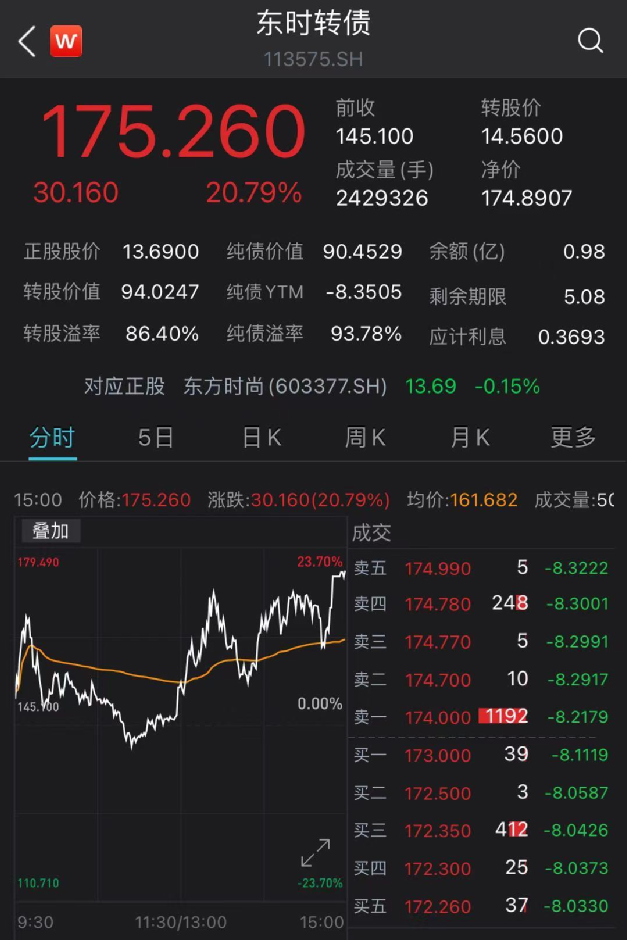

除此之外,东时转债尾盘涨幅触及20%临停,收盘时涨20.79%,报175.26元。转股溢价率升至86.40%。

九洲转债和东时转债盘中的大涨,只是近期部分可转债躁动的一个缩影。一般来说,可转债与其正股有较强的联动效应。但在此前几个交易日中,有几只可转债走势相当“妖”。

乐歌股份的可转债乐歌转债,发行规模1.42亿元,发行时间2020年10月21日,转股期得从2021年4月27日才开始,但由于其整个规模不算高,3月9日起硬生生大涨了24.24%,为可转债涨幅之首,3月10日盘中最高也冲到了14%以上,今日则下跌5.7%。

然而对比同期,正股乐歌股份的走势却大相径庭,3月9日时微跌0.22%,3月10日下跌3.79%,而今日微涨0.20%。

昨日,前“妖债”康隆转债沉寂多日后大涨逾40%,盘中经历两次临停。与之形成明显反差的是,正股康隆达3月10日收盘时下跌了4.03%。转股溢价率飙升一倍至201%。康隆达随后提示风险称,“康隆转债”近期价格波动较大,存在价格大幅波动的风险和较大的估值风险;如未来触发该条款,则存在强制赎回风险。

另一“妖债”联泰转债则在不到10个交易日内,从120多元暴涨至250元以上,走出一条陡直的K线,并多次触及临停,至3月10日,价格一度涨至315元。

据数据显示,2021年2月8日,联泰转债价格一度低至115.31元;春节前最后一个交易日,联泰转债收盘价为120.43元;直到2月底,其价格也仅为126.28元。

同期其正股联泰环保却没怎么涨,3月以来累计涨幅不到10%,可转债与正股的走势偏离严重。

“目前很像去年‘妖券’风起之时,同样是大盘羸弱,同样是风格狂野。”市场人士认为。也有业内人士认为,接下来等市场情绪恢复,可转债的溢价率也会慢慢修复。

可转债走势相对稳定

一般而言,可转债具有股性,其涨幅与A股市场有极高的相关性。但近期与A股市场相比,可转债市场要抗跌得多。

春节开盘后,上证指数开始震荡下跌,截至今日收盘报3436.83点,对比节前最后一个交易日的最高点位3731.69已下跌了8.6%。

而中证转债指数春节前最后一个交易日收报364.91点,春节之后头几个交易日继续冲高,近日有所调整。昨日结束四连跌后,目前点位366.94与春节前大体持平。

市场分化格局凸显

近期以来不同可转债之间分化也极为明显。

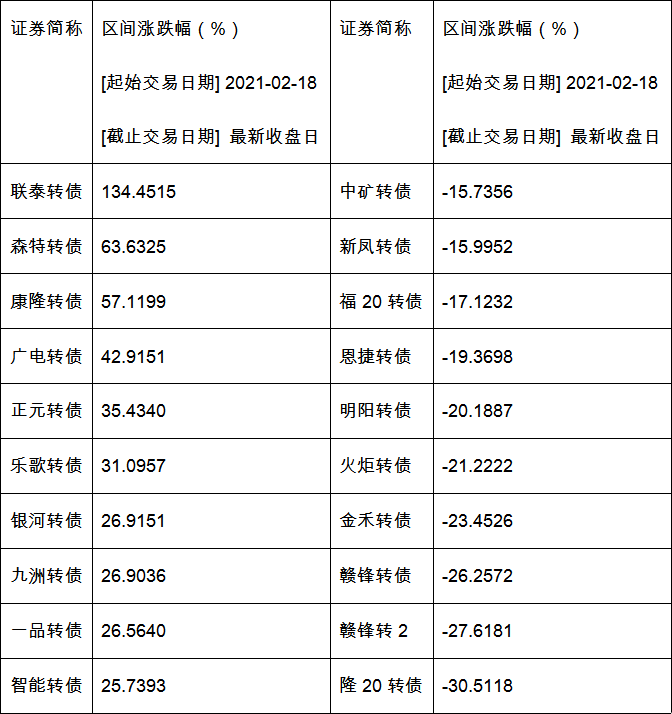

据Wind数据统计,春节以来至3月11日收盘,有16只可转债涨幅超20%,其中联泰转债涨幅居榜首,涨134.45%。森特转债、康隆转债涨超50%。

与此同时,也有不少可转债大幅下跌,隆20转债、赣锋转2、赣锋转债等多只可转债跌幅超过20%。

春节以来涨跌幅居前的可转债:

数据来源:Wind

面对可转债市场的两级分化格局,华泰证券杨业伟团队表示,分化是未来转债市场主旋律。正股强势的主流品种将继续保持较高的估值溢价,把握正股拐点,提前左侧布局是求胜之道。

各机构对近期可转债市场看法不一

未来,可转债市场行情如何?各机构发表了不同看法。

南方希元可转债基金经理刘文良表示,一季度可转债市场将延续分化格局,结构性机会仍主要集中在优质偏股型转债当中。

鹏华可转债基金经理王石千表示,目前可转债市场整体估值水平处于历史中等偏高位置,弹性尚可。但多数优质转债距离债底较远,债底支撑不足,波动会比较大。

渤海证券称,近日权益市场深幅调整,但转债市场经过前期调整,近期并没有显著跟随权益市场走低,一直呈现出宽幅震荡的状态。权益市场抱团股的杀跌使转债市场消费、顺周期板块等高价头部个券继续下调,小市值个券表现相对稳定。

整体来看转债市场继续宽幅震荡、延续分化。本周转债市场股性估值压缩、均价小幅回落,叠加市场情绪的影响,对转债市场近期整体仍偏谨慎。而行业方面,疫情后的餐饮旅游行业可能存在一定机会,可适当关注该板块的优质个券。同时,经济复苏下顺周期行情尚未结束,调整后仍有配置机会。

翊安投资总经理张惠萍认为,可转债具有“进可攻、退可守”的风险收益特征,尤其在大幅波动的极端市场环境下更能凸显优势。可转债既有纯债价值作为其下跌的底,同时,又因为转债中隐含了正股的看涨期权,因此能跟随正股的上涨而上涨。

东兴证券认为,目前转债市场行情偏弱,不宜给予过重的仓位。对转债而言行情好时才能发挥出放大正股收益的品种优势,行情不好时往往比股市先于见底,尤其在估值偏高,股、债景气度都不高时更要谨慎布局。不过对于债券投资者来说,目前债市机会成本较低、利差分位数低位运行,转债仍然是增厚收益的好物。

从投资角度看,博时转债增强基金经理邓欣雨表示,以正股为突破,寻找局部结构性机会为主,选择高景气细分领域优质赛道作为进攻方向。