原标题:飙升2万亿!还记得去年底的"日光基"吗?证券基金业资管规模逼近60万亿,这两类产品还在降

此外,证券公司及其子公司私募资产管理业务规模为8.55万亿元,基金管理公司及其子公司私募资产管理业务规模8.06万亿元,各占比约14%;基金公司管理的养老金规模3.36万亿元;资产支持专项计划规模2.11万亿元;期货公司及其子公司私募资产管理业务规模仅2197亿元。

从规模增速来看,公募基金规模19.89万亿元,相比于2020年三季度的17.80万亿元,环比增加11.72%,成为资管总规模扩张的核心力量。增速较高的还有基金公司管理的养老金和资产支持专项计划,截至2020年四季度规模分别为3.36万亿元和2.11万亿元,分别环比增长11.24%和13.67%。

而证券公司资管计划和基金子公司资管计划则是唯一规模下降的两类产品,截至2020年四季度分别为8.55万亿元和3.39亿元,分别环比下降9.95%和7.45%。尤其是基金子公司资管计划,不仅规模减少了2728亿元,产品数量也减少了230只。相比之下,证券公司资管计划虽规模下降,但产品数量却在2020年四季度增加了185只。

混合型公募净值环比增长21%

数据显示,截至2020年四季度末,公募基金总份额为17.03万亿份,环比增长8.88%,显示出广大基民的投资热情。

其中混合基金和货币基金份额增速较快,截至2020年四季度末,基金总份额分别为2.79万亿份和8.09万亿份,分别环比增长13.21%和11.05%;股票基金份额则为1.19万亿份,环比增加4.52%;债券基金增速相对较慢,约有2.47万亿份额,环比增加1.13%。与此同时,QDII基金的份额却出现了萎缩,环比减少4.25%。

若从资产净值角度来看,或许是受2020年四季度股票市场行情向好影响,截至2020年四季度末,混合基金资产净值从上一季度的3.6万亿元,环比大涨21.14%至4.36万亿元;股票基金资产净值为2.06万亿元,亦环比增长16.06%。

而货币基金则因份额增加,资产净值也环比增加10.41%,但增幅略少于份额的11.05%。值得注意的是,尽管QDII基金在2020年四季度末份额仅为1014.21亿元,环比减少4.25%,但其同期资产净值却高达1288.94亿元,环比增长8.65%,显示四季度收益率表现不俗。

券商资管规模继续压

在公募基金持续扩张的同时,证券公司及其子公司私募资产管理计划规模仍在持续下降。截至2020年四季度末,证券公司其子公司私募资产管理业务规模为8.55万亿元,相比于上一季度环比减少9.95%。

其中,截至2020年四季度末,单一资管计划资产规模为5.92万亿元,占比最高,但却环比减少15.15%;集合资管计划规模环比增加4.62%,至2.09万亿元;券商私募子的私募基金规模也环比增加3.66%,至5424.06亿元。

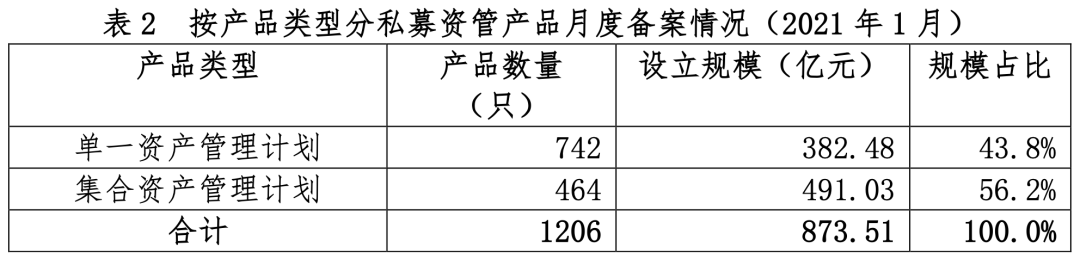

根据中基协上周公示的备案数据,2021年1月证券公司及其资管子公司备案私募资管产品数量最多为650只,备案产品设立规模也最大,为271.33亿元。而从产品类型来看,2021年1月私募资管备案的单一资管计划设立规模为382.48亿元,低于集合资管计划的491.03亿元。这也与2020年四季度,券商资管单一资管计划资产规模环比减少,集合资管计划规模却环比增加的趋势保持了一致。

中基协指出,截至2021年1月底,证券期货经营机构私募资管业务规模合计16.51万亿元(不含社保基金、企业年金以及证券公司大集合),较上月底增加2344亿元,增幅1.4%。其中,存续产品以单一资产管理计划为主,规模占比高达73.5%;通道类产品(不含证券公司私募子公司私募基金)规模继续下降,主动管理类产品稳步增长。截至2021年1月底,通道类产品规模5.40万亿元,较上月底下降3.5%;主动管理类产品规模10.56万亿元,较上月底增长4.2%。