疫情突发打乱了全球产业链供求关系,周期板块在2020年业绩分化。2020年下半年以来,全球货币政策宽松叠加经济复苏预期使大宗商品升温,在去年较低基数的情况下,有色金属、化工、钢铁等传统周期行业迎来爆炸式增长。

去年业绩分化

顺周期板块业绩在2020年走势分化,有色金属、化工行业去年整体净利润增速居前,分别同比增长54%和46%;钢铁行业表现较为平稳,净利润同比增长9%;而采掘业业绩疲软,净利润同比下降26%。

全球有色金属在去年中旬开始一轮涨价周期,下游需求旺盛更推升了相关金属材料的价格。具体看行业内公司,寒锐钴业是典型代表,其受益于新能源汽车火爆拉动钴价格上涨,全年实现营业收入22.54亿元,同比增长26.69%;净利润3.35亿元,同比增长超23倍。

此外,和胜股份去年净利润同比增长超625.85%,合金投资、五矿稀土、盛和资源增长超200%,赣锋锂业增长也达186%。

化工行业中,晶华新材利润增速居于首位,公司年内营业收入为10.39亿元,同比增长11.53%;净利润1.56亿元,同比增长近44倍。不过,公司净利润增加有搬迁净收益得到确认等因素影响,扣非后净利润3371万元,同比扭亏。此外,江苏索普得益于去年四季度以来醋酸价格一路走高,实现营收增长542.67%至37.95亿元,净利润2.31亿元,同比增长约42倍。

再看钢铁行业,ST永泰债务重组后的首份年报成绩亮丽,实现营业收入221.44亿元,同比增加4.52%;净利润44.85亿元,同比增加超31倍。博迈科、山西焦化同样利润增速显著,分别同比增加280%和131.4%。

采掘行业业绩相对弱势,68家上市公司中近四成去年净利润下降,其中通源石油、中曼石油等公司均出现亏损。

一季度业绩“爆表”

新冠肺炎疫情以来,全球主要国家实行大规模的货币宽松政策,掀起一轮“放水行情”。同时,疫苗接种顺利推进,经济复苏预期抬升,消费复苏前景浮现,推动大宗商品迎风起舞。覆盖19个大宗品种的路透CRB商品指数在2月以来最多上涨约12%,较2020年4月底拉升超过八成。

其中,和新能源概念相关的上游金属原材料更是市场追逐的热点。2月以来,伦敦金属交易所(LME)铜、铝、镍、锡分别最多上涨约22%、13%、13%、18%,碳酸锂价上涨超过30%。尤其伦铜一度冲破9600美元/吨,创九年半新高。

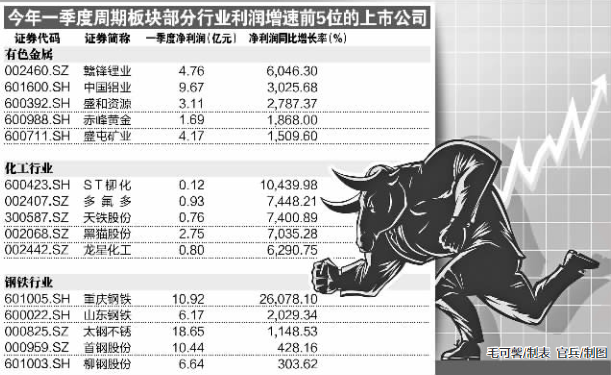

涨价直接反映在上市公司业绩中,周期股一季度业绩实现爆炸式增长,部分公司一季度利润甚至超过2020年全年。从整个行业来看,有色金属、化工、钢铁、采掘行业当季分别实现净利润同比增长267%、204%、167%、66%。

截至发稿,有色金属行业已经披露一季报的88家上市公司中,85家均实现净利润增长。其中,中国铝业利润增长超30倍,盛和资源利润增长近28倍,赤峰黄金、和胜股份、盛屯矿业、神火股份利润增速都在10倍以上。

在化工行业已经披露一季报的270家上市公司中,利润正增长的公司近九成。天铁股份、黑猫股份利润增速超70倍,龙星化工、鲁西化工增速也在50倍以上。

钢铁行业同样业绩强劲。重庆钢铁一季度净利达10.92亿元,同比增幅约260倍;太钢不锈一季度利润增速超11倍。采掘行业的美锦能源,公司预计一季度净利5.5亿元~7.5亿元,同比增长1034.26%~1373.99%。

值得一提的是,疫情影响导致集装箱价格飙升,海运板块因此业绩大增,最具代表性的中远海控预计一季度净利润154.5亿元,增长近52倍,中谷物流利润也同比增长209%。

光大银行金融市场分析师周茂华表示,一季度周期股业绩大增,主要受国际大宗商品价格走高、企业降本增效、去年利润基数较低等多方面因素影响。从目前全球经济复苏态势和大规模财政刺激政策看,仍对周期性板块有利,但需要关注全球利率中枢态势,一些存在估值泡沫的资产未来的压力预计有所增大。

对于此次周期长短的判断,有业内人士告诉证券时报记者,这轮大宗商品涨价仍然属于疫情周期,主要影响因素是供求关系的紧张,货币因素在其中起到次要作用,因此并不会持续太长时间,也不会构成类似2000年至2014年的超级周期。